图片来源:网络作者:比推独家ChenZou近几年,传统的银行业务越来越不受人待见,美国一些银行储蓄账户的年利率甚至可以低到可笑的0.1%;而同期,在AnchorProtocol中存款的年利率为20%我想任何人都知道接下来应该选哪一个。Defi的收益率似乎很多时候都高的有些不切实际,这让人不得不感到好奇,这些收益率是如何产生的?它们真的是可持续的吗,还是仅仅是庞氏局?相对于传统金融等其他市场,加密货币的收益率很高,这也是许多怀疑论者抨击的地方,高得异常的收益率=庞氏局,这在逻辑上好像并没有什么不对。但我们还是要自己去研究,去了解,做好尽职调查比什么都重要。DeFi的高收益并不是只有Degen才能赚到

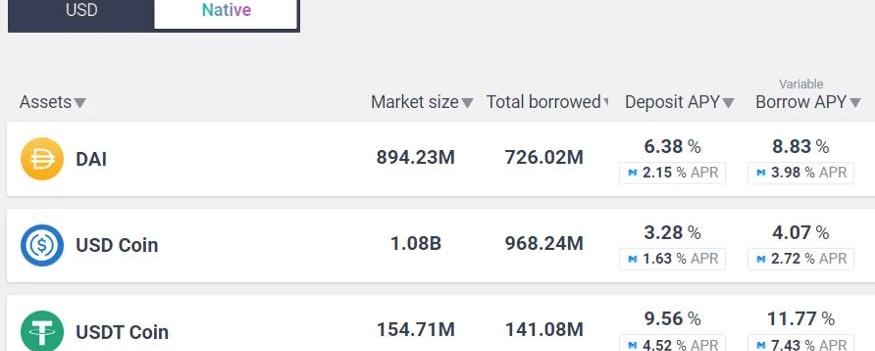

DeFi可能因其极高的收益率而闻名,即便是使用相对安全的资产,如USDC、USDT、DAI和BUSD。也能获得相当不错的收益:Aave和Compound等平台上的稳定币借贷:6-8%的年收益率质押:4-20%的年收益率流动性挖矿:50-200%的年收益率Degen冲土矿的收益率:200-30M%的年收益率很明显,风险和收益在加密市场也是正相关。例如,将你的稳定币借给相对安全的协议,它们可以给你每年至少4%的收益。下图为Aave的年收益率:

盛宝银行预测NFT音乐平台将在2022年颠覆Spotify:12月3日消息,盛宝银行(Saxo Bank)预测,随着Spotify等流行音乐流媒体服务削减了音乐家的大部分收入,NFT等新技术可能会帮助艺术家夺回他们应得的份额。音乐创作者将受益于基于NFT的流媒体平台,因为它们允许直接向听众分发音乐,而且没有中心化中间商收费。

盛宝银行加密货币分析师Mads Eberhardt指出,基于NFT的音乐流媒体项目很可能在2022年开启征途,包括区块链音乐平台Audius等项目。相比之下,Spotify等传统流媒体平台的未来“黯淡”。该公司预计Spotify的股价将在2022年暴跌33%。SPOT在2021年已经开始下跌,根据TradingView的数据,从今年开始,Spotify股价在8月份跌至204美元左右低点;截至发稿时SPOT价格为229美元。(Cointelegraph)[2021/12/3 12:49:17]

推特CEO:以太坊或者其他技术无法单独做到颠覆大型科技公司:针对关于推特账户应该支持钱包地址来存储NFT的讨论,有网友评论称,“大型科技公司(Big Tech)害怕以太坊。以太坊颠覆大型科技公司。”

对此,推特CEO Jack Dorsey回复称,“颠覆大型科技公司正是我所需要和想要的。然而,没有任何一项技术能够单独做到这一点。”

据此前报道,网友Brandon Jacoby在推特中表示,Twitter上的每个账户都应该有一个钱包地址来存储NFT。用户可以选择他们钱包中的任何NFT作为他们的头像。这将成为展示/传播的最大验证层之一。加密初创公司nocodepros.co创始人st.表示,感觉这件事对ETH生态系统的好处比对推特的好处多。对此,推特CEO Jack Dorsey表示同意,而且Twitter上的每个账户都能链接到一个闪电钱包。

此外,Jack Dorsey最近发布Twitter新功能的屏幕截图,其中包括一条将以太坊称为局的推文。虽然有人认为这条抨击以太坊的推文可能是巧合地出现在Dorsey的截图上,但其澄清说,这并非巧合。[2021/8/13 1:53:52]

借贷的收益率来自于借款人从协议中借入资金并支付较高的利息。协议使借贷之间的利差,类似于今天银行的做法。如果对借贷的需求上升,借贷的收益率也会上升。而不同稳定币之间的收益率也会不同。例如,USDT的收益率往往较高,因为目前种种监管、黑幕问题缠身的USDT让许多投资者开始避而远之,所以一分风险换来一分收益,天经地义。参与这种投资所承担的风险是:协议成为黑客攻击的目标抵押品不足这都有可能导致投资者失去本金。被接二连三攻击的CreamFinance就是个相当好的例子。比推此前就该项目曾做过多次报道,、、。CreamFinance的流动性池最终被彻底掏空,而该产品的用户,成为了牺牲品。

德国金融监管机构主管:区块链技术可能颠覆整个金融机构:德国金融监管机构主管Felix Hufeld表示,区块链技术具有革命性,可能颠覆整个金融机构。[2018/6/13]

流动性挖矿

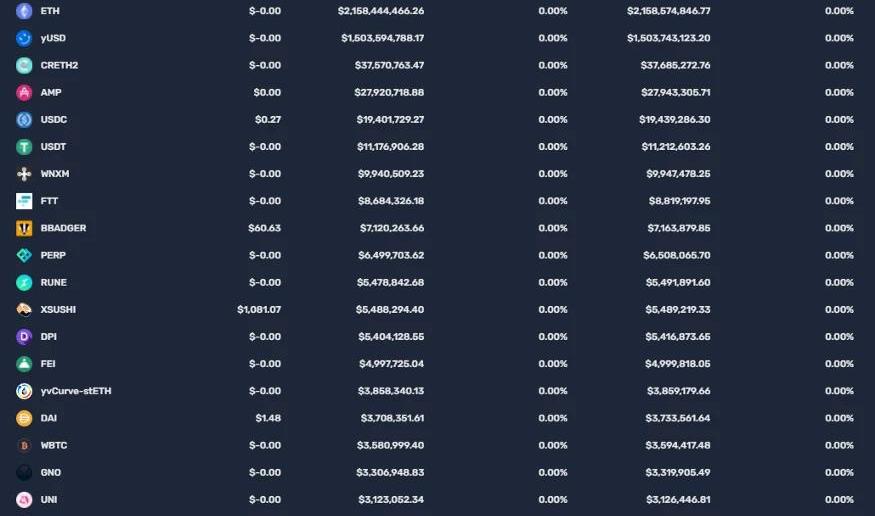

成为放贷者并不是赚取Defi红利的唯一方式,你也可以选择通过在流动性池中提供流动性来赚取收益,即流动性挖矿。这意味着你可以作为做市商收取交易费,有时也可以通过治理代币的形式收取交易费作为奖励。但提供流动性也不是0风险的事情。首先,作为流动性提供者,你必须持有至少两个币种,这就意味着你至少会有两个加密货币风险敞口。其次,你可能会面临无常损失,在这种情况下,持有代币反而是一种更好的选择。加密金融咨询公司TopazBlue近期发布了一份市场分析报告,其中提到,UniswapV3上49.5%的流动性提供者都曾因无常损失而产生负收益其实无偿损失更像是一种机会成本,你并不是真正的损失了,只是你选择的方式没有另一种可能性赚的更多而已。

众安保险计划用区块链技术颠覆鸡肉供应链:众安保险在原有的保险业务之外多元化发展,其最新项目“步步鸡”利用跟踪设备、面部识别技术和区块链账簿来追踪中国数百家农场的走地鸡从鸡苗到售卖的全过程。顾客在智能手机上下载应用后就能查看,并通过显示其活动水平的图表来了解这只鸡的成长轨迹。[2018/3/22]

无偿损失图解借贷协议可以提供相对较高的收益率,这通常是由对杠杆的需求驱动的。这种潜在的杠杆需求一部分来自于善用消息面的交易者,往往当他们收获一些内幕消息时,他们更偏好孤注一掷的投资行为方式。假设某交易员提前知道了项目将会有巨大的利好消息,该交易员可能会以8%的年利率从市场上借入大量的USDC,并用它来积累大量的代币。只要买来的代币每天的价格波动大于0.02%,交易员就能从该借贷中获利。然而倚靠内幕消息来进行巨额订单操作在Defi领域并不是一个明智的选择,这种大额订单会被记录到区块链上,并最终被各种各样的探测工具所监控,从而变成一个“众所周知的秘密”。杠杆需求激增的另一个主要诱因就是进行市场中性策略例如,交易员可以做多现货,做空永续/期货,并从交易所收取资金溢价。无论价格走势如何,是涨是跌,交易员在一个头寸上的损失都会被另一个头寸的收益所抵消。假设对该交易头寸进行5倍的杠杆操作,在一个delta中性的头寸上以4%的年收益率计算,交易者最终能够获得20%的收益,这与单纯的使用单方向的风险敞口而言,要安全得多,但同时收益依旧相当可观。除了交易员,参与流动性挖矿的投资者也需要杠杆

纽约最高法院驳回了一项试图颠覆纽约州比特币法案的诉讼:根据最新的一份文件披露,纽约州最高法院批准了一项动议,驳回一个长达两年多的诉讼,该诉讼试图推翻针对加密货币技术方面的监管制度。前比特币企业家Theo Chino于2015年10月对纽约州金融服务局(NYDFS)2015年6月颁布的一项法规提起法律诉讼。该法规通常被称为“BitLicense”,要求居住在该州的比特币相关公司申请经营许可。Chino指责该机构利用其法律过度监管比特币行业,声称纽约州金融服务局所施限制超出其管理资格,并且执行成本很高,他还因此被迫关闭了自己的生意。法院在最初延期决定之后,驳回了他了诉讼。目前Chino已经向纽约州最高法院提出上诉。[2018/1/4]

例如,以10%的年利率借入稳定币,再拿借来的钱冲一个年收益30%的池子,这就创造了一个完美的套利机会,在赚取20%套利空间的同时,还能获取原有抵押代币的风险敞口收益。只要有这种套利机会,市场上就会一直存在高利率贷款的需求,这就是供需关系创造高收益的原理。由于目前许多新协议都会提供30%-50%甚至更高的年利率来吸引流动性提供者,这通常会再次拉高币价,创造更高的收益率。风险溢价

风险溢价本质上存在于所有风险资产中,它被定义为承担风险的溢价,高于无风险利率。在DeFi中,风险溢价可以存在于多个方面,从市场风险到对手方风险以及非流动性风险和波动性风险。投资者承担的风险越多,风险溢价就越高,同样其风险补偿收益就越高。任何加密市场上的交易本质上都是有风险的,市场要求有风险溢价来补偿它所承担的风险。市场风险是投资加密货币整个过程的风险,这其中就包括加密货币本身的市场波动性、黑客攻击、私钥管理成本/风险、杠杆等。与股票等传统金融工具相比,加密货币通常风险更大,因此投资者对他们承担的风险要求有更高的回报。而DeFi又可以被看做是加密市场的衍生品,其中蕴藏的风险更大,各种智能合约每分每秒都会面临bug、黑客、项目方所带来的风险,高收益自然也不足为奇。对手方风险也会增加收益。例如,你会期望因对手方破产或带着你的资金消失的风险而得到补偿。如果你在dYdX上交易期货,dYdX就是你的对手方。如果dYdX被黑了,你的资金也一样。因此,在dYdX上交易期货有一个风险溢价。所以DeFi也遵从最基本的金融规则,即承担的风险越大,收益率就越高。协议收入

收益的另一个来源是来自协议收入。例如,像Aave这样的借贷协议使用来自贷款人和借款人之间的协议收入,并将其分配给stkAave持有人。许多DEX如PancakeSwap使用协议收入来回购和销毁他们的治理代币,对代币产生某种通缩效应,从而提高币价。再通过将价值分配给代币持有人,创造了一种特有的收益模式,即协议可以将治理代币作为收益进行分配,因为投资治理代币的人对协议的发展产生了贡献,他就能分享协议未来的现金流,类似持有某个公司的股票,但股票不能让持有人参与到公司治理中。这使存款人和代币持有者之间的激励保持一致,因为他们现在被激励存入流动性,累积治理代币并将其投入到收益中,或者将其出售给其他想要获取该收益途径的人。高收益率是否可持续?

在牛市中,对杠杆的需求往往高的骇人,因为大多数投资者都想投入更多资金赚取更高的回报。而新项目也如雨后春笋般涌现,这造就了大量的高收益矿池的出现,在带来新资本的同时,再次提高了市场对杠杆资本的需求。理论上,协议收入也会大幅增加,因为牛市会产生更多的交易,而更多的交易,就意味着更多的交易费用。从头让协议能维持高收益率吸引用户,这是一个良性循环。但在熊市中,局面就完全不同了。在熊市里,大量代币价格暴跌,接盘侠越来越少,资金收紧导致收益率全面下降,对杠杆的需求也随之骤降。这进一步导致交易量和协议收入下降,形成一个恶性循环。自去年年初以来,DeFi一直都处于牛市阶段。这意味着市场对杠杆的需求仍然很高。而只要这一领域的创新继续进行,资产类别就会继续增长,收益率就会保持高位。但即便再蛮荒的领域,创新和发展也终究会遇到瓶颈,所以DeFi的高收益率很可能只是一个暂时现象。从长期来看,收益率下降则是必然趋势。刻舟求剑地去比较,就像美元在法定货币领域所创造的历史一样,1980年代储蓄美元的收益率是20%,但随着美联储大量印钞,现在收益率已经降到了0%,这是一个自然的经济循环,所以遵循经济原则的Defi市场也终究逃不过这个循环。市场周期会影响对杠杆的需求,但想知道收益能否持续最最重要的参考因素,仍然是协议收入是否是可持续的,即协议本身所创造的价值,解决的问题,产生的影响这些将长期存在的东西。打铁还需自身硬,这个道理在哪里都适用。本文来自比推Bitpush.News,星球日报经授权转载。

今年下半年,链游公会YieldGuildGames紧随头部链游AxieInfinity迎来市场热度.

1900/1/1 0:00:002021年12月2日消息,GXChain基金会发起提案,对品牌层面、经济模型、分配方式及生态合作等进行全面升级.

1900/1/1 0:00:00不久前,苏富比在纽约举行了地产大亨Macklowe藏品的专场拍卖。而在这批藏品之中,瑞士艺术家阿尔贝托·贾科梅蒂(AlbertoGiacometti)创作的雕塑作品《鼻子》(LeNez)以7839万美元的高价成交,这一价格约合人民币5.

1900/1/1 0:00:00原文作者:木木&一点点看够了PFP之类的图片NFT和崩盘边缘试探的链游,不如来学点新鲜的。如果有持续关注一线基金和主流市场,会发现最近诞生了不少音乐NFT平台,也看到越来越多的千万流量的.

1900/1/1 0:00:00图片来源:网络作者:ChenZouOdaily编者按:今日最大的热点之一就是SocialFi项目MonacoPlanet在社交平台发布消息称:请注意,只有英文内容才算作内容挖矿,内容质量也是内容挖矿衡量的一个关键方面.

1900/1/1 0:00:00作者:TeriyakiDon在本篇关于Moonriver最新信息的文章中,我们将Moonriver与Kusama其他平行链以及Arbitrum、Polygon、Avalanche和Fantom等知名EVM链进行对标.

1900/1/1 0:00:00