作者:JackDing|W3.Hitchhiker修订:Marina、Evelyn|W3.Hitchhiker

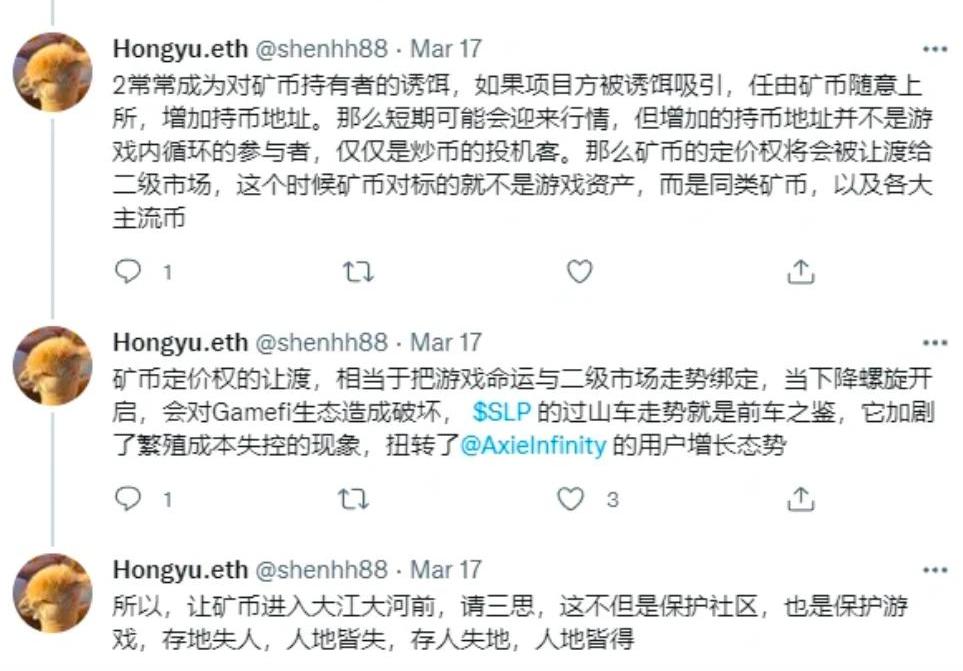

本文核心要点认为:未来链游的定位必然不是传统游戏公司那种以售卖商品和服务的形式进行收费,它们的定位将转变为“政府”,通过实行适当的财政政策和货币政策,来实现游戏内的生态平衡和生态外的扩展,从而使游戏生命力强劲而持久。本文以目前GameFi领域最常见的双代币模型为例,将探索两个思路的可行性:保持打金代币在某个区间稳定尽可能的让治理代币实现价格增长用一个简单好懂的比喻来举例,如果我们将游戏比作一个小国家,打金代币代表一个国家的流通货币,U仍然代表美元,而治理代币则代表着国家的主权基金。世界上没有任何一个国家,无论它是固定汇率制度还是浮动汇率制度,都不会允许本币的汇率无限增值。本币升值造成的其中一个影响就是导致出口困难,对应到链游就是外部的增量资金由于高门槛无法进入,新人无法进入从而导致生态内经济系统崩溃。这是笔者在推特截取到观点,对此深有同感:

Multicoin Capital:已采取新措施来“减轻交易对手风险”:金色财经报道,Multicoin Capital公司年度投资者信件显示其对冲基金在2022年亏损了91.4%,该基金表示目前已采取新措施来“减轻交易对手风险”,包括每次只会在交易所中保留支持48小时交易的资产,调整抵押品管理做法以减少交易所为衍生品头寸持有的抵押品数量,并且会与更多加密资产托管方合作,旨在进一步分散托管风险。(coindesk)[2023/3/5 12:43:20]

如果你认同笔者的以上观点的话,那就可以继续往下阅读了。我们首先看:第一个思路:保持打金代币在某个区间稳定

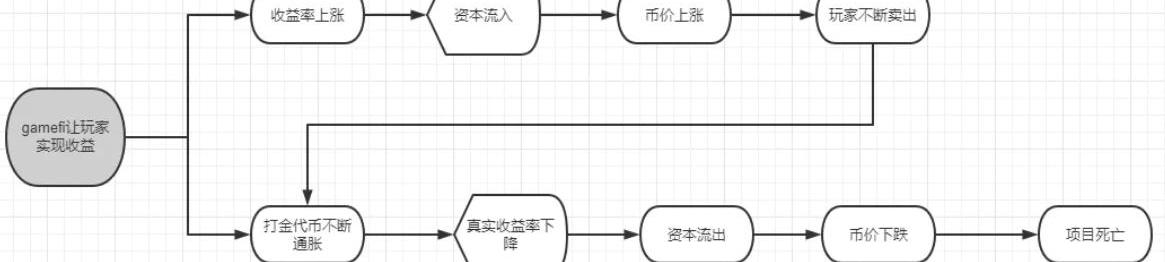

上图为笔者绘制的早期GameFi的生命周期图,同一时间在市场上必然有导致币价上涨和下跌的两种力量存在,早期GameFi项目大多都是通过前期的高收益率和低回报周期来吸引资金不断涌入并推动币价的第一波上涨,而后当早期玩家获利不断卖出导致代币通胀,并且新进资金不足以承接通胀时,项目就会逐渐走向死亡。那我们不妨想想,其实一个国家的代币也是在不断通胀的,那么对此,政府是怎么解决这一问题的?笔者认为,一个国家减少通胀的方式有以下行为:**增加消费C:**消费分为生存消费和精神消费;**增加投资I:**投资分为生产资料的投资和房地产投资;**增加政府支出:**政府发行国债,进行基础设施建设,把钱集中起来干大事;**增加货币政策的有效性,货币政策常见操作:**调整货币发行量,公开市场操作,调整存款准备金率而上述行为其实对链游都有一定指导意义:一、生存性消费

工信部:中国区块链专利申请数量占全球总量的84%:9月20日消息,记者从工业和信息化部20日举行的大力发展新一代信息技术产业新闻发布会获悉,今年1-7月信息技术服务业实现收入3.03万亿元,同比增长12%。在软件业全行业收入占比65.5%。从细分领域来看,云计算产业平均增速超过30%,全球市场占比14.6%。云计算、大数据、区块链等新兴技术加速创新,国际专利申请数量稳步增加,区块链专利申请数量全球占比超过84%;企业上云步伐不断加快,全国累计上云用云企业超过360万家。(财联社)[2022/9/20 7:08:08]

其实区块链对于用户的生存性消费教育来说已经很高了,我们在链上的行为都需要支付gas费,而目前大部分的游戏都是在中心化服务器上运营的,用户这部分的支出其实是被削减了的。但illuvium中引入了旅行费的概念,用户进入P2E区域中捕捉illuvial时需要消耗旅行费,而精灵是玩家玩游戏的基石,所以把这部分支出归结为生存性消费;二、精神消费

这部分对于大多数游戏玩家来说都不难理解,最简单的例子就是英雄联盟里的皮肤,皮肤本身对于对战毫无加成,但仍能够吸引大量玩家购买。上述两点其实都需要游戏具有一定的可玩性,没有可玩性的游戏是吸引不了玩家,并且玩家也不会在里面进行消费的。玩家通过游戏能够获得快乐和满足,这其实也是收益的一种体现,而这部分收益确不需要以代币的通胀来实现,反而会由于消费的增加来导致代币的通缩。三、生产资料的投资

以Axie为例,繁殖新的精灵进行复投就是最简单的例子。这部分的关键在于投资路径的长度和复杂度,Axie的繁殖路径其实很简单,盈利点也相对容易计算,在投资的过程中无法储存过多的通胀代币,只是减少当期的通胀,但是潜在的增加了未来的通胀,笔者认为这不是一个好方法。相较于Axie的通胀模式而言,星鲨做出了一定的改善,具体体现在如下几点:将繁殖变为合成这就意味着生产资料不能通过玩家进行制造,只能进行升级,而升级的动力来源于排位赛的高额SSS奖励和更高的打金效率;

新加坡授予Vauld母公司为期三个月的债权人保护:8月1日消息,新加坡高等法院授予加密货币贷方Vauld的母公司为期三个月的债权人保护,让该公司在寻求将自己出售给竞争对手Nexo时有喘息的空间。 根据周一的法庭听证会,法官Aedit Abdullah向Defi Payments Ltd. 提供了暂停期限,该期限将持续到11月7日,是该公司要求的一半。在此期间,该公司的147,000名债权人将被禁止对其采取法律行动。 (彭博社)

金色财经此前消息,加密借贷平台Vauld向新加坡法院提交债权人保护申请。Vauld表示正继续与Nexo进行谈判,Nexo在7月初与Vauld签署了一份条款清单,以进行可能的收购,但需进行60天的尽职调查。[2022/8/1 2:51:39]

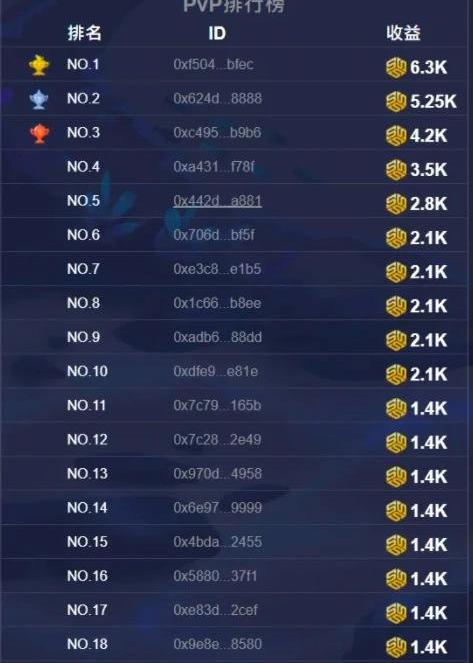

星鲨PVP奖励图将打金最优解和PVP最优解的阵容配置冲突化。星鲨打金最优配置为3111111,一只3星鲨鱼,和6只1星鲨鱼的组合。但3月25日星鲨将引入大奖赛模式,参赛门槛为至少3条4星鲨鱼,3条市场价约为1.8万~2万刀。这和最优打金配置大相径庭,将用户的投资复杂化与多样化,从而刺激消耗。

East Ventures新基金完成5.5亿美元募资,将专注金融科技和Web3领域:7月4日消息,印度尼西亚风险投资公司East Ventures透露旗下新基金已完成5.5亿美元募资,将继续专注于金融科技、Web3、电子商务等领域投资。该基金会重点关注早期阶段初创公司,单笔投资规模将在10-1000万美元。(technode)[2022/7/4 1:49:09]

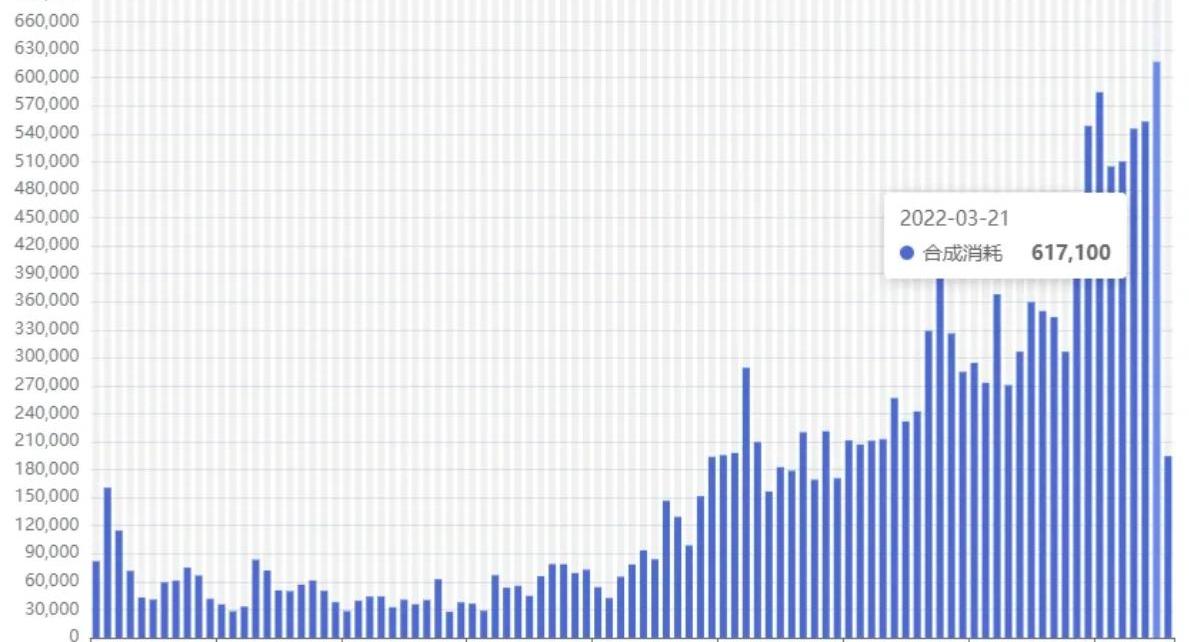

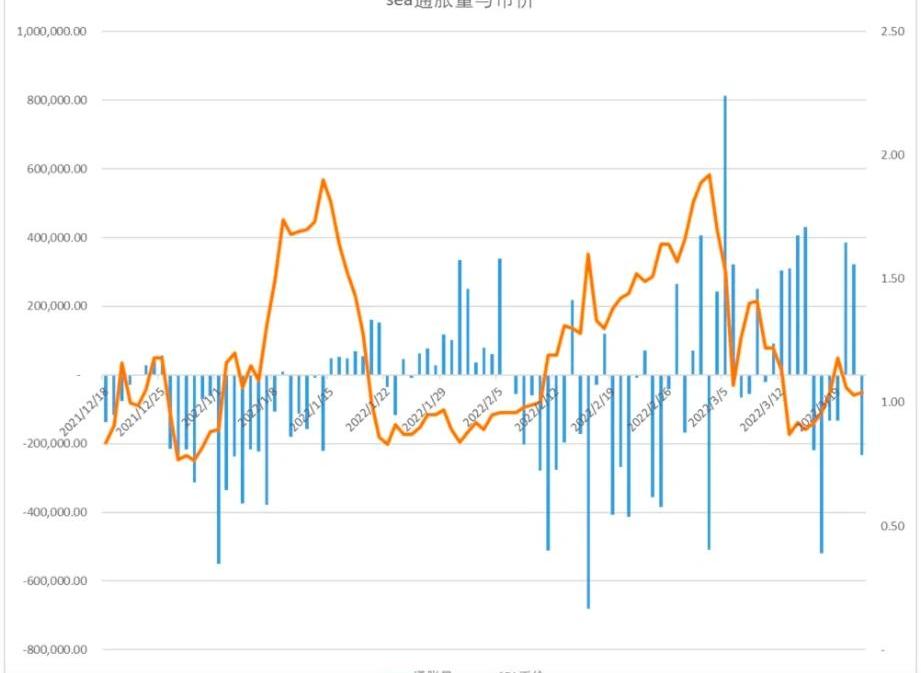

从上图可以看到大奖赛的消息宣布后每日合成消耗的SEA大幅度增加。四、引入land代替房地产承接泡沫

很多游戏在开发出来之前就将土地推出,价格炒得夸张,其实这种行为笔者是不认可的。第一,过高的炒作给新进游戏者制造了过高的门槛;第二,如果在游戏代币出现通胀时推出土地将会是一张承接泡沫的王牌。星鲨6月推出土地玩法不知道是不是这个思路,单纯的P2E模式必定最后会走向衰亡。五、增加政府支出

链游项目方将自身收入用于部分代币回购,该玩法本身并不新鲜,其中的关键点在于如何增加项目方的非生态内的收入,目前笔者能想到的只有通过举办游戏赛事来获得赞助以及游戏内的广告收入。六、增加货币政策的有效性

笔者观察下来,目前除了stepn,大多数游戏的货币政策都是无效的,Axie多次调整游戏产出和繁殖消耗其实都没有改变SLP币价由于高通胀而下跌的结局。

Ziglu将通过ClearBank提供虚拟英镑银行账户:金色财经报道,基于云的清算银行ClearBank今天宣布,它正在为英国的货币应用程序Ziglu提供代理银行服务。ClearBank的技术基础设施、受监管的支付渠道和资金管理服务支持了Ziglu的银行业务和投资产品,使Ziglu能够为其客户提供虚拟英镑账户。ClearBank使用API和基于云的解决方案为Ziglu的GBP虚拟账户提供实时处理和报告,允许在实时环境中快速修改产品。(finextra)[2022/6/8 4:09:43]

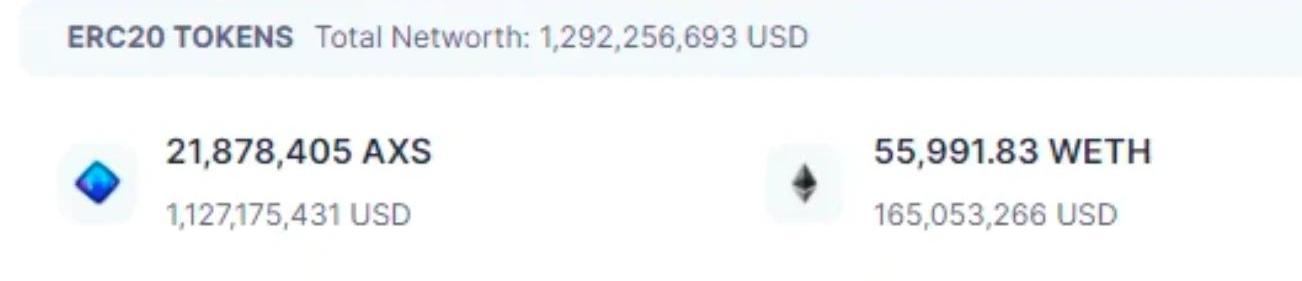

对此,笔者认为原因如下:现实生活中印钞机只有央行有,所以央行对这方面的控制是绝对有力的。但是游戏不一样,游戏中每个玩家都是印钞机,打金玩家是高负荷印钞机,脚本是高科技印钞机,游戏项目方只能控制每个印钞机每日产出的上限,但控制不了新印钞机的数量、产生速度以及印钞机生产每个代币的成本。可能增强项目方货币政策力度的三点方式:**外汇储备能力:**在整个游戏的运行过程中,项目方协议会裹挟大量收入,即出售NFT的收入和NFT交易的手续费收入。这部分收入很大一部分是以ETH或U的形式进行收取的。以Axie为例,在这个过程中通过交易手续费获取了1.65亿收入,而整个SLP的市值才6.73亿,如果项目方能用这笔收入对SLP进行适当的回购和控盘,其生命周期是否可能更长一些?这种行为在DeFi里其实并不新鲜,如Sushi对每笔交易产生的0.3%手续费中会抽取1/6进行代币回购。

**生产资料生产速度:**从游戏的角度来讲这部分控制相对较难,因为玩家从事繁殖的行为是自发的,但是stepn和星鲨可以给我们一些启示。stepn近日非常火热,治理代币GMT在二级市场实现了8倍的涨幅,但其NFT资产的价格在上币安后一直稳定在10SOL左右,每日新增的鞋子在1100-1400之间波动,如此的稳定是离不开项目方强大的控盘能力,另外在繁殖鞋子时会有twins的几率,即繁殖一次会产出两个NFT。笔者大胆猜测,这个twins的概率是受项目方不断调控的,以此来控制繁殖者的利润,从而让每日新增的鞋子数量相对稳定,并使得打金代币GST的抛压相对可控。而星鲨则是采用了只能由官方出售NFT,用户不可自行繁殖这一方法,但目前整个NFT的购买还没有受到任何的限制,玩家购买NFT的收入的90%以上会进行销毁,通过这种方式来实现代币良好的通缩情况。

**尽量将每个币的生产成本控制一致:**此前P2E游戏如Axie,星鲨,dxct大多可以通过脚本完成进行批量化完成每日打金,工作室为此付出的成本不过是几度电费和脚本费,而普通玩家为了完成每日打金可能需要付出1-2小时的游戏时间。而相较于普通玩家的产出,工作室批量的打金产出无疑是对市场影响更大的一方,他们由于代币生产成本的低廉将手里的代币大量抛售,进而引发了币价断崖式的下跌。对此stepn采用了GPS定位功能,运动过程/用户状态/运动结果三者是可以互相验证的。Aiko说:“如果连‘proof-of-move’都做不到,如何保证‘move-to-earn’的公平性?”当然我们相信后续的游戏会更加复杂化,中间可能存在的套利环节比较多,不仅仅局限于繁殖一个环节,但笔者认为起码要保证不同环节的套利效率与风险是成正比的,因为风险本身就是一种成本。以上就是笔者对于项目方如何保持打金代币稳定的一点愚见,将链游项目方政府化的思想可能不符合区块链的去中心化精神,但是未来链游面临的用户肯定不止是目前这些人,新进的用户真的有那么在意去中心化吗?可能他们更加渴求的是一个稳定的游戏生态,在其中收获金钱与快乐。第二个思路:尽可能的让治理代币实现价格增长

讨论这个问题之前,我们不妨想一下,一个游戏的治理代币它的价值来自于哪呢?笔者认为游戏治理代币的价值来自于两部分:使用价值和共识价值。使用价值很好理解,大多数游戏的环节都需要治理代币的参与,如Axie的繁殖,星鲨的合成,这部分代币是实实在在在游戏发展的过程中被玩家使用消耗进入国库了的。以Axie为例,截止到3月23日,累积繁殖收入为2188万AXS,而AXS目前的流通量是7724万,使用量占比为28%,也就是说大概只有1/4代币是存在真实的使用需求的,笔者认为剩下的3/4价值来自于共识价值。

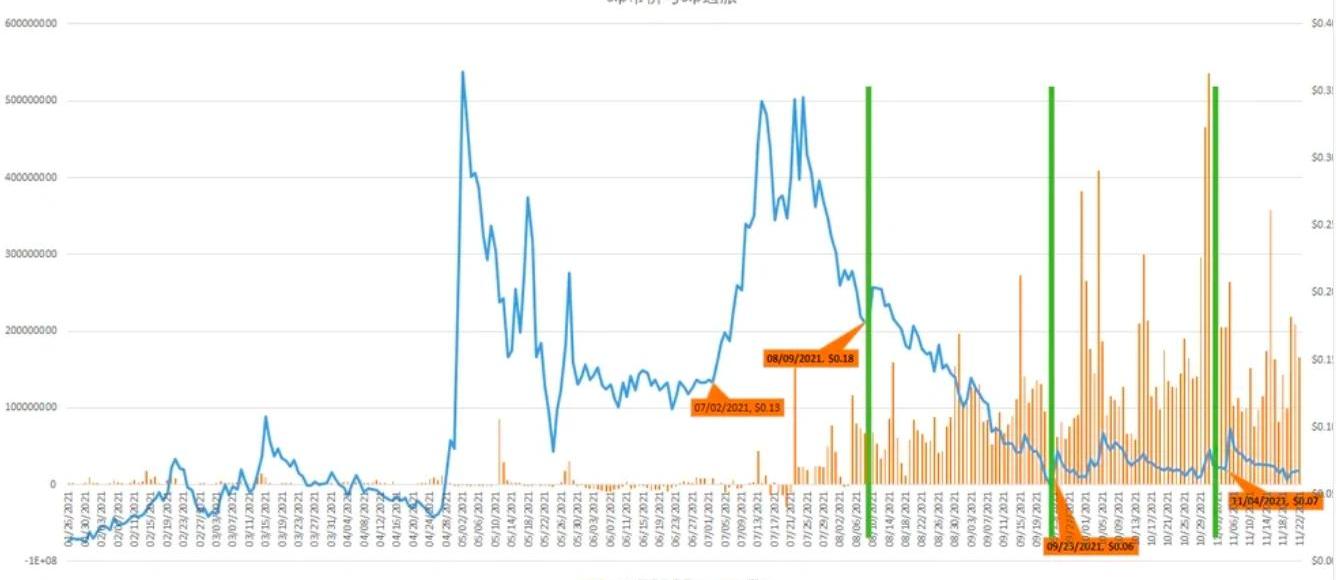

共识价值,也可以叫做预期价值,炒作价值都可以。这部分价值笔者认为是看不见的,是整个市场对于该项目的预期,可能来自于对于267万持有地址的价值,来自于Ronin链的价值,来自于对其未来可拓展性价值的认可。267万个持有地址的存在本身就有流量价值,所以axie做到了P2E的龙头。笔者认为共识价值等于流量价值,一个协议裹挟的流量和用户越多,对于其之后的发展都会有极大的帮助,因为web2的世界已经告诉我们流量就是一切。如何裹挟更多的流量让更多的玩家参与进来是需要思考的,但无论如何都离不开一个稳定的经济内生系统,也就是我们第一点讨论的,活的更长才能裹挟更多的流量!很多早期的游戏项目,前期治理代币价格涨幅反而没有NFT市值涨的快。我们以星鲨为例,目前SSS代币流通量大概在323万左右,而游戏运行3个月,累积合成消耗的代币只有8.6万,使用率只有2.6%左右。游戏处于早期时,共识价值没有形成,那么低的使用率也不会带来价格的上涨。Axie早期其实也出现过这一情况,在21年7月以前,其治理代币AXS价格波动较小,一直处于累积用户的状态,7月1日项目方调整了繁殖费用将每次繁殖消耗的AXS从1变为2,再加上前面已经累积了一定用户,AXS的价格在后面一飞冲天成为链游的传奇。其他游戏是否会出现同样的剧情,笔者也不知道,但是这是值得去畅想的。如同政府要调控经济市场所要做出的努力一样,链游项目方也需要实施恰当的“政策”来刺激游戏生态的平衡发展。链游项目在提供可玩性的基础上若想要活得更好更久,就需要不断的思考和摸索更为有效的方式。其实打金代币的稳定和治理代币价格的上涨其实是相互依存不可割裂的,稳定的打金代币价格体系有利于裹挟更多用户的进入,为治理代币带来更强的共识价值,而更强的共识价值会进一步吸引资金与玩家投入到游戏的生态内,使得打金代币的价格更加稳定。就像链游的使命是探索NFT作为创意基础设施的无限可能,颠覆现有的内容和价值共享模式与社区共创和共享,以便创造力和价值再次在社区中蓬勃发展一样,GameFi才刚刚开始,他们的未来还有无限可能。

你知道Hashed吗?就加密行业而言,他在VC圈的名声或许不如a16z\\Paradigm那样显赫,但要论成长,或许少有敌手。Hashed成立于2017年,四个来自韩国的工程师自发筹集了70万美元,进行加密投资.

1900/1/1 0:00:00在今天的文章中,我将从更大的视角去看待问题,我将通过聚合理论的视角来看待Web3。这篇文章可能有点长,但我还是希望你能坚持把这篇文章看完,我们将详细阐述区块链投资在未来十年会如何发生.

1900/1/1 0:00:00NFT创新领域正在经历一个“热血沸腾”的疯狂实验阶段:提倡免费IP、新经济和重塑。随着这些领域的发展,有三个关键因素使其达到成功的彼岸。宽松授权。主要是CC0IP共享协议这使得原创和衍生作品都可以进行创意混搭.

1900/1/1 0:00:00Crypto与体育界的融合,已不是什么新鲜事。实际上,加密货币平台与体育营销的渊源最早可以追溯到2014年.

1900/1/1 0:00:00朋友们,为了更好地向前看,我们应该了解过去。我总结了第一季度在DeFi中发生的80/20的情况。这是它的第一次迭代,我迫不及待地想为下一季度做一份更全面的报告.

1900/1/1 0:00:00推荐理由:DeFi也好,GameFi也好,终归是一场游戏,游戏就有输有赢。作者用博弈论的思维参与加密项目,多维度搜集信息,预判大众对行情的判断,从而占据比赛优势并最终获得胜利,引人启发.

1900/1/1 0:00:00