本文通过CompoundFinance的视角对DeFi借贷进行了大体上的介绍,将其与传统金融的“无风险“利率进行了比较,并研究了稳定币的贷款收益率、波动性和影响贷款收益率的因素。首先我们要知道,传统金融和加密金融的共同核心概念是风险和回报。传统金融中的无风险利率

在俄乌战争期间,俄罗斯的利率在两周内从平均约9%上升到20%,这是金融市场对风险反应的一个清晰的信号。而风险与回报框架中的核心概念是“无风险”利率。在传统金融中,该收益率作为判断所有投资机会的基准,因为它给出了一段时间内零风险投资的回报率。换句话说,投资者通常认为这个基准利率是他对任何投资预期的最低回报率,理性的投资者不会为了低于“无风险”回报率而承担额外的风险。“无风险”资产的一个例子是美国国债,它是美国政府发行的一种金融工具。当你购买其中一种国债资产时,你就是把你的钱借给美国政府,为其债务提供资金,并支付持续的开支。这些投资被认为是“无风险”的,因为支付由美国政府担保,违约的可能性极低。“无风险”利率总是与相应的期限/期限相关联。在上面的例子中,国库券资产可以有不同的期限,对应的无风险利率也不同。期限可能短至一天,在这种情况下,我们称之为隔夜无风险利率或一般担保利率。这个利率与货币市场上的隔夜贷款有关,它的价值由这个市场的供求决定。这些贷款通常以国债等评级较高的资产为抵押,因此也被认为是无风险的。

Cronos推出1亿美元加速器计划以支持 DeFi、GameFi 领域初创公司:金色财经消息,由加密货币交易所Crypto.com建立的区块链生态系统Cronos 启动加速器计划以支持 DeFi、GameFi 领域的早期初创公司,该加速器计划将为 Pre-Seed 轮和种子轮的区块链项目提供 10 万美元至 30 万美元的资金支持,以及额外用于安全审计、节点服务等的的赠款支持等。据了解,Cronos加速器计划得到了1亿美元的支持,旨在帮助处于种子和种子前阶段的加密项目寻求指导、资金和增长。据悉,支持该计划的投资方包括Mechanity Capital、Spartan Labs、IOSG Ventures、OKBlockchain Capital、APCapital、AltcoinBuzz和Dorahacks。(Cointelegraph)[2022/6/7 4:09:06]

Terra链上DeFi锁仓量为132.1亿美元:金色财经报道,据DefiLlama数据显示,当前Terra链上DeFi锁仓量为132.1亿美元,在公链中仍排名第2位。目前,锁仓量排名前5的公链分别为以太坊(1221.3亿美元)、Terra(132.1亿美元)、BSC(118.2亿美元)、Fantom(89.7亿美元)、Avalanche(85.3亿美元)。[2022/2/1 9:25:36]

来源:WallStreetMojoCompoundV2和稳定币贷款收益率

当进入新的加密金融市场时,传统投资者通常首先观察的是无风险利率,因为它将被用作评估所有其它投资机会的锚点。加密世界没有国债的概念,因此,“低风险”利率是在DeFi借贷产品CompoundFinance等DeFi抵押贷款平台实现的。我们在这里使用“低风险”一词,因为CompoundFinance和许多其它DeFi抵押贷款平台不是无风险的,而是受制于某些风险,如智能合同风险和清算风险。在出现流动性风险的情况下,账户负流动性的用户需要通过协议的其他用户进行清算,使其账户的流动性回到正流动性。当清算发生时,清算人可以代表借款人偿还部分或全部未偿贷款,并以折扣价获得借款人持有的抵押品;这个折扣被定义为清算激励。总结下,DeFi中的风险,我们能得到的最接近无风险的其实是低风险。

Cadano基金会IOHK将在2022年在非洲推出DeFi贷款服务:12月27日消息,Cadano基金会IOHK创始人查尔斯·霍斯金森 (Charles Hoskinson) 表示,他将在2022年第二季度“建立一个金融操作系统”,使非洲人获得DeFi等贷款服务。据悉,IOHK在8月与卢森堡欧洲商业大学达成合作,为非洲国家的学生扩大教育机会。(nairametrics)[2021/12/27 8:07:32]

在Compound平台上,用户与智能合约互动,在平台上借入和出借资产。如上例图所示:贷款人首先向Compound上的流动性池提供稳定币,如DAI。同种货币的贡献形成了一个可供其他用户借贷的巨大流动性池;在上图中,借款人可以通过提供其它有价值的货币作为质押,从池中借用稳定币。这些贷款被过度质押,以保护贷款人,每1美元用作质押品的ETH,只有一部分可以以稳定币的形式借入;贷款人发行cToken来代表他们在流动性池中的相应贡献;借款人也会为其担保存款发行cToken,因为这些存款将形成自己的流动性池,供其他用户借款。借款方需要为贷款支付多少利息,贷款者可以得到多少利息,这取决于协议公式。本文不打算全面介绍Compound协议和涉及的许多公式。相反,我们希望关注投资者通过向池中提供流动性所能产生的收益率,这将有助于我们对传统和加密两个金融世界的收益率进行比较。Compound用户接收cToken作为向贷款池提供流动性的交换。虽然他所持有的cToken的数量在整个过程中保持不变,但每单位cToken可以赎回以取回资金的汇率一直在上升。从流动性池里取出的贷款越多,借款人支付的利率就越多,汇率上升的速度也就越快。所以在这个意义上,汇率是贷款人在一段时间内投资的资产价值的标志,从T1到T2时间的回报可以用该公式计算:R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1此外,该投资的年化收益率可以计算为:Y(T1,T2)=log(exchangeRate(T2))—log(exchangeRate(T1))/(T2-T1)USDT/USDC贷款收益分析

DeFi 概念板块今日平均涨幅为7.15%:金色财经行情显示,DeFi 概念板块今日平均涨幅为7.15%。47个币种中41个上涨,6个下跌,其中领涨币种为:MKR(+37.30%)、CRV(+25.53%)、BAND(+20.18%)。领跌币种为:SWFTC(-8.32%)、DMG(-1.16%)、HDAO(-0.99%)。[2021/4/16 20:25:41]

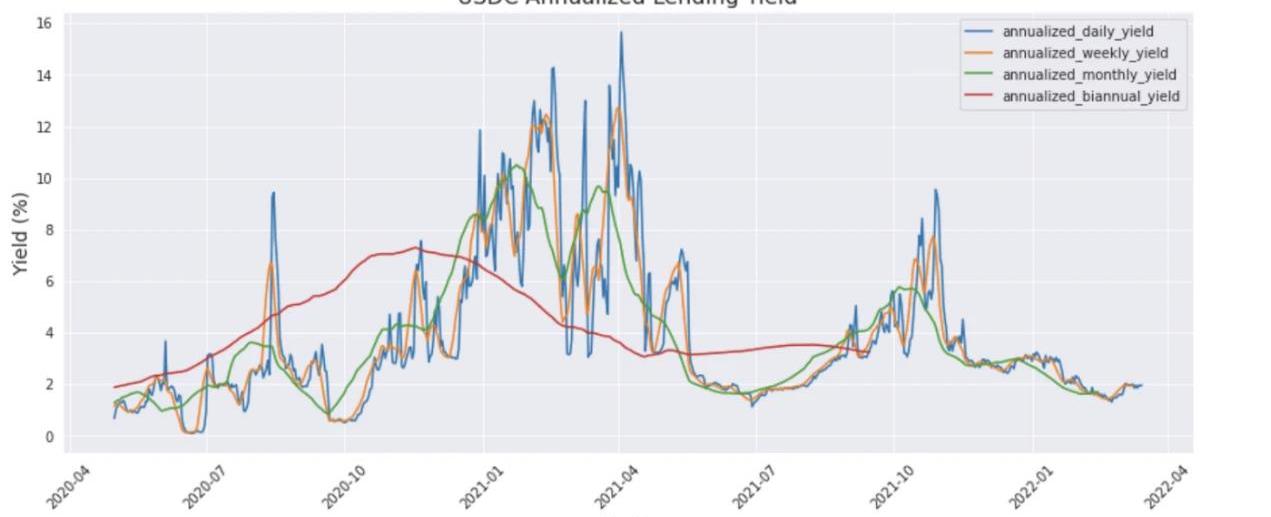

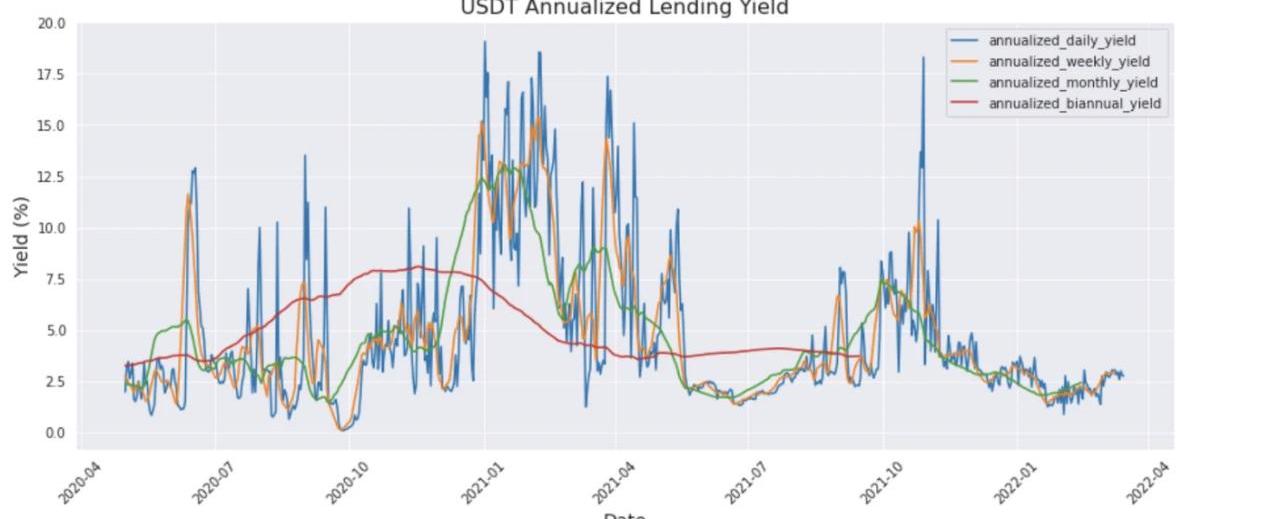

虽然Compound池支持许多稳定币资产,如USDT、USDC、DAI、FEI等,我们只分析按市值排名前2位的稳定币的质押贷款收益率,即USDT和USDC,分别为800亿美元和530亿美元。它们总共占据了稳定币市场的70%以上。下面是根据上一节的公式计算出的按年计算的日、周、月、半年度收益的图表。可以看到,日收益波动很大,而周收益、月收益和半年度收益线比较平滑。USDT和USDC在图中有非常相似的模式,因为这两种资产的贷款在2021年初都经历了高收益率和高波动性。这表明,有一些系统性因素正在影响整个DeFi贷款市场。

直播|Claire Wu&马静 > 稳定币和DeFi如何出圈:金色财经 · 直播主办的《 币圈 “后浪” 仙女直播周》第6期直播中,本期“后浪”仙女魔笛手技术开发社区创始人Claire Wu & MYKEY市场负责人 马静将在直播间聊聊“稳定币和DeFi如何出圈”,感兴趣的朋友扫码移步收听![2020/6/24]

来源:TheGraph可能影响贷款收益率的系统性因素的一个假设涉及加密货币市场数据,如BTC/ETH价格及其相应的波动性。举个例子,当BTC和ETH处于上升趋势时,相信很多追逐牛市的投资者会从稳定币池中借款购买BTC/ETH,然后用购买的BTC/ETH作为质押,再借到更多的稳定币,然后重复这个循环,直到杠杆达到令人满意的高水平。这种杠杆效应有助于投资者在BTC/ETH不断上涨的情况下放大自己的回报。有了上面两张表,或许你可以在传统金融和加密金融中做出比较,辅助投资决策。相关阅读:

Bankless:四个标志预示ETH债券时代即将到来

NFT数据日报是由Odaily星球日报与NFT数据整合平台NFTGO.io合作的一档栏目,旨在向NFT爱好者与投资者展示近24小时的NFT市场整体规模、交易活跃度、子领域市占比.

1900/1/1 0:00:004月17日,高盛发布报告称,预计未来两年美国经济衰退的几率为35%。报告中提到,美国目前面临的主要挑战是缩小工作岗位和工人之间的差距,并通过收紧金融条件,在不大幅提高失业率的情况下减少就业机会,从而将工资增长放缓至与2%通胀目标一致的.

1900/1/1 0:00:00Odaily星球日报译者|Moni 千呼万唤始出来。YugaLabs新项目Otherside终于要来了!北京时间5月1日中午12点,Otherside元宇宙将会闪亮登场.

1900/1/1 0:00:00作者:ColinWuWeb3数据凭证平台ProjectGalaxy的治理TokenGAL于昨晚8点上线Binance、Coinbase、FTX等几乎所有头部大交易所.

1900/1/1 0:00:005月5日,在Odaily星球日报主办的TwitterSpace系列活动之“音乐NFT也能成为XtoEarn的方式吗?”上.

1900/1/1 0:00:00头条 跨链桥HopProtocol发文或暗示推出Token跨链桥HopProtocol发文《BuildingBridges》,回顾了项目起源、发展现状等,并称将转型由Hop社区去中心化治理,本周将发布相关详细信息.

1900/1/1 0:00:00