本文梳理自DeFi分析师/img/20230508191803820644/1.jpg "/>

Seaweed Finance:因审计机构Certik对Seaweed的二次审计,Dapp上线时间将推迟:据Seaweed Finance官方消息,为进一步确保Seaweed Dapp链上数据安全性,Seaweed 已邀请审计机构Certik,对其进行二次审计,目前审计流程已开启。

此前Seaweed已通过Armors关于solidity合约的审计。Seaweed CTO Coke表示,Dapp上线时间推迟的决定,是Seaweed开发团队在权衡未来用户交易资金安全性后做出的慎重决策,相信Seaweed社区广大用户会理解,并支持“Seaweed将维护用户交易资金安全进行到底”所采取的一切措施。Seaweed Dapp上线时间将于近期在其官网公示。

Seaweed Finance 是基于HECO链上的期权衍生品交易平台,通过利用BSM定价模型和AMM流动性池,Seaweed旨在为DeFi生态系统建立一个金融衍生平台。[2021/3/18 18:56:48]

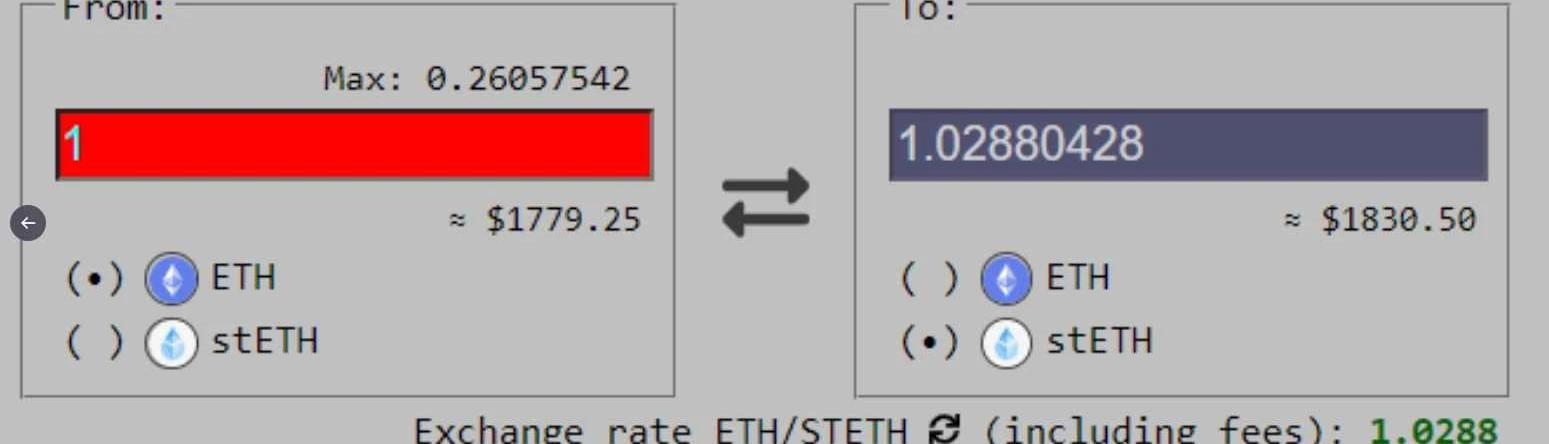

这导致了stETH对ETH的兑换比例已经变为1.03:1,并且倾斜程度还在加剧。

动态 | 塞浦路斯监管机构标记七个未经许可的经纪商网站,其中一个涉及加密货币相关服务:据Finance Magnates消息,塞浦路斯证券交易委员会(CySEC)在其最新声明中标记了七个新网站,这些网站在某种程度上与塞浦路斯有关,或声称总部位于塞浦路斯。七个网站中包括一个声称提供加密货币相关服务的网站“247btcclub.com ”。CySEC表示运营以上七家网站的实体都没有许可证,并提示消费者通过其网站核实受监管实体的名单。[2019/7/6]

动态 | 泰国多个银行机构合作就BCI有限公司成立举办记者会:据nationmultimedia消息,5月29日,泰国银行、泰国银行家协会等组织就泰国BCI有限公司成立举办记者会,BCI的成立是为了发展该国的基础设施并促进商业领域的技术应用。这标志着泰国银行和国际银行将首次在同一操作系统上合作使用区块链。这项合作的目标是,在三年内,将基于区块链的保函使用增加50%,这将有助于削减运营成本,增强企业和国家的竞争力。[2019/5/29]

理论上来说,脱锚的节奏是由流动性池的倾斜比例和A因子决定。有关A因子的问题,可以参照/img/20230508191803820644/3.jpg "/>

动态 | 日本经济产业省发布“大学、研究机构采用区块链技术的可能性”主题报告:据日本经济产业省官网消息。4月23日,日本经济产业省发布了以“大学、研究机构采用区块链技术的可能性”为主题的调查报道。 报告提到,虽然区块链技术仍处于发展之中,但其可以根据需要应用于各个领域,有必要分析该技术投入实用的需求和问题,并确保区块链的持久性。在“学位、履历管理”领域,区块链技术可用于“正确核实任何已不复存在的发行人过去曾签发的证书”,这在现有制度下是很难做到的。而在“研究数据可信度担保”领域,海内外已有一些组织正运行着具有一定可性度的中心化系统,只要这些系统具有成本优势且功能正常,就没有必要强行应用区块链技术。 报告总结到,随着(日本)加密货币交易市场的日益活跃,以金融机构为中心的区块链技术应用研究开发、技术实验也日趋活跃。从国际竞争力的角度考虑,有必要稳步发展区块链技术,并将标准化工作与推广切实联系起来。[2019/4/23]

事实上,他们是Lido上stETH的七大持仓者之一,他们此举很有可能会引发挤兑潮。再看看其他的大持仓者。从借贷平台Celsius开始。Celsius拥有接近45万枚stETH,价值约15亿美元。他们将这些stETH存入Aave作为抵押品,借出了约12亿美元的资产。这也许还不算是大问题,但是......Celsius正在迅速的消耗其流动性投资者的赎回头寸。他们利用这数十亿美元的低流动性资产,获取大量贷款来偿还客户的赎回。Celsius正在苦苦挣扎,过去一年他们在黑客事件中损失了巨额资金,事情正在变得更糟。起先是他们在Stakehound事件中损失了7000万美元。然后又在BadgerDAO被盗事件中损失了5000万美元。除此之外,5亿美元的客户存款在近期的LUNA崩盘事件中灰飞烟灭。他们对客户资金的鲁莽操作实在让人无语。这些还只是公开信息的被盗损失,并不排除还有其他未知的被盗事件。投资者现在以每周5万ETH的速度赎回他们的头寸,意味着Celsius只有两个选择:1.将他们的stETH换成ETH,再换成Stablecoin以增加流动性。2.抵押stETH,用贷款偿还客户。如果选择第一种方案,他们持有约45万枚stETH,但Curve的池子里只有24.2万枚ETH。每一次抛售,都会加剧该交易对的兑换比例倾斜,这对于他们来说损失很大。Uniswap上也还有约500万美元的stETH流动性,此外,CEX的流动性未知。但CEX、Uniswap以及Curve上的流动性应该不足以支撑其出售全部头寸,如果可以,他们应该直接就去CEX了,而不会在Curve上卖。stETH的交易对只有ETH一种,,这意味着stETH换成ETH后,ETH也会面临抛压。他们用stETH贷出了大量资金,而这些数十亿美元的抛压将使其抵押率变得更危险。假设stETH严重脱钩或市场状况变得更糟。Celsius可以被清算。借贷变得越来越昂贵,他们的抵押品由于市场状况而失去价值,低于锚定汇率的抛售使其亏损更多,而流动性也会枯竭。负反馈循环。还有一件事值得注意,Aave将如何清算stETH这种非流动性资产。他们是为这些资产负责,还是被迫在几个月内不流动,同时冒着ETH价格下跌的风险?他们该怎么做?很大的可能是Celsius在清算之前被冻结赎回。Celsius只剩下几周的资金,并且由于脱锚、借贷费用而遭受重大损失,并且还存在合并被延迟的风险。被冻结似乎只是时间问题。我们不要忘记,在这种情况下,它们并不是唯一的巨鲸。当其他巨鲸闻到血腥味时,他们将会推波助澜,做空期货市场的同时清算其他头寸。哦哦,这可能就是为什么Alameda倾销5万枚stETH并换成Stablecoin……像SwissBorg这样的资产管理平台持有约8万枚stETH的客户资产。通过其钱包可以发现,他们将2700万美元的stETH放在Curve流动性池,还有有5.1万枚stETH可用。如果他们撤出流动性池,并抛售stETH,Celsius将进退维谷。盛宴之后,巨鲸在离席,谁会是第一个?看看今天的交易,已经有一些大规模的退出,包括这笔2400枚stETH的。随着stETH的流动性越来越低,笔者将持续关注Celsius需要清算的其他头寸。约700万美元的LINK,4亿美元以上的WBTC,已经在路上了......大量的散户正在利用杠杆在Aave上进行套利交易,如果ETH价格崩盘,情形可能会变得非常难看。每个人都需要抵押品来弥补他们的杠杆并卖出他们的其他头寸。如果我是VC或者做市商,我会这么玩:1.清算他们同时做空;2.打破stETH锚定,促使挤兑潮爆发,ETH价格崩盘,然后在合并前以较大折扣买入stETH。本文只研究了几个主要的stETH持有者,其他巨鲸可能还有其他风险。这似乎是不可避免的。我的目标是获得一些外界的意见,看看我有没有错过什么。免责声明:这些都不是投资建议,请DYOR。原地址

标签:ETHstETHTETSTEALETH币stETH币3X Long Tether Gold Tokenhamster

作为Paradigm的研究合伙人兼安全主管,Samczsun同时也是加密行业最为知名的白帽黑客,没有之一.

1900/1/1 0:00:00在“多链未来”的Crypto叙事中,跨链方案已成为行业不可或缺的组件。从当前实际落地情况中总结,多数跨链服务仍聚焦在“资产跨链”上,即通过流动性置换、锁定+铸造/销毁、原子置换这三种常见方式,实现价值从A链至B链的转移.

1900/1/1 0:00:00头条 STEPN宣布将清查帐户星球日报讯据官方消息,为积极主动响应相关监管政策,MovetoEarn应用STEPN宣布将清查帐户,若发现地区用户.

1900/1/1 0:00:00DAO自成立以来,其用例正在不断的迭代和更新。从早期的众筹活动形式发展到如今的投资、社交、开发、协议等领域,从改变传统组织结构到创造新的商业模式。DAO已经成为了共享经济资源和协议规则的重要形式.

1900/1/1 0:00:00Terra的Luna和UST被认为是货币的未来。但它们依赖的是用户的信心,而信心可能瞬间消失。去年秋天,在一位朋友的建议下,OdosaIyamuosa将自己4000美元的毕生积蓄投资于一种名为Luna的加密货币.

1900/1/1 0:00:00去中心化自治组织(DAO)是围绕特定任务组织起来的团体,该团体通过在区块链上实施强制执行的共享规则进行协作。DAO本身只是控制共享经济资源或协议规则的组织结构,每个DAO的运作方式可能不同.

1900/1/1 0:00:00