RaoulPal是全球宏观金融研究机构GlobalMacroInvestor和RealVision的创始人,也是当前加密领域最知名的KOL之一。本文梳理自RaoulPal在个人社交媒体平台上的观点,律动BlockBeats对其整理翻译如下:现在Twitter上的很多人都认为科技股已死,然而实际情况是,纳斯达克指数已经回到了150周移动平均线的趋势上。

换句话说,纳指目前处于对数回归通道的底部,实际上非常「便宜」,但在峰值中也可以看到更多的下行空间。

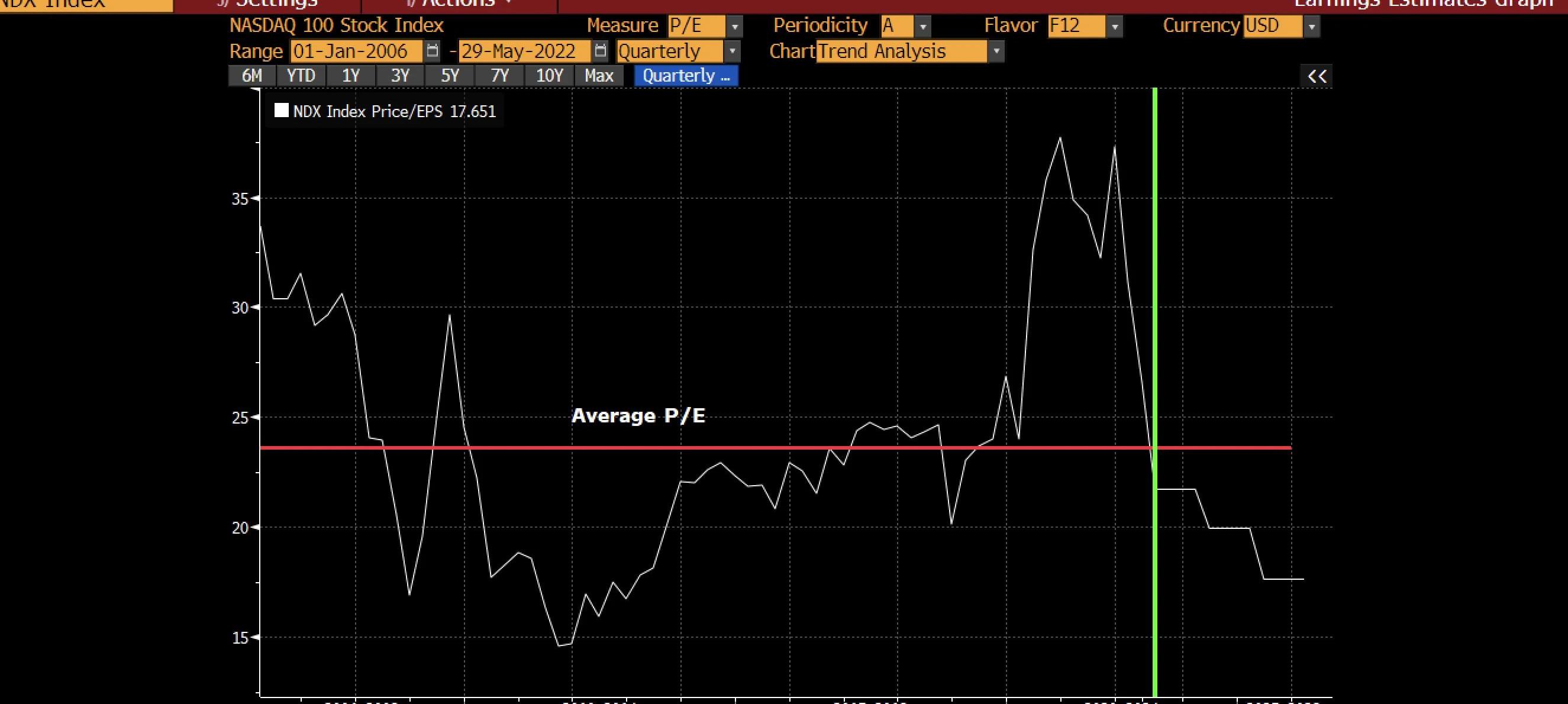

估值回到了平均水平。

比特币价格上涨受到监管机构和宏观经济的限制:金色财经报道,目前,比特币价格上涨受到监管机构和宏观经济的限制,自6月22日以来,比特币的价格一直在4.4%的狭窄区间内交易,以每日收盘价衡量,在29,900美元至31,160美元之间波动。缺乏明确的趋势可能会让一些人感到不舒服,但这反映了目前正在发挥作用的对立驱动因素。

例如,美国国债收益率曲线历史性逆转达到有记录以来的最高水平,对投资者情绪产生了负面影响。受到密切监控的2年期和10年期国债之间的倒挂利差已达到1981年以来的最高水平,为1.09%。这种称为收益率曲线倒挂的现象通常发生在经济衰退之前,即短期国债的收益率高于长期国债的收益率。[2023/7/4 22:17:31]

但是,大规模长期收益衰退也可能会导致与股市与长期趋势产生较大的偏差,例如2001年和2008年那样。

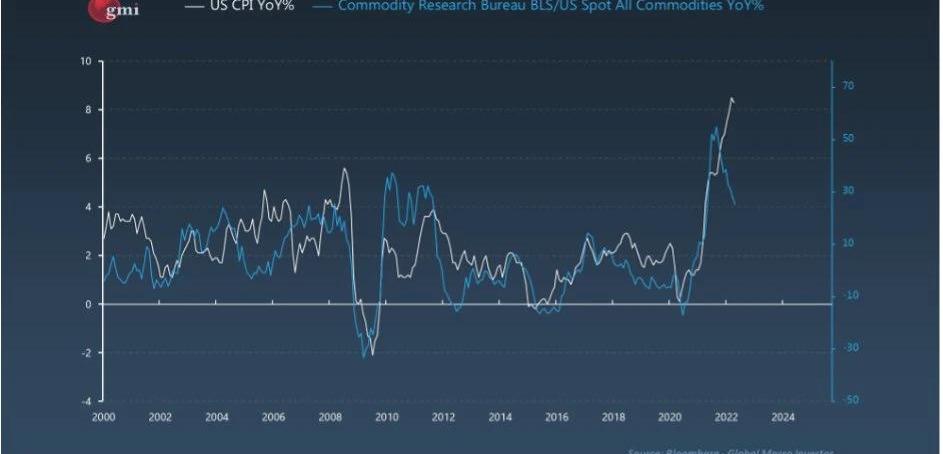

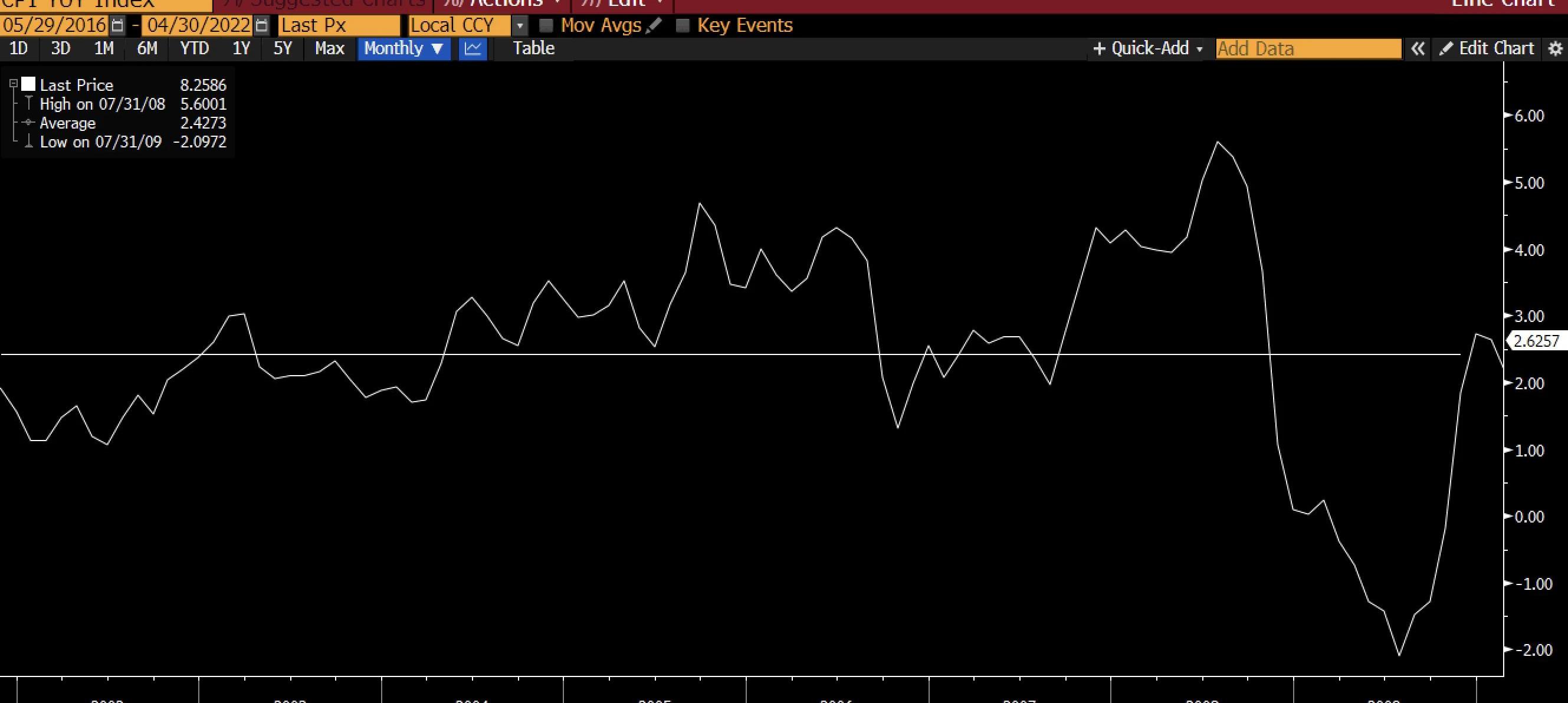

因此真正的问题是,我们是否会经历一场更持久的经济衰退,导致收益被压垮?由于过度紧缩的货币政策而导致的衰退似乎已非常明显,下面这张来自BittelJulien的图表显示了利率、大宗商品和美元的变化率。

凯投宏观首席美国经济学家Paul Ashwort:会议纪要总体上与预期一样鸽派:凯投宏观首席美国经济学家Paul Ashworth:尽管3月中旬FOMC显示美联储官员在利率维持在接近于零的水平多久的问题上存在一些分歧,但会议纪要几乎没有显示出任何严重紧张的迹象。会议纪要总体上与预期一样鸽派,指出“最贫困社区的劳动力市场状况被视为滞后”,结果是“经济远未实现FOMC基础广泛、包容性强的最大化就业目标”。官员们并不担心国债收益率的大幅上升,将其合理化为“这反映了经济前景的改善,一些人的通胀预期更加坚定,以及对美国国债发行量将增加的预期”。会议纪要确实警告美国国债市场的“无序状况”可能会破坏复苏,但没有对其进行量化。[2021/4/8 19:56:38]

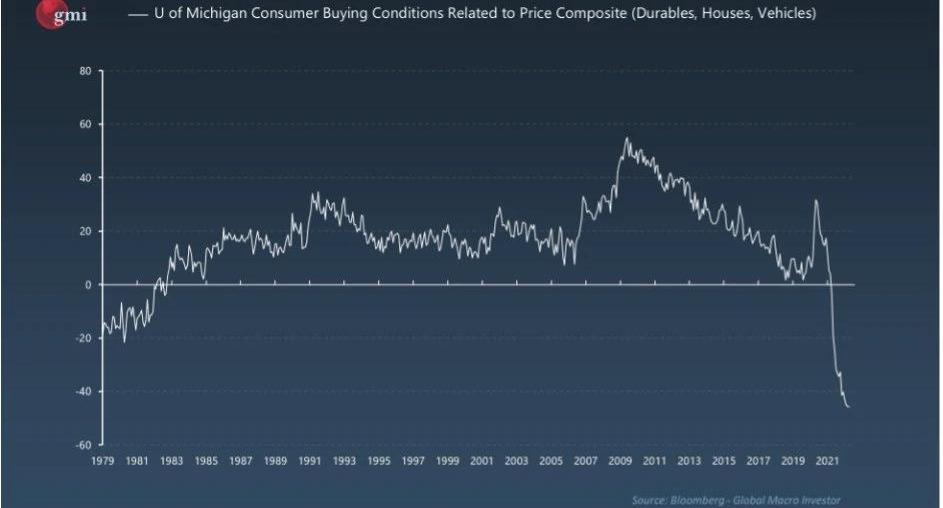

这张图表表明的是,由于需求冲击,我们面临着非常急剧的增长收缩的风险,因为更高的商品价格和更高的借贷成本扼杀了需求。而下面这样图表也暗示了相同的风险。

分析:BTC在美股的这波调整中受到宏观市场风险偏好的影响:对于比特币在在这一波技术性熊市的走向,火币数据小组对金色财经指出:BTC在美股的这波调整中受到宏观市场的风险偏好的影响,最近两个月大家都能体会到股市大跌的时候也能看到BTC大跌的情况。从价格表现上来说,BTC经过过去10年的发展后并不是再是单纯的避险资产,市场中有一部分的资金出现了和宏观市场相似的风险偏好。同时我们可以看到黄金也在这样极端的空头情绪下也不能幸免,这段时间我们也可以看到在股市恐慌大跌时黄金也出现下跌的情况。

如果更严谨的将资产表现与VIX(恐慌指数)做相关性分析来看,高信用国家的国债算是比较好的避险资产,国债价格在过去两个月的表现也证明了这点。但是BTC市场的参与者或者说市场结构和主流宏观市场还是有非常大的区别,这会天然导致BTC与其他资产类别(不论是否是避险资产)相对较低的相关性,这也是BTC受到越来越多机构资金关注的原因。这种低相关性应当在更长的时间框架下进行观察,而非一两天的价格回报。[2020/3/11]

行情 | 第三季度加密货币市场的宏观数据:比特币下跌23.8% 是2012年以来第三糟糕的季度:Blockforce Capital 的首席投资官 David Martin 在总结了今年第三季度加密货币市场上的一些宏观数据。以下是一些主要观点:1. 比特币价格9月份下跌14.4%,连续三个月下跌。在整个第三季度,黄金表现最好,价格上涨4.5%,而比特币价格下跌了23.8%。同时,这也是比特币自从 2012 年以来,表现第三糟糕的一个季度;2. 第三季度,芝加哥交易所CME的交易量与第二季度相比,有所下降,但未平仓合约量保持不变;3. 第三季度,加密货币市值前10位的项目平均亏损44%,以太坊是前10大项目中,唯一在9月份不跌反涨的资产,上涨幅度4%;4. 截止到目前,BNB 是今年表现最好的资产,价格上涨160%,比特币位列第二,价格上涨124%;5. 币安美国交易所在上线后的7天内,交易量有610个比特币,约450万美元。9月23日上线的Bakkt,交易量有754个比特币。[2019/10/5]

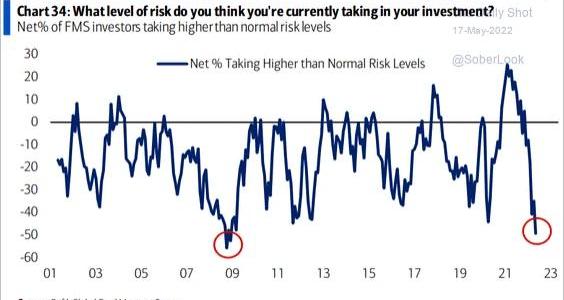

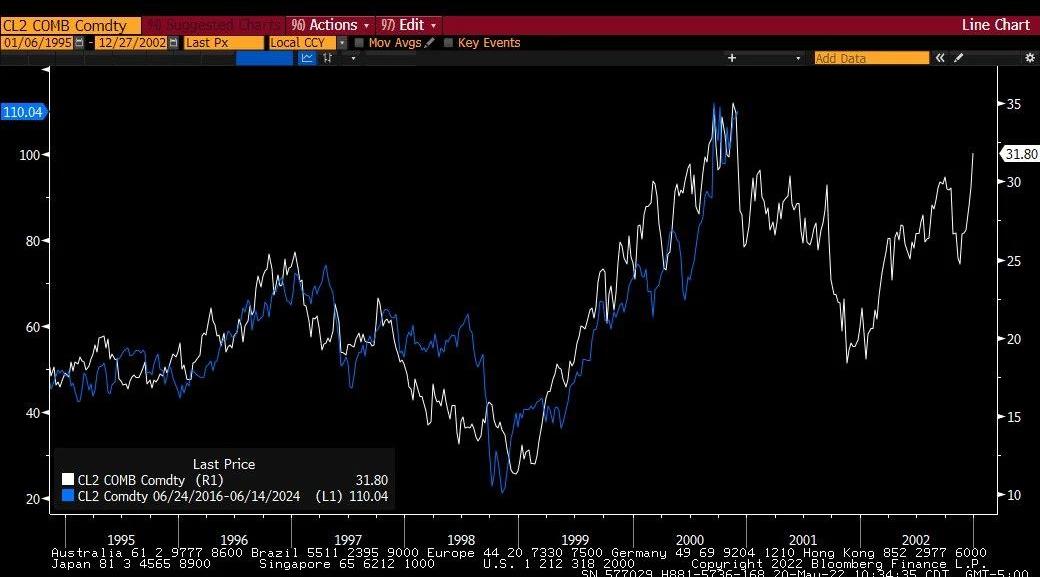

还有这张。

声音 | 中国社会科学院副院长:数字资产急需“对表”宏观经济和政策环境:在第三届中经金融科技高峰论坛上,中国社会科学院副院长高培勇在谈到如何看待当前经济形势的变化和股市波动乃至数字资产的沉浮时,认为当下最急需做的一件事情就是“对表”,即要对准宏观经济与政策环境的表。[2018/7/4]

纳指已经PriceIn了一个温和的衰退场景,但我相信可以PriceIn的空间还很大……

我的basecase类比是1974年,当时由于高油价和高利率,导致增长崩溃,ISM指数在4个月内从56下跌至30,成为历史上最快的跌幅之一。但随着美联储降息,衰退都很快结束了,即使CPI和石油价格仍在上涨。

2018年是另一个不错的类比:金融状况极度紧张,增长崩溃,导致美联储最终转向。但在经济好转之前,股市出现了最后一次大幅抛售。

而2001年的情况有所不同,因为随着经济衰退持续的时间过长,导致收益最终被扼杀了。经济衰退的持续时长可能会改变上述的预测结果,并导致市场进一步下跌,当然也可能是因为垃圾股从这里开始反弹,迫使美联储继续加息并导致相同的结果。

但因为现在市场估值并不极端,因此第二种情况出现的可能性较小,同时美联储资产负债表的潜在用途也进一步降低了可能性。但这并不是没有可能的,而且市场也为此做好了准备,你会发现,每个寿命超过40岁以上的VC机构都在发出与2001年极为相似的警告,因为这是他们的「精神创伤」。

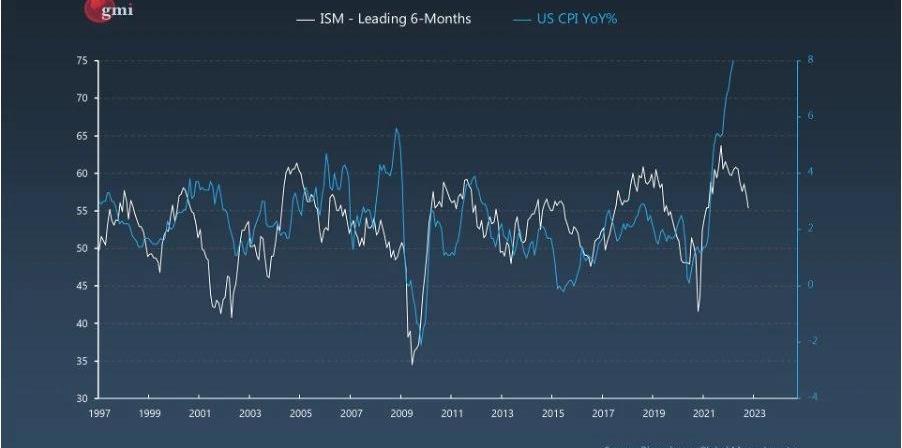

我认为,当前收益率已经或者正在达到顶峰,下面这张图表也有助于澄清这种情况。我的许多好友认为通胀将是长期性的,这也将导致美联储陷入困境,甚至导致2001年式的结果,尽管我能够理解这种观点,但我并不认为会出现这种情况......

另一个很好的图表是商品价格的同比变化。许多人经常犯的一个错误是只关注价格水平,但价格水平持续高位也让他们忽视了同比下降的实际情况。我认为大宗商品的价格也会出现一定程度的下跌,这将大幅降低CPI指数。

但商品供应问题是真实存在的,因此当需求恢复时,价格也会相应上涨,但同比保持增长的可能性很低。我们在2001年到2008年看到了类似的情况,当时中国的需求冲击导致大宗商品价格出现爆炸式增长,最高涨幅达215%。

这也是因为商品市场长期投资不足所致,但值得注意的是,通胀率平均仅上升了2.4%。当然,全球化、人口和技术也是因素之一,而且那时的美元也很疲软。

总结:

我们的经济面临急剧衰退的高风险,但这种衰退很快就会结束。当然,这不是确定的,只是说持久的经济衰退可能性较低。但无论如何,通胀已经是过去式了。但是,如果股市没有出现进一步下跌(很有可能),我们就不得不实时评估框架,因为届时可能会出现虚假反弹和更强硬的美联储。尽管一切都还不太好说,但我认为股市已经接近低点(现在或未来几周)。而即使大宗商品价格上涨,与去年同期相比也几乎不可能实现增长,我认为它们还会继续下跌一段时间,就像2001年那样。

这个分析逻辑同样也适用于受宏观形势约束的加密市场。对我而言,任何进一步的下跌都是很好的买入时机……像这样的机会并不常见,它们的确能改变你的生活。目前60月指数移动平均线为22,500美元,这会是一个不错的买入区间。

唯一可以改变这一切的,就是通胀持续在高位攀升。我已经很努力地对这种可能性进行了评估,但概率真的非常小。当然,另一种风险以及波动性较小的简单操作,就是购买债券。最后,祝你好运!原地址

标签:比特币BTC比特币价格加密货币怎么查询我的比特币btc交易平台有哪些比特币价格今日行情多少钱一个加密货币市场规模多大

KeyTakeaways上周,以太坊测试网Ropsten上成功实现了合并,在Ropsten上正式启用了PoS;在Sepolia和Goerli测试网上的合并将在数周后进行;如果进展顺利.

1900/1/1 0:00:00本文梳理自Nansen分析师AndrewT在个人社交媒体平台上的观点,BlockBeats对其整理翻译如下:市场走势很糟糕,但随着主要基金抛售数百万本已低迷的资产,早期机构解锁后的情况变得更糟,让我们看一个最近的例子.

1900/1/1 0:00:00本文梳理自LynAldenInvestmentStrategy创始人LynAlden在个人社交媒体平台上的观点,BlockBeats对其整理翻译如下:中本聪结合了许多现有技术,加入了自己的一些技术,并做出了一些创新的东西.

1900/1/1 0:00:00DeFi行业自2020年兴起以来,相较于现货交易市场、借贷市场等,衍生品细分赛道的发展一直比较缓慢,然而衍生品一直都是全球金融市场最重要的部分之一,为投资者提供多元化收益途径、对冲市场风险提供了不可或缺的作用.

1900/1/1 0:00:00Luna价格的失败不代表Terra链的失败,经常使用Terra链的用户一定体会过Terra带来的流畅交互体验。甚至可以说,在TVL超过100亿美元的公链中,Terra是唯一没有出现过宕机或卡顿等现象的.

1900/1/1 0:00:00两年加密牛市,BTC最高涨幅曾有20倍;半年轮转,BTC相对高点已经跌去70%。万物皆有周期,金融资产投资的周期性非常明显,传统风险资本市场价格类似钟摆波动,大涨之后必有大跌,大跌之后必有大涨,在这两个极端之间的价格摆动的过程就是投资.

1900/1/1 0:00:00