当你持有的稳定币面临脱钩风险,该如何操作?孙哥拿USDC换DAI这个咋一看无用的操作背后有何逻辑?从主流去中心化稳定币、中心化稳定币再到持币对冲等多种方案,本文将结合底层逻辑、实际数据和案例,为你带来最全面的稳定币脱钩紧急逃生指南。去中心化稳定币

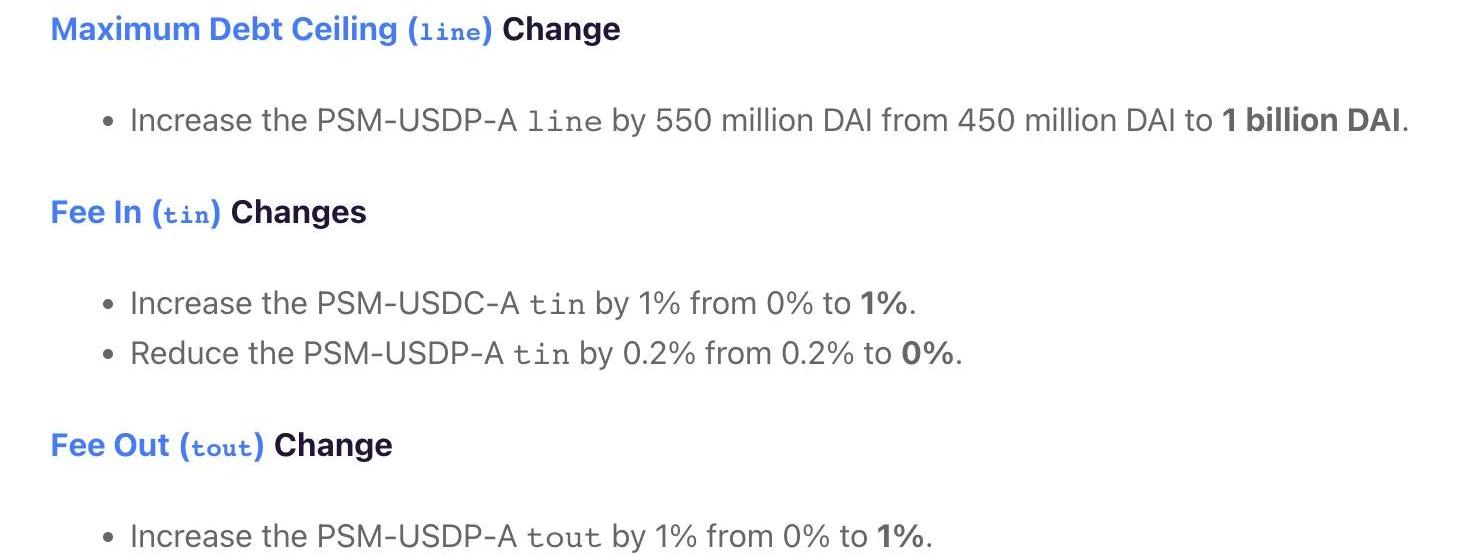

紧急逃生的核心目的在于以最低的成本降低风险,为接下来的操作和判断提供时间窗口。所以除了要考虑长期逻辑外,更重要的是其短期要能挂钩住,所以接下来我们将根据挂钩机制的不同来分类说明。A.PSM通过支持直接与其他稳定币兑换来挂钩,比如DAI支持1:1兑USDC/USDP

那么既然都是1:1兑换,孙哥为什么把USDC换成DAI?其实还是有好处的PSM额度是有上限的,到达上限后就变成了单向转换,即只能DAI→USDC,不能USDC→DAI,单向转换下就成了DAI>=USDC如果最终USDC是只能以0.98这种价格换回美元的话,makerDAO为了re-peg可能把这部分债务吃掉如果情况恶化出现了市场崩溃,触发借款人大规模还款、清算,那么需要买回DAI来还债,从而推升DAI的价格也就是说短期而言,这基本是个稳赚不赔的买卖,而且能够容下大资金,所以自然得到了孙哥亲睐。实际上3/11makerDAO便通过了紧急提案增加USDC→DAI的费用,并且由于PSM-USDC达到上限,DAI在短时间内也相对USDC有过约2%的溢价。此条逃生路线并不能完全脱离USDC的影响,主要好处在资金容量大,短期确定性强。

主力大单复盘:拉升前BitMEX主力平空5193万美元:AICoin PRO版K线主力大单跟踪显示:昨天13:00~今天01:00,BitMEX XBT永续合约主力大单成交频繁,一共成交了40笔,5193.65万大额委托买单。AI-PD-持仓差值在这一过程中为较高红柱,即持仓减少明显,因此可判断大部分为买入平空。[2020/7/23]

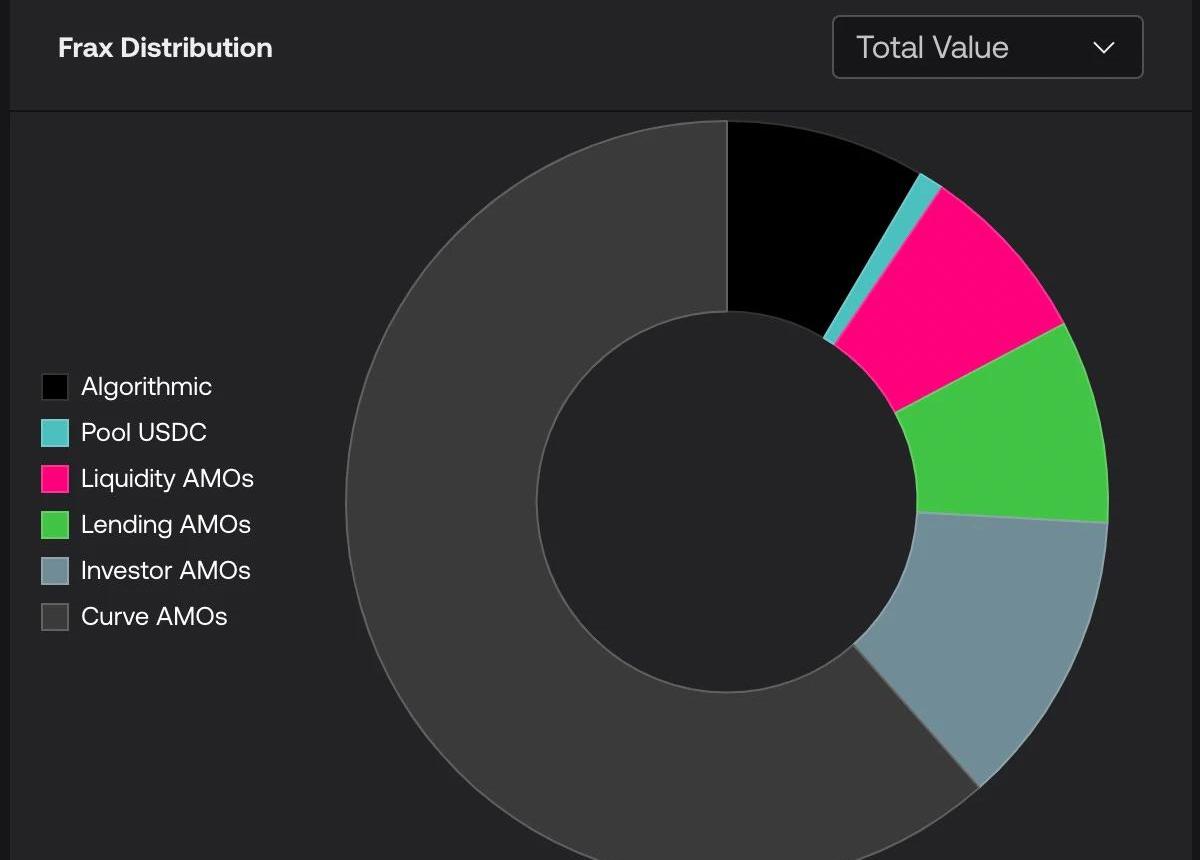

B.AMO:公开市场价格干预,比如FRAX/crvUSD等

比如FRAX其底层资产大部分为CurveAMO,即CurveFRAX/USDCLP等资产。在FRAX<1的时候从FRAX/USDC池中取出FRAX,也就是变相的买入FRAX就可以支撑币价;FRAX>1的时候增发FRAX注入,变相卖FRAX压制币价。为什么这次FRAX也de-peg了?因为说到底还是依赖外部资产来挂钩,USDCde-peg了,那作为储备的FRAX/USDC又何来支撑。所以在UST出事的时候FRAX没事,但如果AMO底层相关的USDC/USDT/DAI出问题了,那么FRAX就也免不了被影响。所以使用AMO机制的稳定币逃生,需要确定的是AMO底层资产有没有问题,适合非常清楚该币种内部情况的人。

主力复盘:BitMEX主力平空买入1.32亿美元推高价格:AICoin PRO版K线主力成交数据显示:昨天21:50~今天05:15,BitMEX XBT永续合约上出现大量主力成交单(即市价大额成交) 。其中,一共出现67笔,共计1.326亿美元主力买入单,买入均价9331.7美元;一共出现24笔,共计3227.65万美元主力卖出单,卖出均价9347.3美元,成交差1亿美元。

这一过程中,Al-PD-持仓差值大多为较高红柱,即持仓量下降明显,可判断这些成交单大多为主力买入平空。

此外,此次拉升过程中大额买入堆积的地方为趋势线附近。[2020/6/16]

C.债务/抵押品定价兑换:Luna/UST的双向转换,LUSD→ETH的单向转换

复盘:405万张主力卖出后价格迅速回落:AICoin PRO版K线主力成交数据显示:BitMEX XBT永续合约从4月23日23:00至今在小时周期中做上涨中继平台。

10:05分,价格接近平台上沿压力线,并突破。突破后,并无主力买入单子跟进,相反有2笔,共计405.97万美元的主力卖出单子。因此可判断为假突破,随后价格迅速回调,最高点最低点相差近200美元。 当前,价格仍然比较接近上沿线,请密切留意主力成交情况。[2020/4/29]

LUSD是超额抵押稳定币,抵押物仅支持ETH,主打一个纯字。LUSD从发布以来从未长期显著<1,反而频频?1,这是为何呢?因为其规定1LUSD可以按$1的价格支付一定费率后换回作为抵押物的ETH。是的,跟UST按$1换Luna很像,不过ETH是没法直接按$1换LUSD的。这样在LUSD<$1*的时候便有了非常确定的套利空间,加上抵押物为纯ETH风险相对较低,借款人也不太期望价格进一步下降,及时展开套利便peg住了。至于为什么经常大于1,这是因为在ETH价格下跌时不少被迫买回LUSD还债推升价格。你可以说这时候有人借出LUSD然后卖掉是可以套利的,但什么时候LUSD价格会下去呢?这笔利润落袋的时间可没有定数,加上熊市清算风险大,自然也就成了长期溢价的情况。上限是多少?由于LUSD极限抵押率为110%,就是可以用价值$110的ETH借出100LUSD,如果LUSD>$1.1,那么确定的即时套利机会就出现了,所以上限就是$1.1。所以对于中小额资金而言,如果能以<=1的价格买入LUSD,是一个较为不错的逃生方案。当然要是撞上极端行情搞出一堆坏账来那也是没办法,只能说相对来说LUSD已经算是一个不错的选择了。

复盘:两条趋势线突破均有主力买入成交确认:AICoin PRO版K线主力成交数据显示:23日20:35~23日21:35,比特币价格运行至4月19~23日四小时周期的下降趋势线(7305-7189)以及4月7日~23日四小时周期的下降趋势线(7475-7189)附近,并分别于20:35和21:35完成突破。

20:35第一条趋势线突破,突破前后,有4笔,共计950万美元主力买入成交;21:35第二条趋势线突破,突破前后,有7笔,共计1003万美元的主力买入成交。主力大单的迅速跟进确认了两条下降趋势线的突破。

随后,不断有大买单跟进说明了趋势还在持续,直到22:25分出现一笔500万美元的大卖单,趋势告一段落。[2020/4/24]

D.随缘挂钩:简单来说就是有挂钩逻辑但是不强

动态 | 主力大单跟踪复盘:昨晚有主力做多:AICoin PRO版K线显示:昨晚快讯提到的三笔单笔超过千万美元的BTC季度合约委托单均为买单,其中价格为9900美元的委托买单已于2月22日23:24分成交1491万美元后撤单,结合AI-PD-持仓差值分析,这一过程持仓量增长明显,该单或是主力开多。此外,在凌晨00:08分,火币BTC季度合约亦有一笔价格为9935USD,成交数量为1619万美元的买单成交,持仓量同样放大,因此或亦为主力开多。主力开多12小时后,加密货币市场集体上涨,比特币现货价格一度拉升至9943美元。[2020/2/23]

比如MIM等没有PSM的超额抵押稳定币,其原理就是价格低于$1的时候借款人可以便宜买入MIM还款然后提取质押物实现套利。是的,道理没错,但如果借款人觉得你这币还会继续跌或者暂时也不会涨上去呢?由于MIM抵押物支持许多复杂产品,比如CurveLP/GLP等,风险更大,熊市下信心不足自然也就处于长期脱钩状态了。这条路之前DAI已经走过,被证明是无法挂钩住的。考虑到目前大多数此类产品为了和DAI/LUSD做出差异化和增加应用场景,普遍增加了较多风险较高的抵押物,不太适合紧急逃生,容易跳到另一个坑里。中心化稳定币

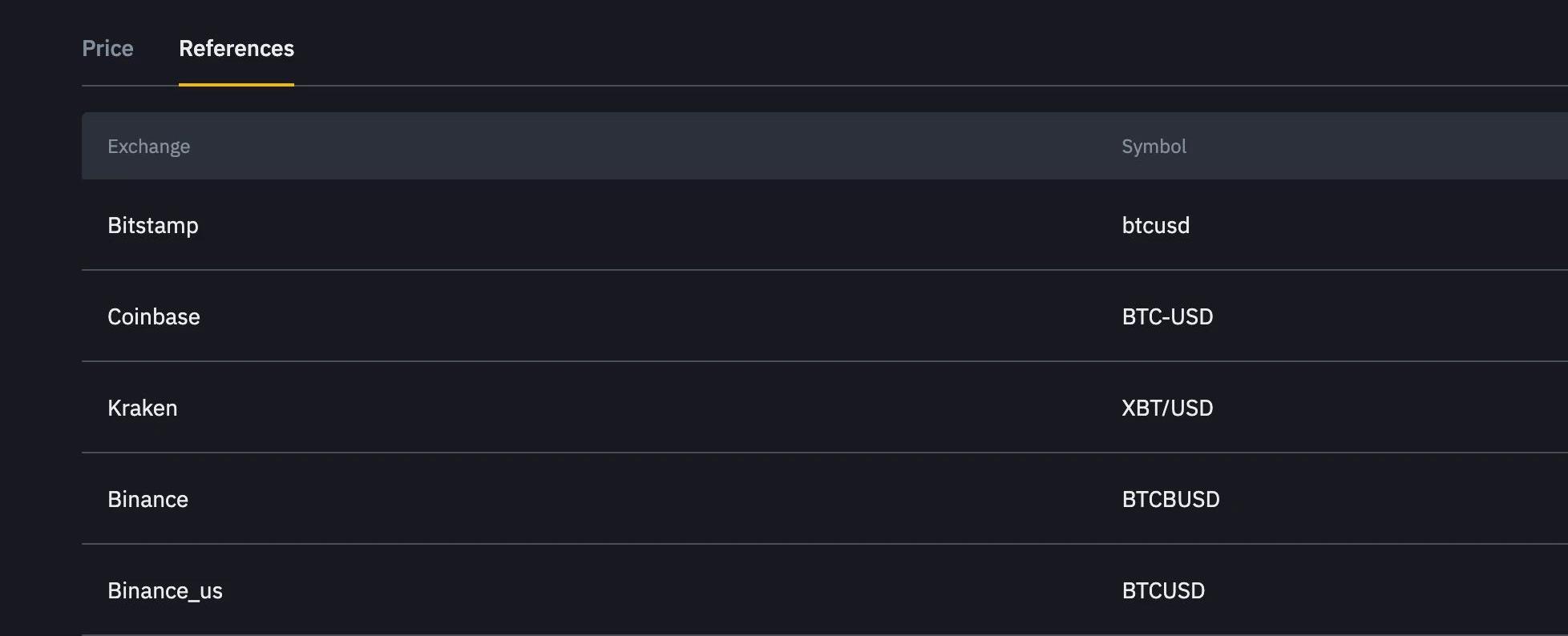

中心化稳定币依赖美元储备资产来挂钩美元,因此应当从储备资产上来着手分析。储备资产安全性从高到低为:国债=国债逆回购>现金>低质量资产。另外债券有到期时间的概念,简单来讲就是到期时间越短流动性越好。根据下方两条推文对BUSD/USDC/USDT底层资产的分析,可知综合安全性和流动性来看BUSD>USDC>USDT。不过USDT也有久经检验以及“不透明”带来的好处,而BUSD则成了美国监管机构的眼中钉。此外比较小众的还有USDP/GUSD等,原理也是一致的,这次他们在声明对硅谷银行没有敞口后,风险自然就小些了。不过必须注意的是银行大面积出问题必然影响中心化稳定币,这次没问题不代表下次没问题。在现在的情况下,国债和逆回购占比更大的还是更靠谱些。如果还愿意持有美元资产的话,短期美债的风险建议不必过度考虑,因为这是美元资产中最高安全级的了,考虑这个话还是换回人民币比较妥当。

推文链接:https://twitter.com/NintendoDoomed/status/1597583155946323968?s=20

推文链接:https://twitter.com/NintendoDoomed/status/1625076182550208512?s=20持币+做空对冲

买入1ETH现货然后合约开空1ETH,看上去很好但问题在于:你需要信任这个交易所,交易所身家不少都在稳定币上,Solana上的UXD曾经就在perpdexMango上持sol空sol,结果Mango不幸遭遇黑客攻击…如果你空的是ETH/USDT交易对,那么本质上你就是持有USDT,空ETH/BUSD就是持有BUSD,最终又绕回来了。不过如果是币本位合约的话,比如币安这种Index是从真USD交易对中取的价格,看上去是个可行的方案。需要注意的是币本位合约面值为美元,就是说你没法做空1BTC,只能做空价值$10000的BTC,价格波动大的情况下无法保持完全对冲。此外币本位合约大家一般都不太熟悉,建议实操验证后再大动作。

总结

从本文上述列举的方案中你可以结合自身情况找出最适合自己的逃生路径,但是在币圈内的任何间接持有美元都是承担了额外风险的方案,最安全的持有美元资产的方式必然是买美债,正确姿势是什么可以参见推文喵。

我们要感谢PolygonZero、Consensysgnark、PadoLabs和DelphinusLab团队对本篇文章的宝贵评论和反馈.

1900/1/1 0:00:00SEC最近动作频频,刚与Kraken和解没几天,就表示将诉讼BUSD的发行商Paxos。2月17日,SEC再次表示已提起诉讼,指控总部位于新加坡的Terraform和DoKwon策划了数十亿美元的加密资产证券欺诈,涉及算法稳定币和其他.

1900/1/1 0:00:00AptosWorldTour黑客松第一站韩国首尔站于本月初举行,旨在鼓励开发者在游戏、社交/NFT、DeFi、工具和Move语言创新。本次黑客松共收到400多份申请,超过50个项目被正式提交至黑客松,有180多位开发者参与.

1900/1/1 0:00:00Hunch是一款游戏化的DeFi项目,Hunch团队认为,许多优秀的加密交易员在DeFi中活跃,DEX兴起让交易变得更加自由。但在DeFi的世界中,交易者会缺失一些有趣的体验.

1900/1/1 0:00:00在传统游戏领域,平台与发行渠道极为重要,就算是由只有几个人的独立工作室完成的游戏,只要得到了大型发行商的青睐,就很容易在Steam这样的平台上得到推荐,出现在玩家们的视野里.

1900/1/1 0:00:00经Odaily星球日报不完全统计,2月27日-3月5日公布的海内外区块链融资事件共31起,已披露融资总额约为1.4亿美元。从上周已披露的融资金额来看,尚未出现上亿美元级别的融资事件.

1900/1/1 0:00:00