最近TradejoeV2因为从Uniswap手里抢到大量Arb交易份额而火爆,币价迅速翻倍。那么其究竟是如何做到的?为其提供流动性又需要注意些什么?本文将带你深入浅出的了解JoeV2的机制,分析其为何能在$ARB交易中获取大量份额,以及产品的优劣势,帮助你更好地理解DEX。

TradeJoeV2简单概括:AMM类似订单簿,使用非连续流动性最小价格精度基于比例而非固定数值垂直聚合流动性带来更好的可组合性基于LP获取的交易手续费和有效TVL的来进行流动性激励AMM机制

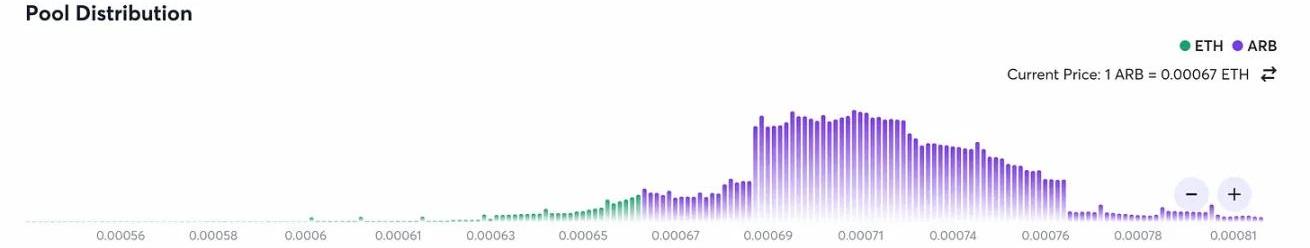

接下来以JoeV2中的ARB/ETH20bps池为例来进行深入分析,首先我们看一下池的流动性分布,咋一看跟UNIV3是挺像的。

曾参与澳本聪案件的律师Stephen Palley将代表ZachXBT应对黄立成的起诉:6月18日消息,曾参与澳本聪案件的律师Stephen Palley发推称,将与Jess Meyers和律所Brown Rudnick的团队代表ZachXBT应对黄立成的起诉。Stephen Palley曾代表已故的David Kleiman亲属对澳本聪Craig Wright提起诉讼,指控其在2013年4月David Kleiman去世后盗取了其持有的比特币。[2023/6/18 21:44:57]

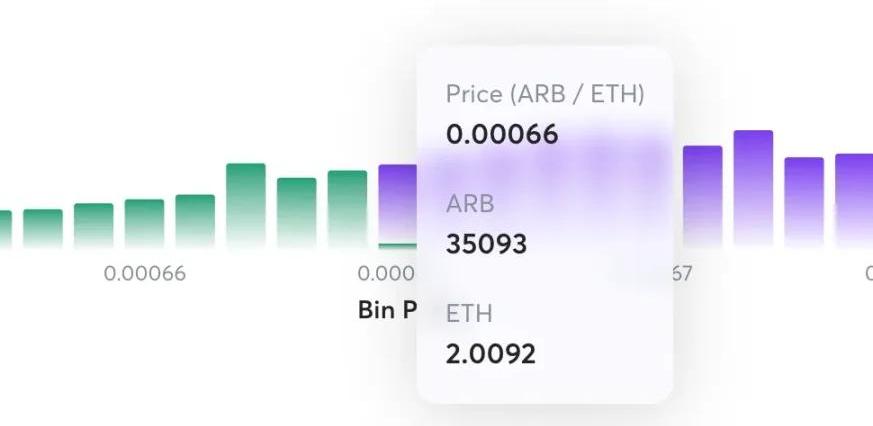

那么其根本性不同在什么地方?JoeV2的一个长条即对应一个单点价格,就是说除非你把这个bin的流动性消耗光,否则价格是不会变化的。比如下图,可以看到该Bin内有大约35kArb和2ETH,如果此时有人按0.00066卖了价值2E的Arb,那么交易的Bin就会向左移动一位,价格才会发生变化。

Sei Network将重新开放跨链桥Sei Bridge测试活动:6月13日消息,Layer1公链Sei Network将重新开放跨链桥Sei Bridge测试活动,并增加了一些新的变化,该活动旨在跨各种网络测试Sei Bridge以及收集用户测试后的反馈。[2023/6/13 21:33:02]

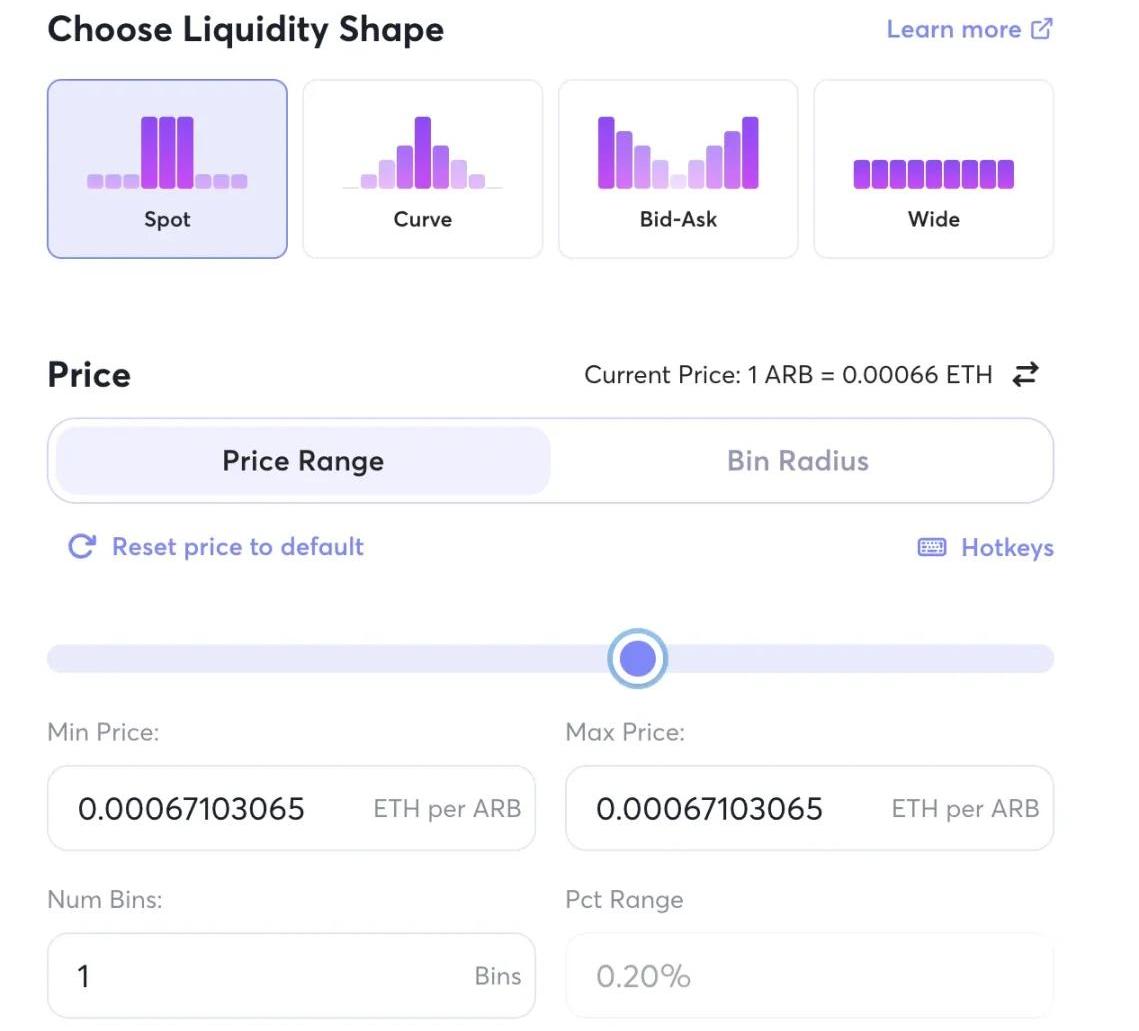

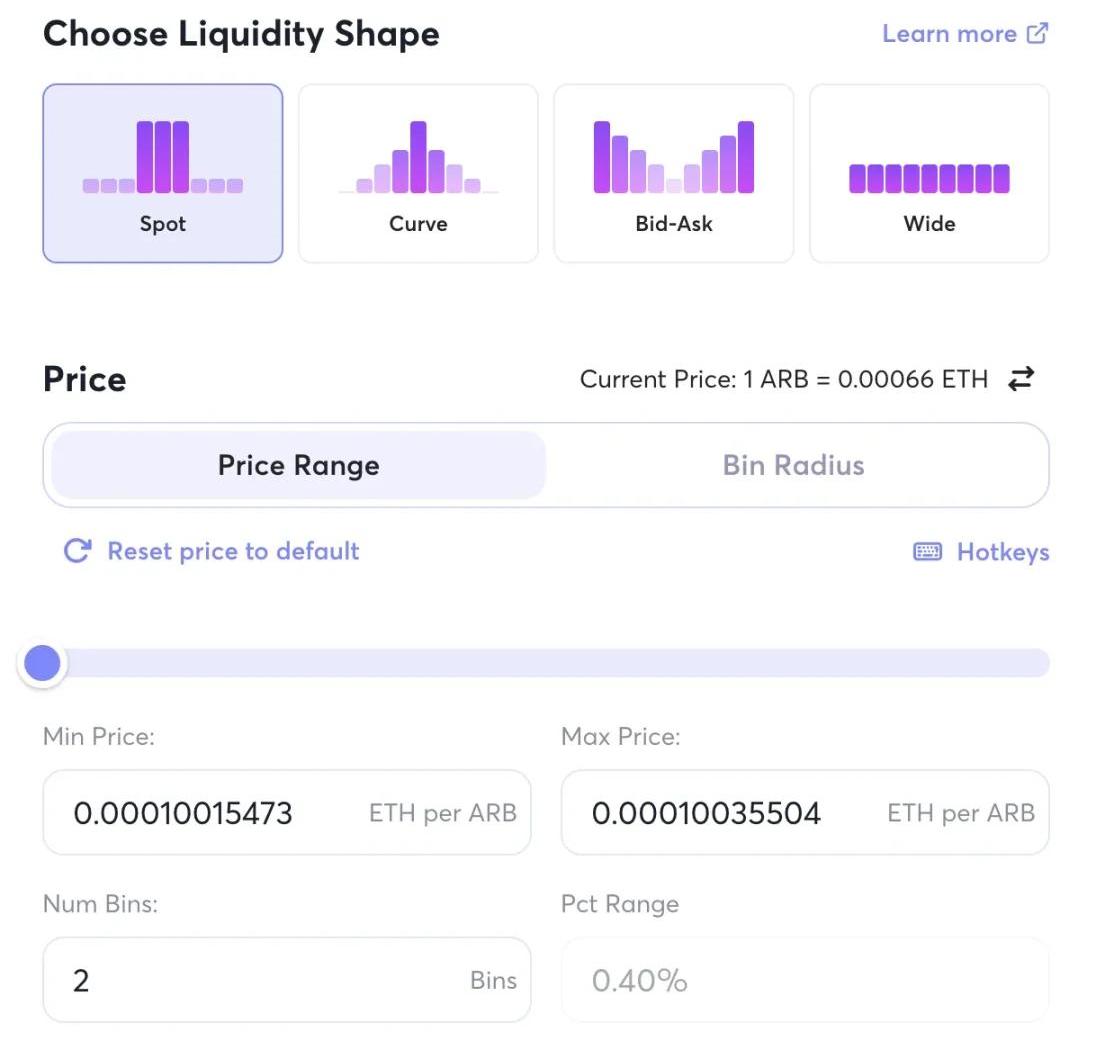

我们再对该池尝试添加流动性,发现是可以添加单点流动性,就是说添加的流动性就在一个价格上,这其实就相当于在订单簿中放一个Maker单。那旁边的PctRage=0.20%是怎么回事?

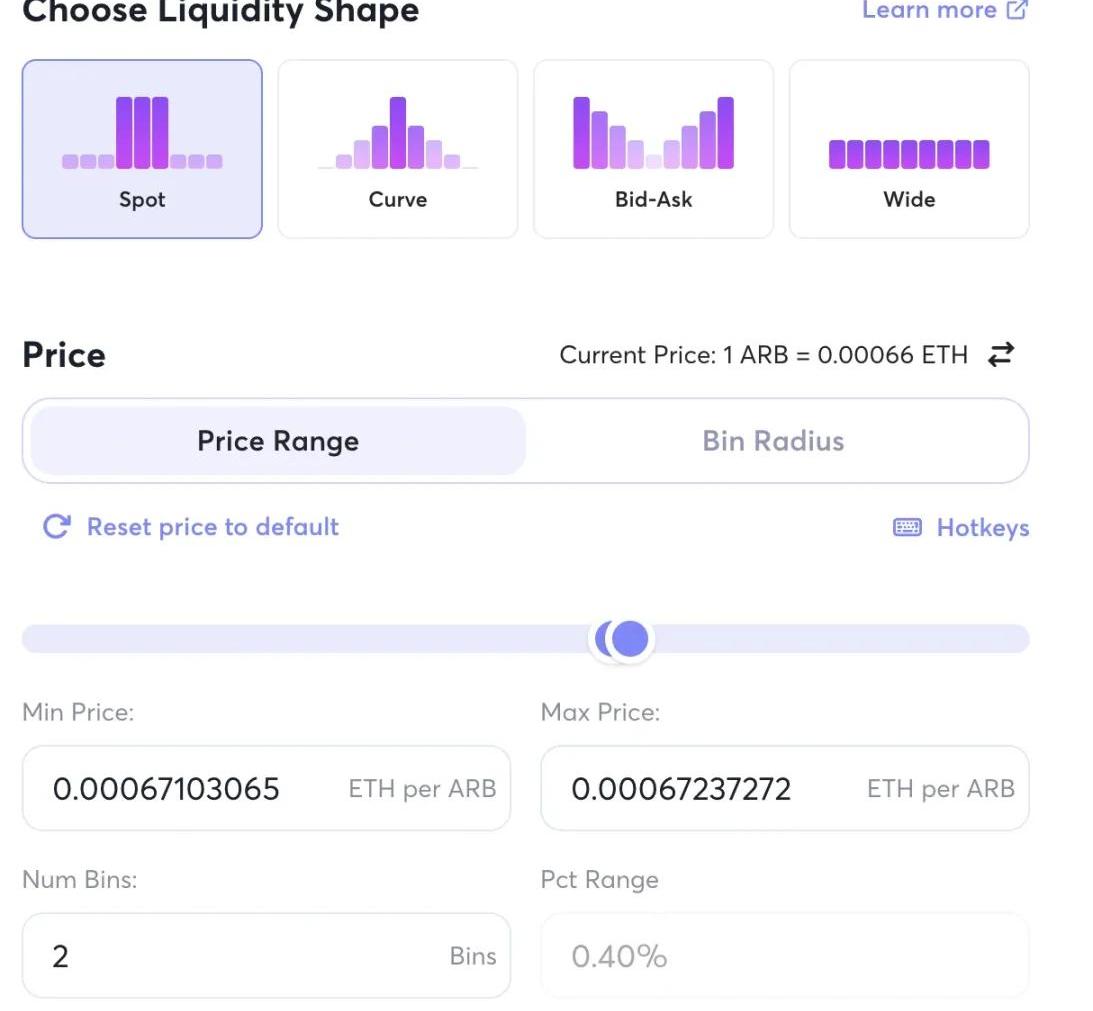

我们稍微移动一下右侧滑钮,将价格范围扩大到2Bin,然后计算两个价格的相对差别。(0.00067237272-0.00067103065)/0.00067103065=0.20%也就是说0.20%就是最小价格精度

TeraWulf五月份自行开采了323枚比特币:金色财经报道,TeraWulf宣布2023年5月的生产和运营情况简报,5月份自行开采了323枚比特币,平均每天生产10.4枚比特币。5月份,每生产一个比特币的电力成本平均为6.2千美元。部署了36,000台矿机,包括在纽约全资拥有的Lake Mariner设施的20,000台矿机和在宾夕法尼亚州的核动力Nautilus设施的16,000名自采矿机。在Lake Mariner设施的2号楼开始运营,公司继续提升到50兆瓦的全部自采能力,这仍然是2023年第二季度的目标。[2023/6/11 21:29:12]

我们看下偏离当前价格较大的情况如何,比如ARB/ETH=0.0001的位置。可以得出/0.00010015473=0.20%对的,可以理解为任一位置上下价格之差都是0.2%,基于比例而非固定数值。这是和传统订单簿相差较大的地方,传统订单簿一般给一个固定数值的最小精度,比如0.01USDT这样。

TBD和Yellow Card将通过比特币在16个非洲国家启用法币支付:金色财经报道,TBD 和专注于非洲的加密货币交易平台 Yellow Card 最近合作推出了一种法定进出通道,可以通过比特币在大约 16 个非洲国家/地区进行支付。[2023/4/19 14:13:21]

Joe的UI也给出了4种添加流动性的方式,点击上图右上角的「learnmore」就可以学到对其详细的定义,但是除了Spot之外,其他四种都是使用官方设定的参数值,不可控。所以我建议使用Spot,存法类似UNIV3,大不了多存几个不同价格范围的。另外目前JoeV2目前有流动性激励,必须考虑这个的收益。流动性激励

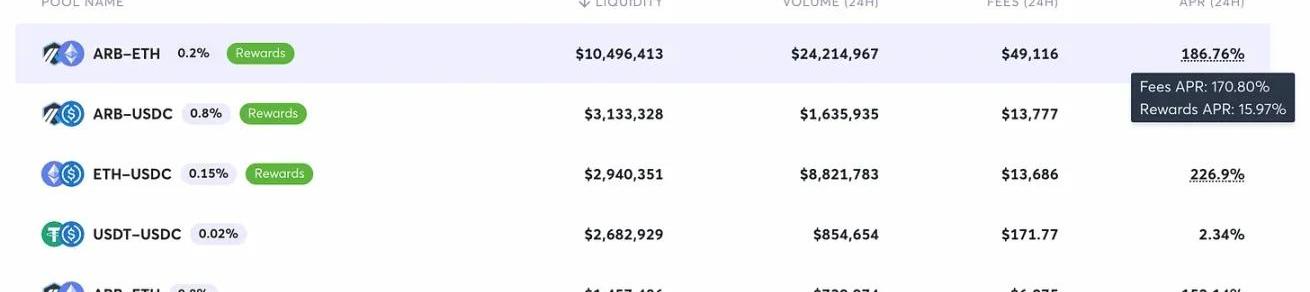

目前这些池名后带有「Rewards」标签的是有流动性挖矿激励的

JoeV2的流动性挖矿激励分配模式:根据LP实际获取的交易手续费和MakerTVL算出分数,参见下图MakerTVL目前只看当前价格+-5bin内的,比如Arb/ETH0.2%的Bin宽度,那么只有当前价格+-1%以内的TVL才会被记入当一个Epoch结束后,统计该Epoch之内的分数然后按比例集中发放就是说如果想要获取流动性激励,还是需要比较集中地提供流动性。

报告:Gemini-DCG Fiasco可能会成为2023年的“市场底部事件”:金色财经报道,根据Arcane Research报告,尽管仍存在一些不确定性,但整个市场似乎正在趋于稳定。所有的目光都集中在DCG的下一步行动上,这可能会进一步加剧价格的下行走势。

此外,数据表明,BTC的7天波动率跌至0.7%,达到两年半以来的最低点。30天波动率也遵循类似趋势,目前徘徊在1.4%附近,与11月初FTX崩盘前短暂触及的水平相吻合。事实上,自2019年2月以来,该数字仅出现过七次下降。Arcane表示,这些低波动期很少会持续很长时间。因此,波动率压缩期之后往往会出现剧烈波动,即使在市场低迷时也是如此。[2023/1/8 11:00:45]

如想知道更多细节,可见文档。$ARB交易为何获取大量份额

假设当前市场在持续买入Arb,UniswapArb/USDC=1.005,假设JoeV2的价格精度为1%,bin分布为。这个时候Joe当前的bin应为1.00,比Uni便宜0.5%,那只要交易费比这个差距小,通过1inch等聚合器买入Arb的交易自然就会优先走Joe,反之如果是卖Arb的话Joe就没有优势。也就是说其在高波动率出单边行情下较有优势,而低波动率猴市下则比较平庸。加上Joe针对ARB/ETH的交易对设置了0.2%的费用,而在当时由于波动预期较高,UNI又只能设置0.01%/0.05%/0.3%/1%这四档,大部分LP位于0.3%以上档位,相比Joe的0.2%又有劣势。高波动率下的经常性汇率优势+相对较低的费率,使得JoeV2在ARB0.00启动初期获取了大量的份额。目前随着波动率的下降,其汇率也不再有经常性优势;UNIV3LP回归0.05%费用的池子,也基本失去费率优势,所幸名声打出来了,加上其有不错的激励机制,给了项目方更大的操作空间。产品优劣势

实际上在上面的Arb交易份额论述中,其AMM机制带来的优劣已经说明,这一节讨论其他方面:优势:垂直聚合流动性带来更好的可组合性高效率+支持激励,可以拿到合作方的激励,比如有望受益于LSDwar劣势:没有成熟的Bribe等代币赋能机制,代币持有者收益有限无常损失相对较大优势:可组合性

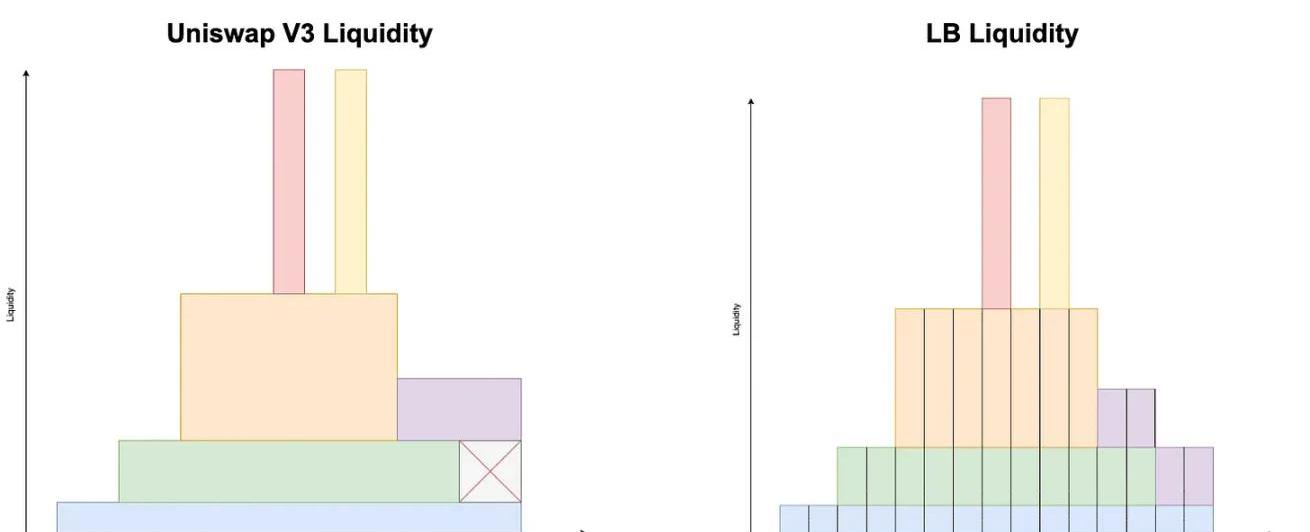

由于在JoeV2中,流动性是通过每个bin垂直聚合的,而在UniswapV3中,流动性是横向聚合的。垂直聚合的主要好处是它允许流动性可替代。

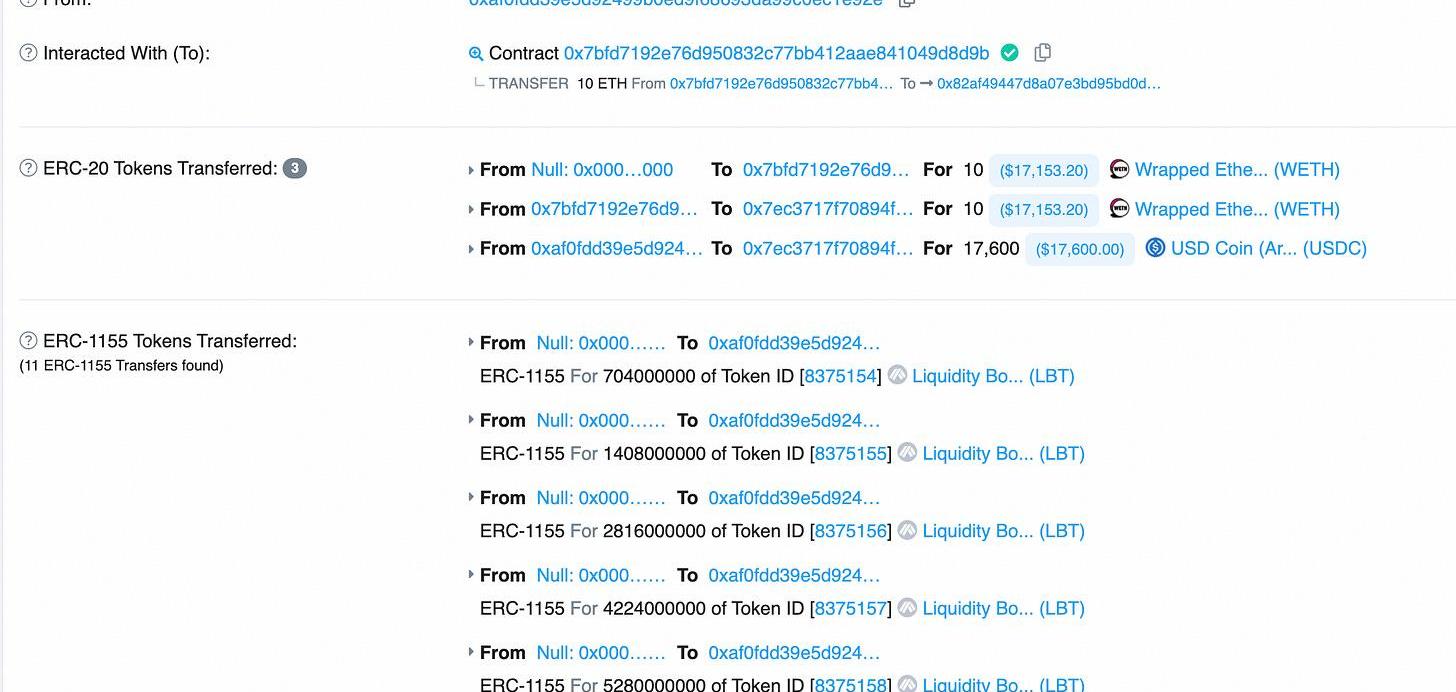

我们看一笔具体添加流动性的交易,会发现在用户添加ETH/USDC后,Joe给用户返回了大量不同TokenID的ERC-1155LBT,反应了用户在不同价格水平上的流动性分布。这跟返回单个NFT的UNIV3有较大差别。因为相同TokenID代表流动性位于单个Bin/价格水平内,这是同质化的,具有更好的可组合性。

优势:合作方激励预期

集中流动性高效率+支持激励,有望吸引到LSD等有流动性需求的合作方来提供激励,比如此前UNIV3+激励模式Kyberswap,就从Lido拿到了仅次于Curve的激励分配,并且占据了极大的Alt-l1/L2的LSD交易量份额。那么能够提供类似价值的JoeV2理论上也有这个机会,从而提升TVL和交易量。劣势:代币赋能问题

如我此前推文所述,纯现货DEX,如果没有bribe这类额外赋能机制的话,是比较困难的,空有TVL和交易量却无法转化为代币持有者的收益。目前是Joe通过手续费抽成来获取收益,但抽多了又势必影响份额。Joe虽然有VeJoe,但并不是复制Curve走Bribe这条路,目前看来并不十分成功,因此代币赋能仍然是个问题。劣势:无常损失相对较大

如前文所述,单边行情下JoeV2有经常性汇率优势,但这对于LP而言实际上是承担了更大的无常损失,相当于更便宜的把币卖了。Joe会合理设置费用来补足这一点,比如1%bin宽度的ARB/USDC费用为0.8%,0.2%bin宽度的ARB/ETH费用为0.2%。加上此点并不容易察觉,所以还好(笑总结

TradeJoeV2相对UNIV3在效率上更多的是做到了特定场景下的差异化优势,而高可组合性这个优势的发挥非常依赖其的自身规模。因此后续应该持续关注项目方的BD等操作,看能否BD到足够的合作激励,构建起增长飞轮。

标签:JOEARBBINUNITrader Joe2G Carbon CoinBinance USDuniswap币总量

摘要 本篇热点报告主要复盘了Arbitrumone发行代币后整个Layer2生态的现状,得到以下结论:Arbitrum的空投带来了造富效应,引发了Layer2交互热潮,尤其是zkSync和StarkNet.

1900/1/1 0:00:003月23日凌晨,美联储再度宣布加息25个基点,同时鲍威尔在发言会上连续放鹰,纷纷否决了市场猜测的「暂停加息」、「年内降息」等乐观预期,BlockBeats将市场中一些举足轻重的人物对本次加息的看法和对后市的预期整理、编译如下.

1900/1/1 0:00:00Bitget在上周以“以太坊上海升级—LSD赛道的生态与机会”为主题在TwitterSpace开展了一场线上话题访谈.

1900/1/1 0:00:00简介 近年来,随着Defi项目的不断发展,越来越多的项目被推向市场。然而,这些项目都需要解决一个共同的问题:如何打破狭隘的圈子,吸引更广泛的用户群体.

1900/1/1 0:00:00本文聚焦Web3增长堆栈在信息分发中的普遍痛点,详细介绍AkiNetwork从数据和KOL网络影响力入手的解决思路,产品矩阵,独特优势,以及走向开放协议的路线图.

1900/1/1 0:00:00GMX团队近期发布了V2有关提案,预示着备受期待的GMX合成资产版本终于到了上线前夕,本文将为你带来全方位的GMXV2解读,一窥此衍生品赛道龙头的未来。 交易市场 GMXV2中,每个交易对都有对应的LP.

1900/1/1 0:00:00