在经历2023年最重要的一周后,数字资产行业在美国失去了三家对加密货币友好的银行机构。然而,到目前为止,投资者的主要反应似乎是在最不受信任的主要资产BTC和ETH中寻求安全。上周已成为今年数字资产领域节奏最快,也是影响最大的一周。在短短几天内,美国有三家主要银行机构进入自愿清算,或被美国监管机构接管,而这些机构都为加密行业内的公司提供服务。Silvergate宣布在3月8日以一种有序的方式自愿进行清算,并将资金全额返还给储户。美国第16大银行硅谷银行于3月12日被美国联邦存款保险公司关闭并进入破产管理,这使得这家价值2090亿美元的银行成为美国历史上第二大破产银行。根据美联储关于此事的公告,纽约Signature银行也已于3月12日关闭。对于这三家银行机构,预计将通过持有的储备金,或通过FDIC和美国监管机构的存款担保,归还全部存款。由于许多大型数字资产公司和稳定币发行商使用这些银行合作伙伴中的一个或多个,导致周末的行情变得不稳定。特别值得关注的是USDC的发行商Circle,他告知在SVB持有约33亿美元的现金,为USDC暂时打破1美元的挂钩创造了条件。本文将重点关注在链上以及更广泛的市场结构中的一些关键影响,包括:几个稳定币从1美元开始脱钩,以及主导地位重新转向Tether。数字资产市场的净资本外流,可以在两种稳定币以及BTC和ETH两大主流币中观察到。尽管交易量增加,但期货未平仓合约仍触及周期性低点。投机兴趣导致BTC爆炸性反弹至22,000美元,ETH回升至1600美元。比特币价格发现在几种流行且广泛观察的技术分析定价模型之间交易。其在2月在200周和365天移动平均线处遇到阻力后,价格在本周触及200天和111天移动平均线附近然后反弹。请注意,这是历史上第一个BTC交易价格低于200周均线的周期,从这个角度来看,市场处于新的领域。

Otherside:Team Glacia玩家钱包将在一周内收到Winged头盔空投:金色财经报道,据Yuga Labs元宇宙游戏Otherside官方社交媒体/img/20230508171446457143/2.jpg "/>

Glassnode:EIP1559的ETH燃烧率达到历史最低点:金色财经报道,据区块链分析公司Glassnode最新分析显示,通过EIP1559的ETH燃烧率现在达到了历史最低点,燃烧的ETH总量现在只占总发行量的11%。在目前的发行计划下,以太坊过去只有三次跨入通货紧缩的领域。这意味着,与EIP1559协议执行之后的所有历史相比,目前有相对大量的ETH进入流通领域 。本文撰写时,以太坊ETH销毁总额为2571372.4枚,约合4,157,523,645.48美元。[2022/8/4 12:02:24]

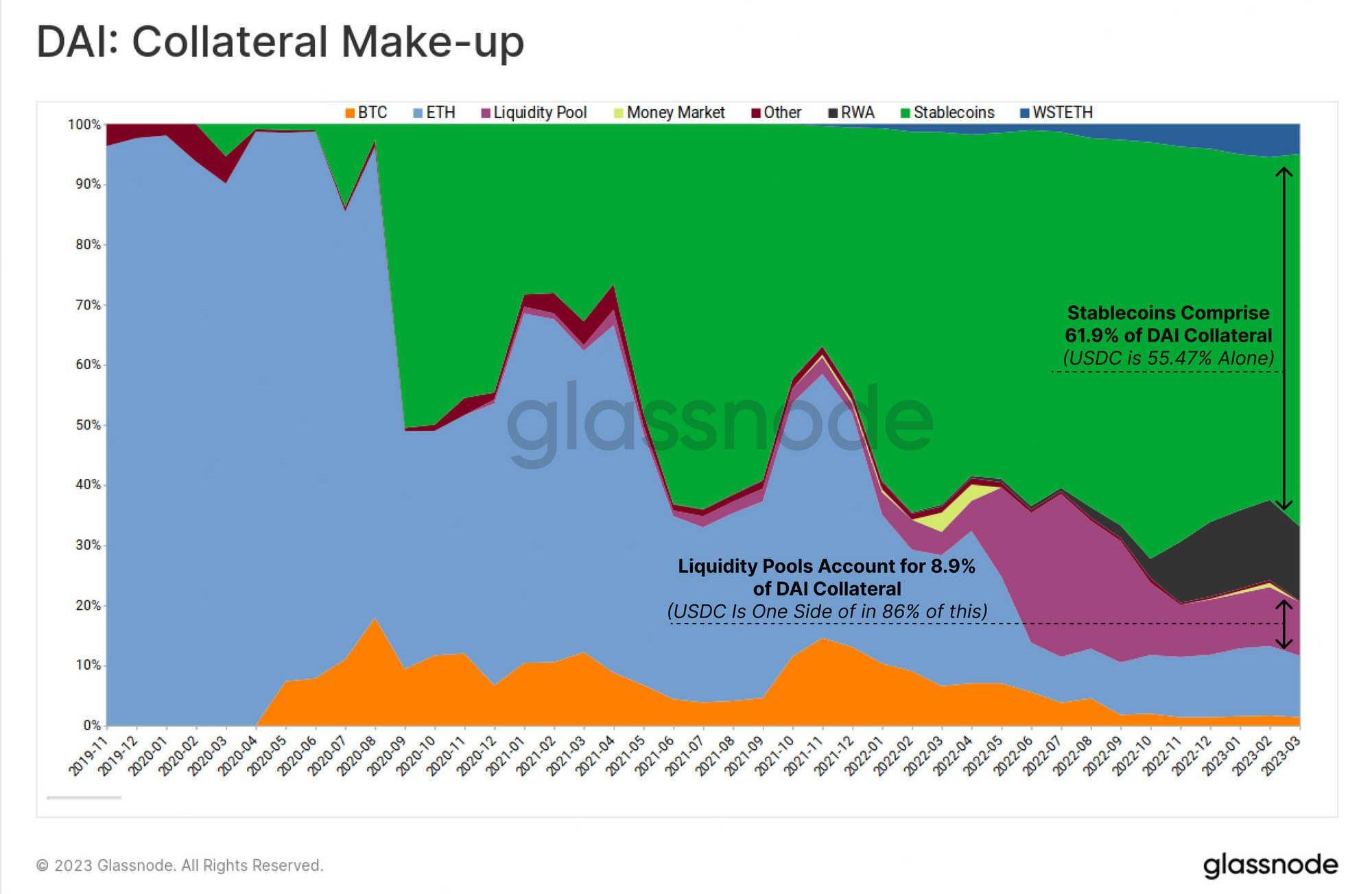

实时高级图表就DAI而言,稳定币已成为支持它的主要抵押品形式,自2020年年中以来这一趋势一直在增长。USDC约占直接抵押品的55.5%,并且在所使用的各种Uniswap流动性头寸中占有很大份额,总计约占所有抵押品的63%。这一事件无疑开启了关于DAI的长期影响的讨论,DAI据称是一种去中心化的稳定币。然而,这一事件证明了DAI的价格是如何通过抵押品组合与传统银行系统密切相关的。

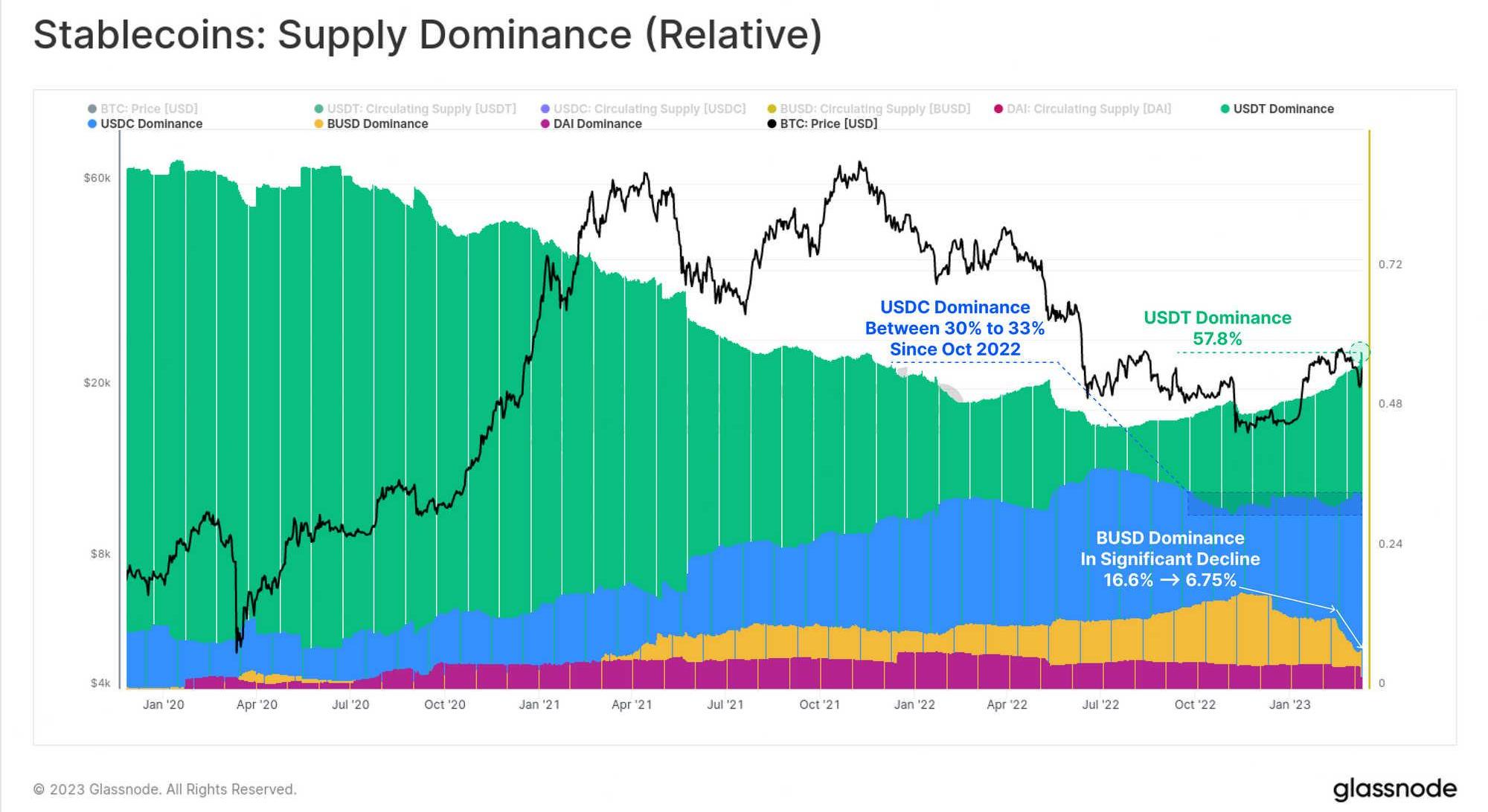

正如我们在2022年年中报道的那样,Tether自2020年年中以来在稳定币市场的主导地位一直在结构性下降。然而,随着最近针对BUSD的监管举措,以及本周与USDC相关的担忧,Tether的主导地位已回升至57.8%以上。自2022年10月以来,USDC一直占据30%至33%的主导地位,但随着赎回窗口周一重新开启,供应量是否会减少还有待观察。BUSD在最近几个月出现了急剧下降,发行人Paxos停止了新的铸造,并且主导地位从11月的16.6%下降到今天的6.8%。

Glassnode:2021年11月以来比特币矿工余额每月累计减少5000-8000 BTC:金色财经报道,区块链分析公司Glassnode最新研究显示,现阶段比特币矿工收入依然面临压力,作为对2021年11月以来美元收入普遍下降的反应,目前比特币矿工余额出现下降和额外支出上升的现象,矿工余额每月累计减少5千枚至8千枚比特币,这表明矿工的行为发生了明显的变化,因为他们的余额在历史前高的第一次回撤期间出现了约12000枚比特币的净积累。为了应对因 LUNA基金会出售超过8万枚比特币以试图维持UST挂钩而导致的市场崩溃,矿工们此后卖出了1万枚比特币,增加了市场的卖压。[2022/6/9 4:12:27]

实时高级图表资本外流总量

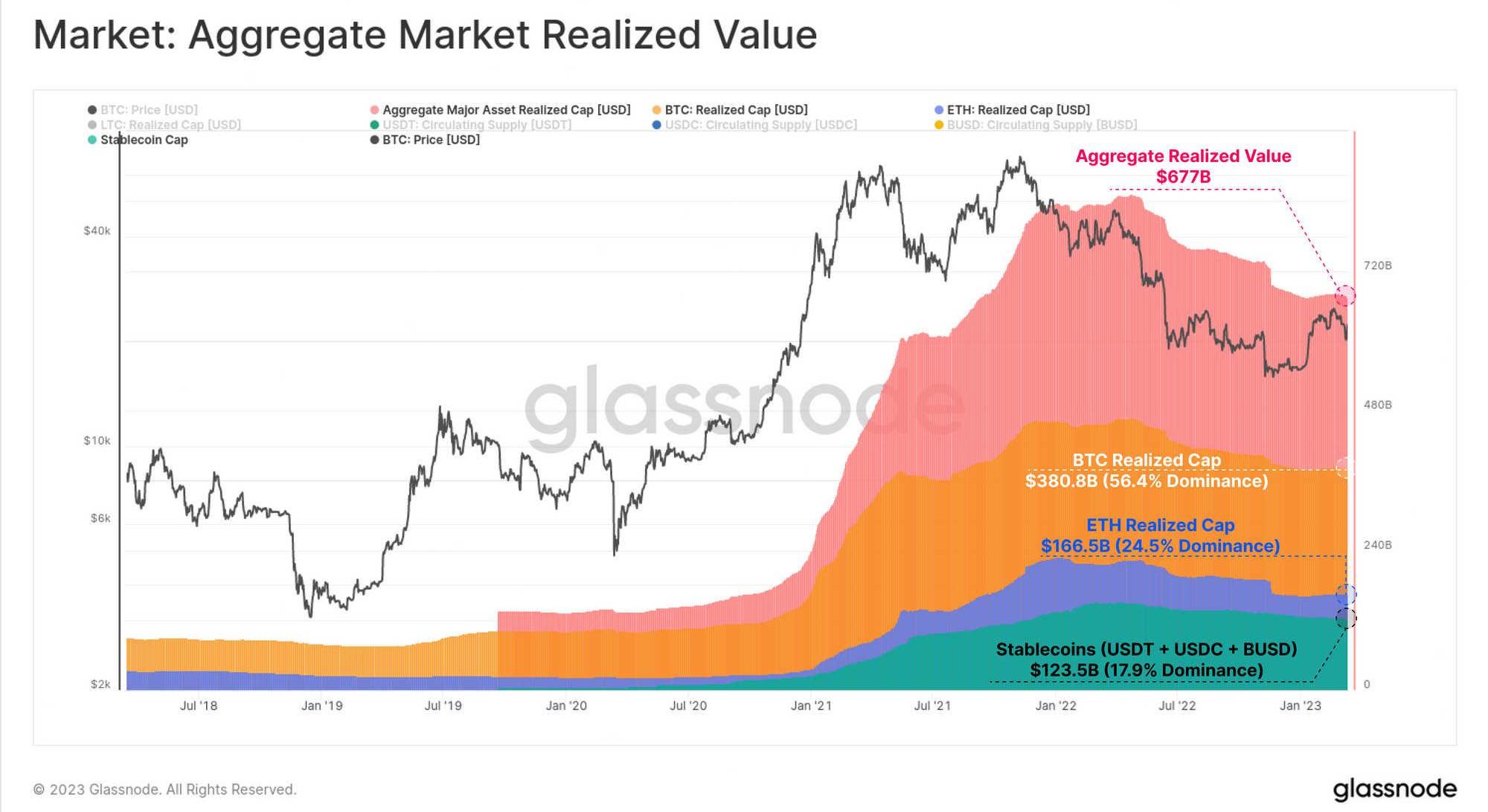

估计数字资产市场的真实资本流入和流出可能很棘手,但在大多数情况下,资本最初流入是通过两大主要资产或稳定币流入的。因此,BTC和ETH的已实现上限与主要稳定币的流通供应相结合,提供了一个相当稳健的衡量标准。在这里,我们可以看到,通过这种方法,整个市场的价值约为6770亿美元,比一年前设定的8510亿美元的ATH下降了约20%。BTC的主导地位为56.4%,ETH为24.5%,USDT、USDC和BUSD为17.9%,其余1.2%为LTC。

Glassnode:本周稳定币供应发生近几年来第一次大规模收缩:金色财经报道,据区块链分析公司Glassnode最新分析显示,本周稳定币供应发生近几年来第一次大规模收缩。自2020年3月以来,主要稳定币(USDT、USDC、BUSD和DAI)的总供应量已从53.3亿美元增加到超过1582.5亿美元。这是一个惊人的增长,在短短两年多的时间里,增长了2866%。USDT仍然是主导资产,占主要供应的52.6%,其次是USDC,占30.8%的主导地位。然而,自四月初以来,稳定币的总供应量缩小了32.85亿美元。缩小时,稳定币的总供应量曾达到1615.3亿美元。大多数稳定币的赎回是由USDC推动的,自3月初以来,USDC已经减少了47.7亿美元。另一方面,USDT的供应继续扩大,在同一时期增加了25亿美元。

最近这种稳定币供应收缩是一个罕见的事件,总供应收缩率达到了每月-29亿美元。USDC是正在经历赎回的主要稳定币资产,这预示着整个加密货币行业正在发生一定程度的净资本外流。[2022/5/13 3:13:48]

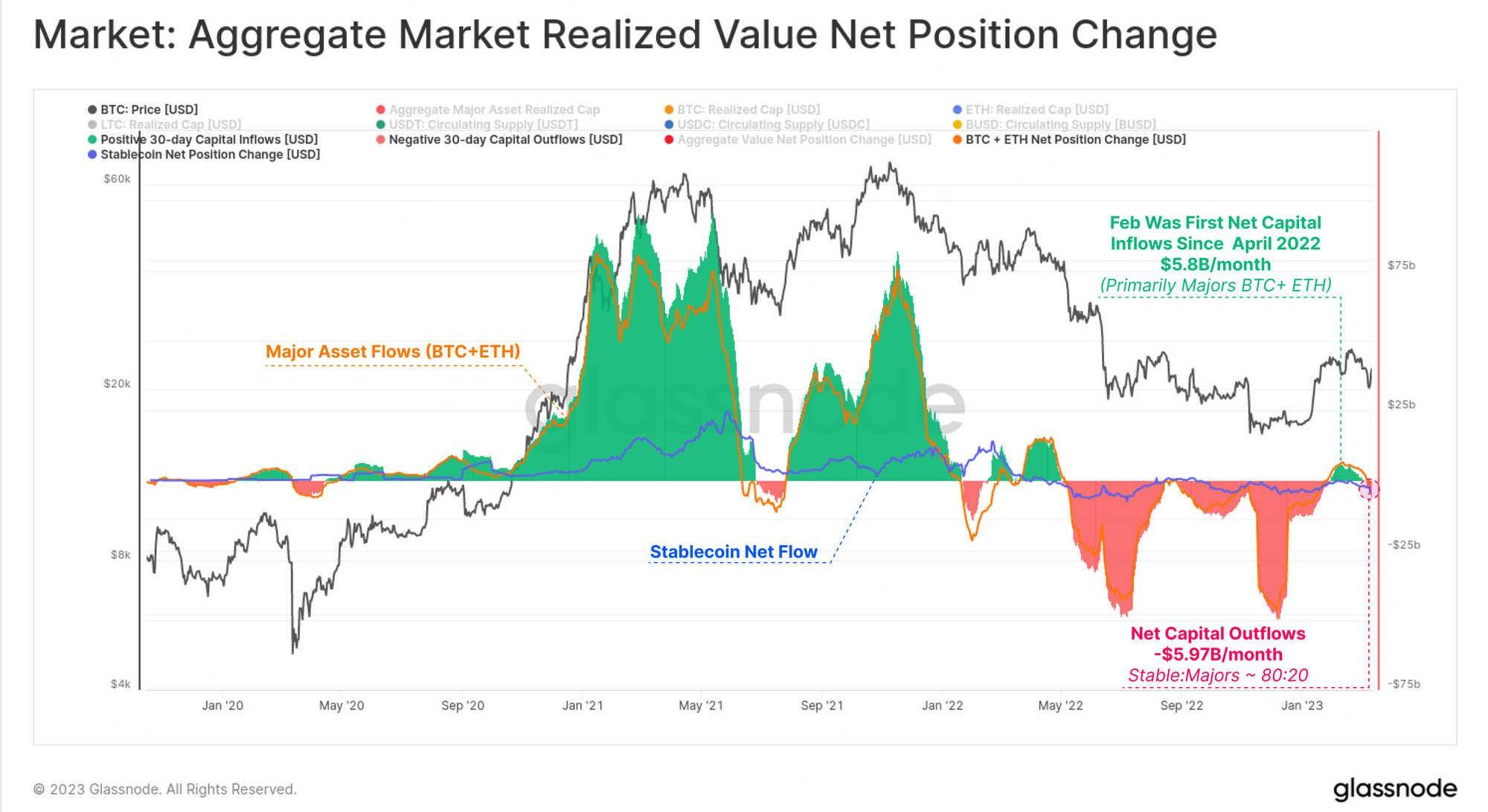

实时高级图表按30天变化计算,2月是自2022年4月以来首次出现资金净流入,峰值为+58亿美元/月,主要由BTC和ETH引领。然而,上个月,市场出现了-59.7亿美元的逆转流出,其中80%是稳定币赎回的结果,20%来自BTC和ETH的已实现损失。

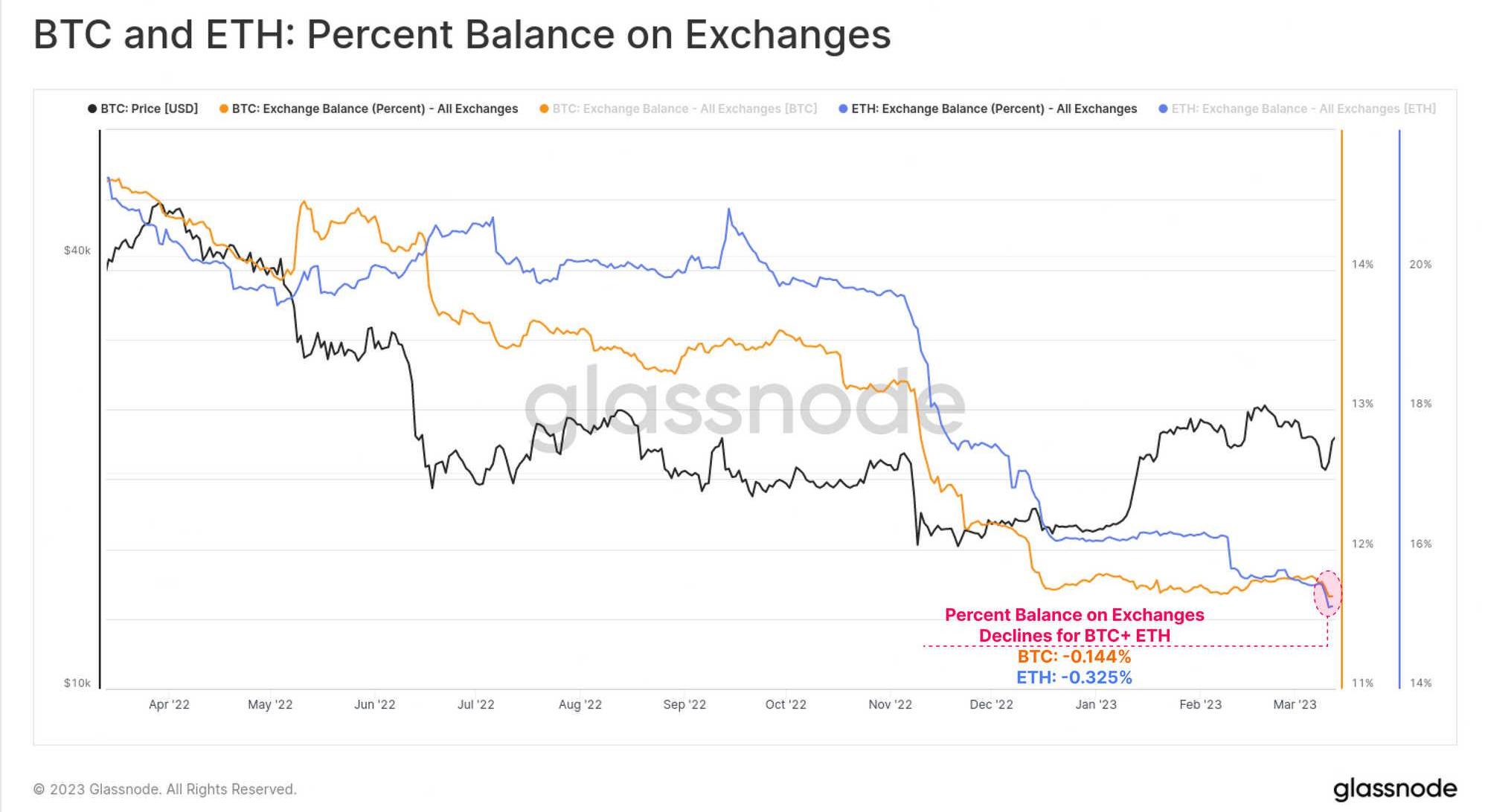

实时高级图表随着硅谷银行倒闭的消息传来,投资者纷纷转向BTC和ETH寻求避难所,我们监测的各个交易平台都出现了显着的资金外流。大约0.144%的BTC和0.325%流通中的ETH从交易平台储备中被提取,表明与FTX崩溃类似的自我托管反应模式。

Glassnode:ETH NVT达7个月以来低点:据Glassnode数据,ETH NVT信号(7d MA) 目前为812.120,达7个月以来低点。注:NVT为网络价值/交易量的比率,数值越高,表明该加密货币网络价值越被高估,反之亦然。[2021/6/14 23:34:49]

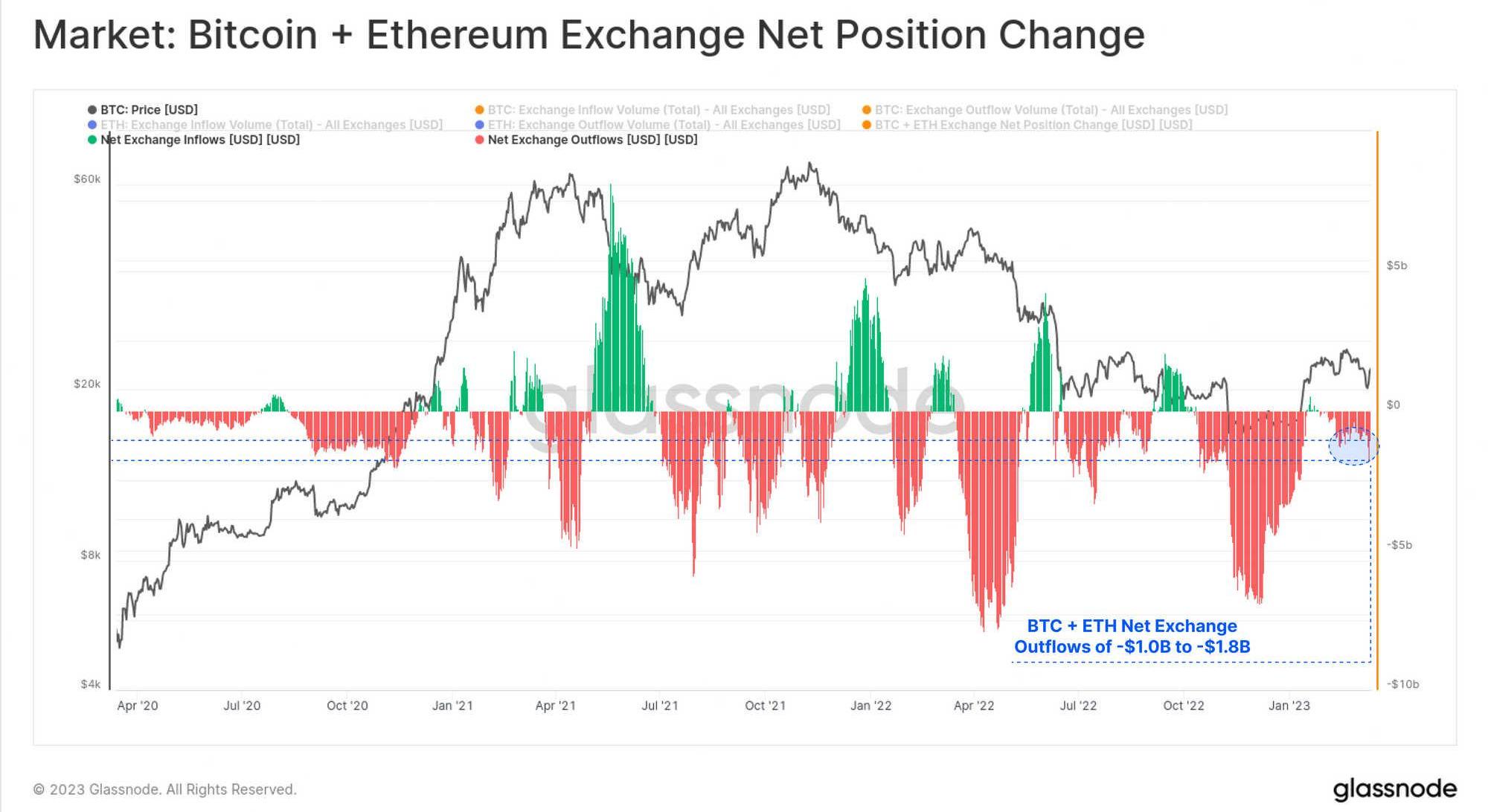

实时高级图表以美元计算,上个月BTC和ETH的总价值超过18亿美元流出交易平台。这在相对规模上不一定很大,但是观察到交易平台的净提款,尤其是在当前充满敌意的监管环境下,确实说明了投资者信心的程度,这一点值得注意。

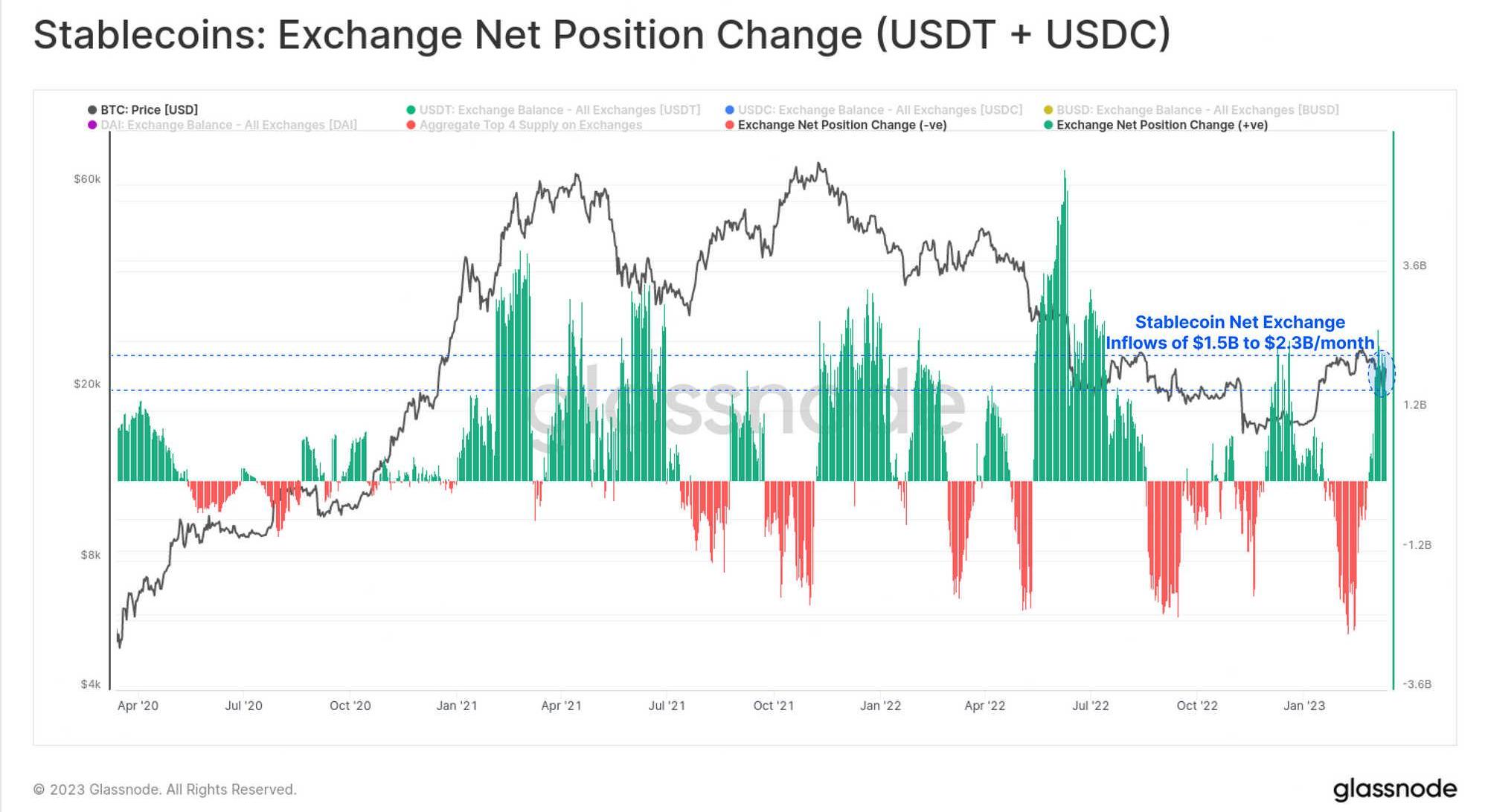

实时高级图表另一方面,两种主要的稳定币每月净流入交易平台18亿至23亿美元。重要的是要注意,BUSD以惊人的每月-68亿美元的速度从交易平台流出,这远远抵消了这一点。因此,很可能正在发生一定程度的「稳定币转换」。然而,总体而言,这似乎是市场对稳定币、BTC和ETH的反应,反映出对无信任资产自我托管的显着赞赏。

实时高级图表冲洗期货

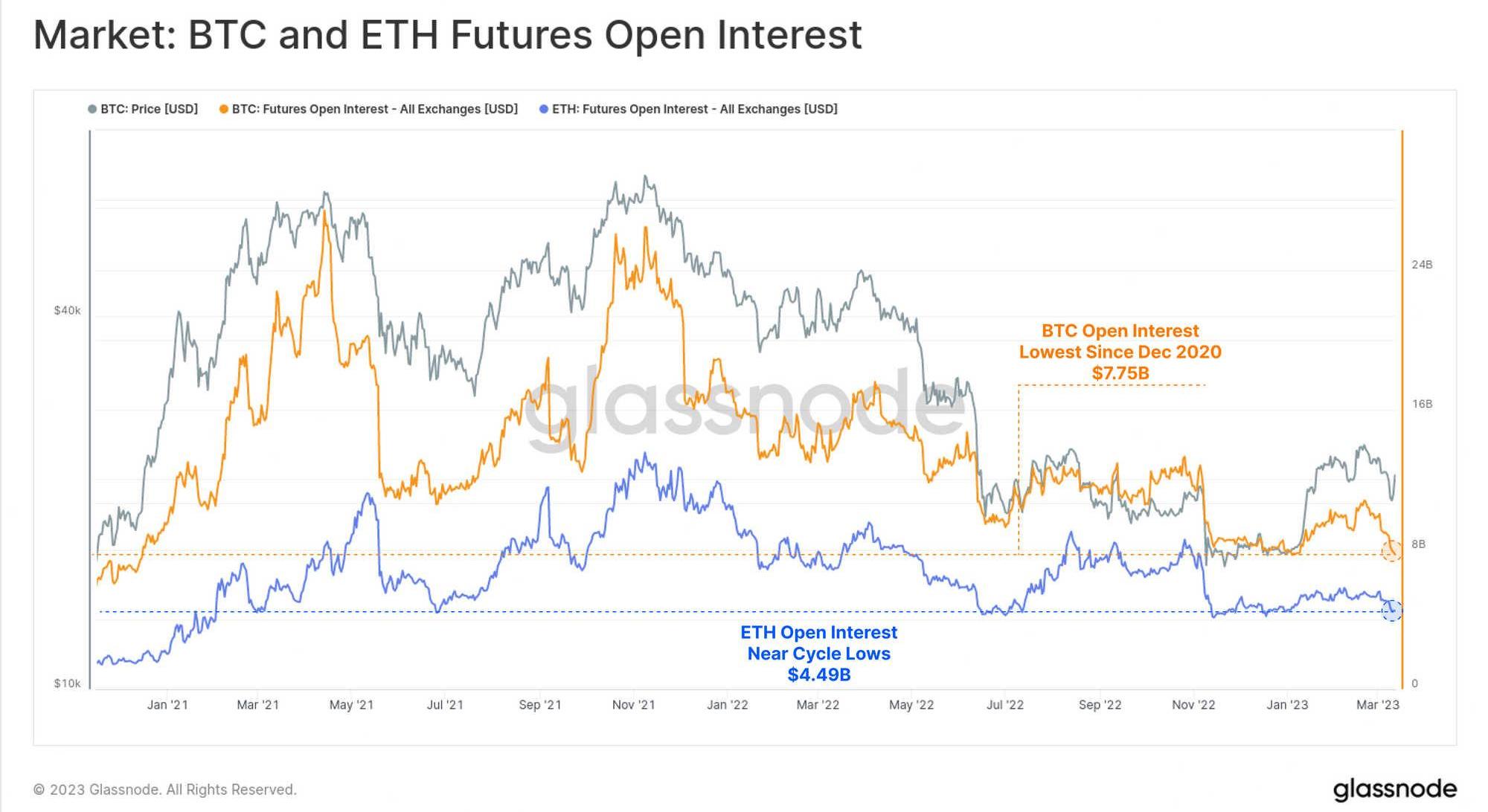

最后,我们将评估通过期货市场表达的反应。本周,这两种主要资产的未平仓合约总量跌至周期性的多年低点。比特币期货头寸的名义价值为77.5亿美元,约占未平仓合约总量的63%。

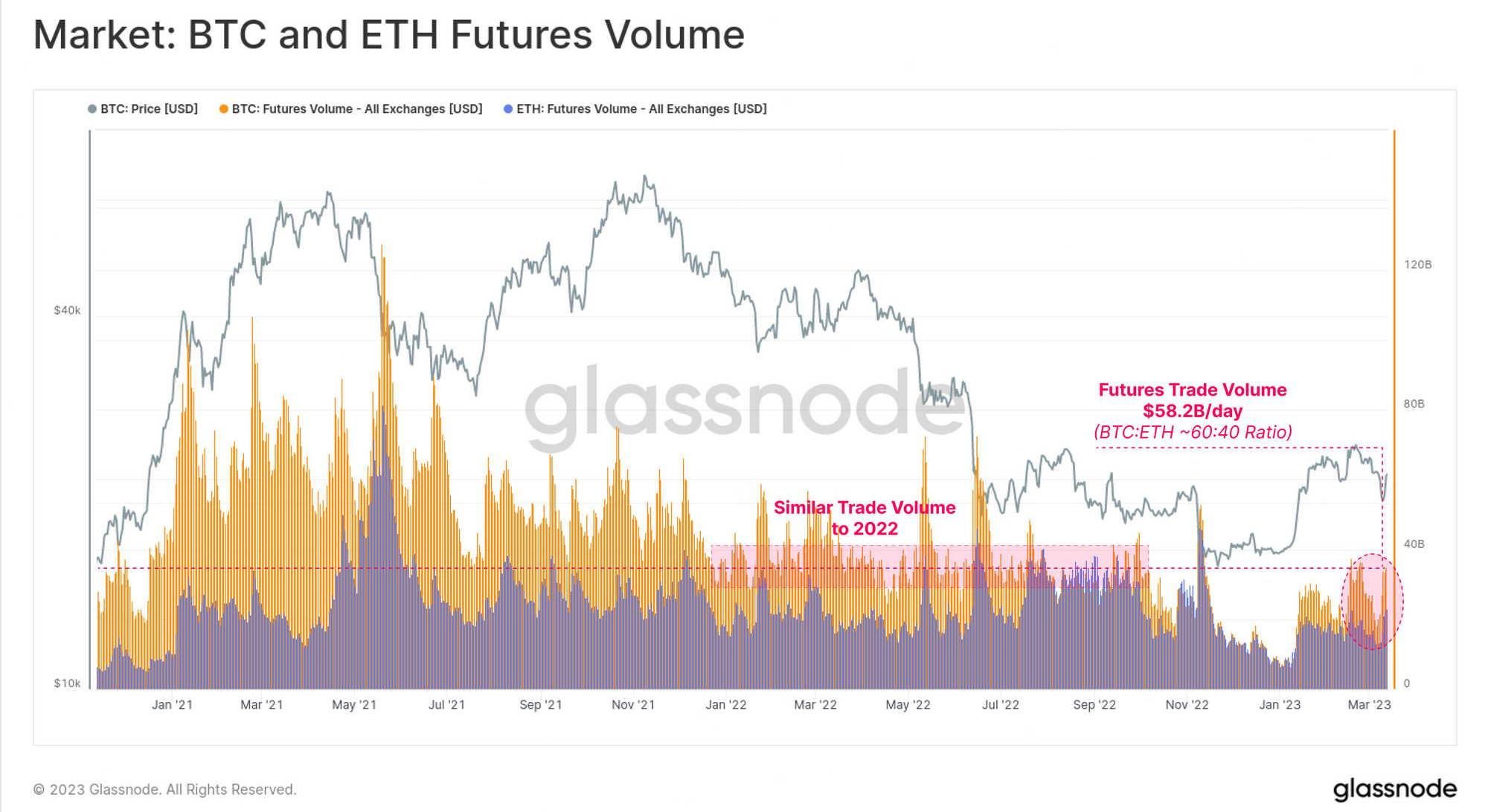

实时专业图表对于期货交易量,比特币的主导地位相似,约为60%,并且在FTX后和年底沉寂之后,交易量已经回升。总交易量约为582亿美元/天,相当于2022年全年的水平。

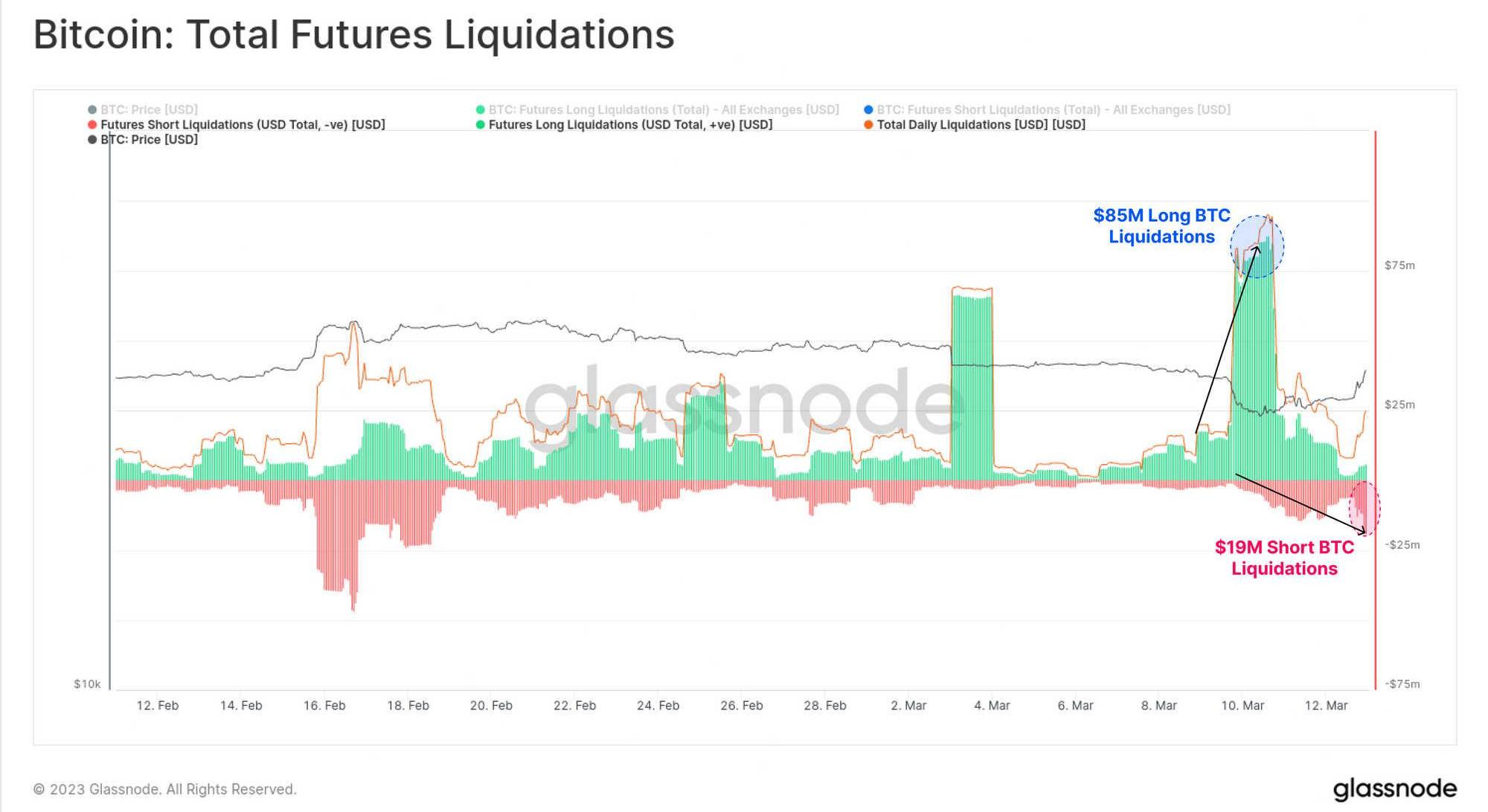

实时专业图表本周价格波动的部分原因是一系列多头和空头挤压。在抛售至1.98万美元时,大约8500万美元的BTC多头头寸被清算。随后,随着价格回升至22,000美元以上,约1900万美元的空头头寸被清算。

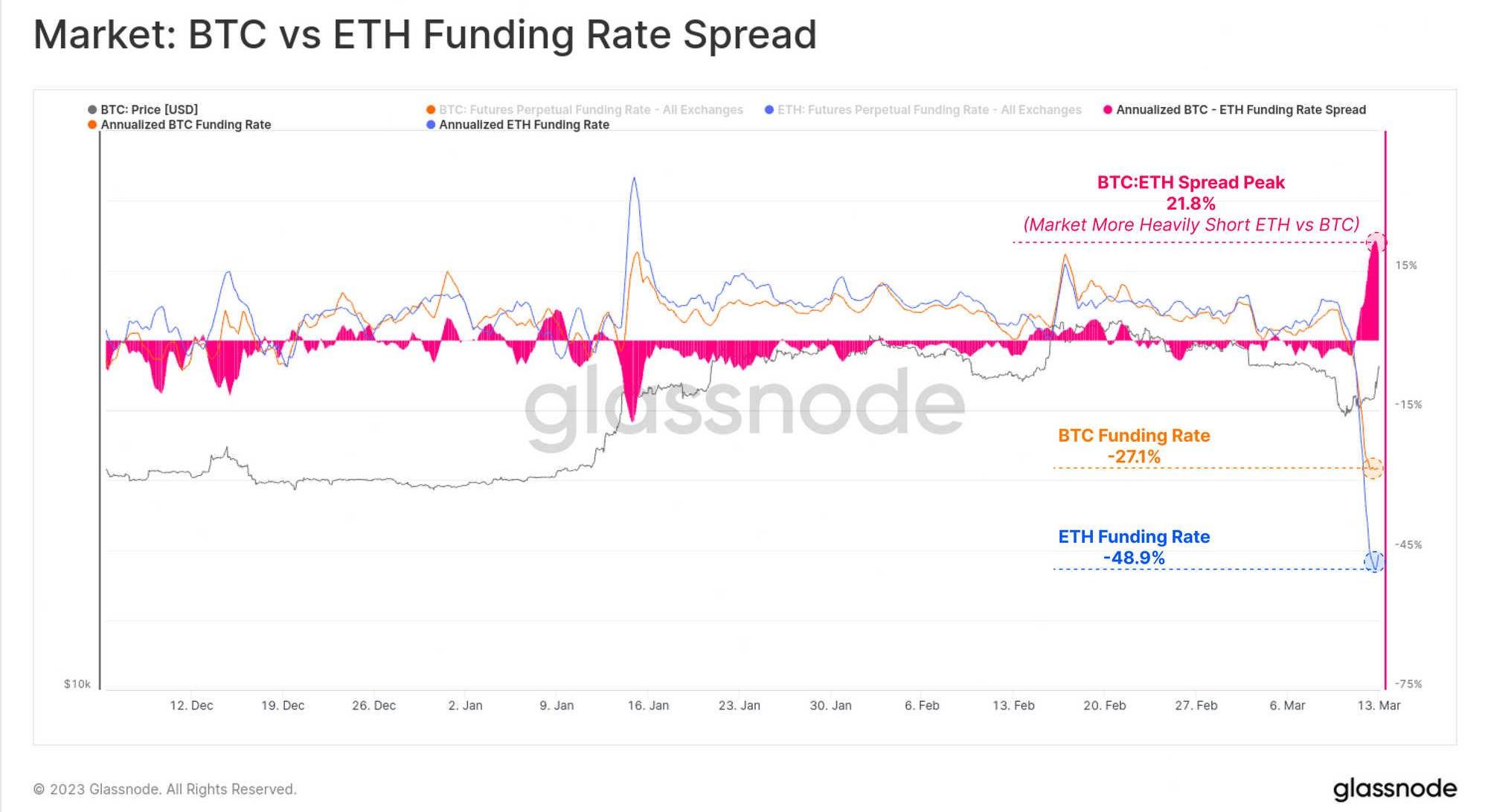

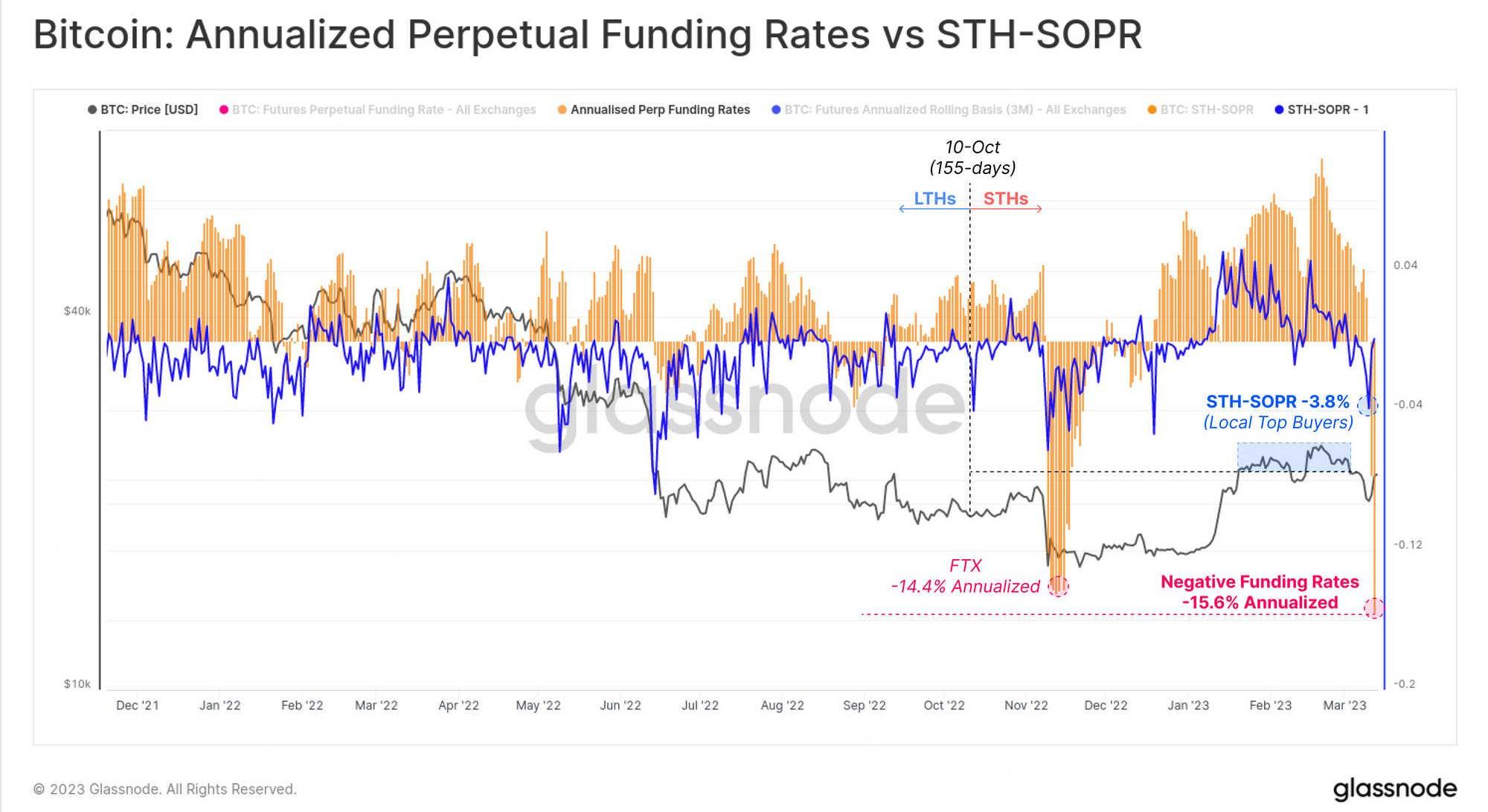

实时专业图表在这次反弹之前,永续掉期市场的融资利率进入了极端的现货溢价水平。交易员分别支付-27.1%和-48.9%的年化资金利率来做空BTC和ETH。交易员做空ETH的力度也大得多,BTC:ETH的价差达到21.8%,这是自FTX抛售以来的最大水平。

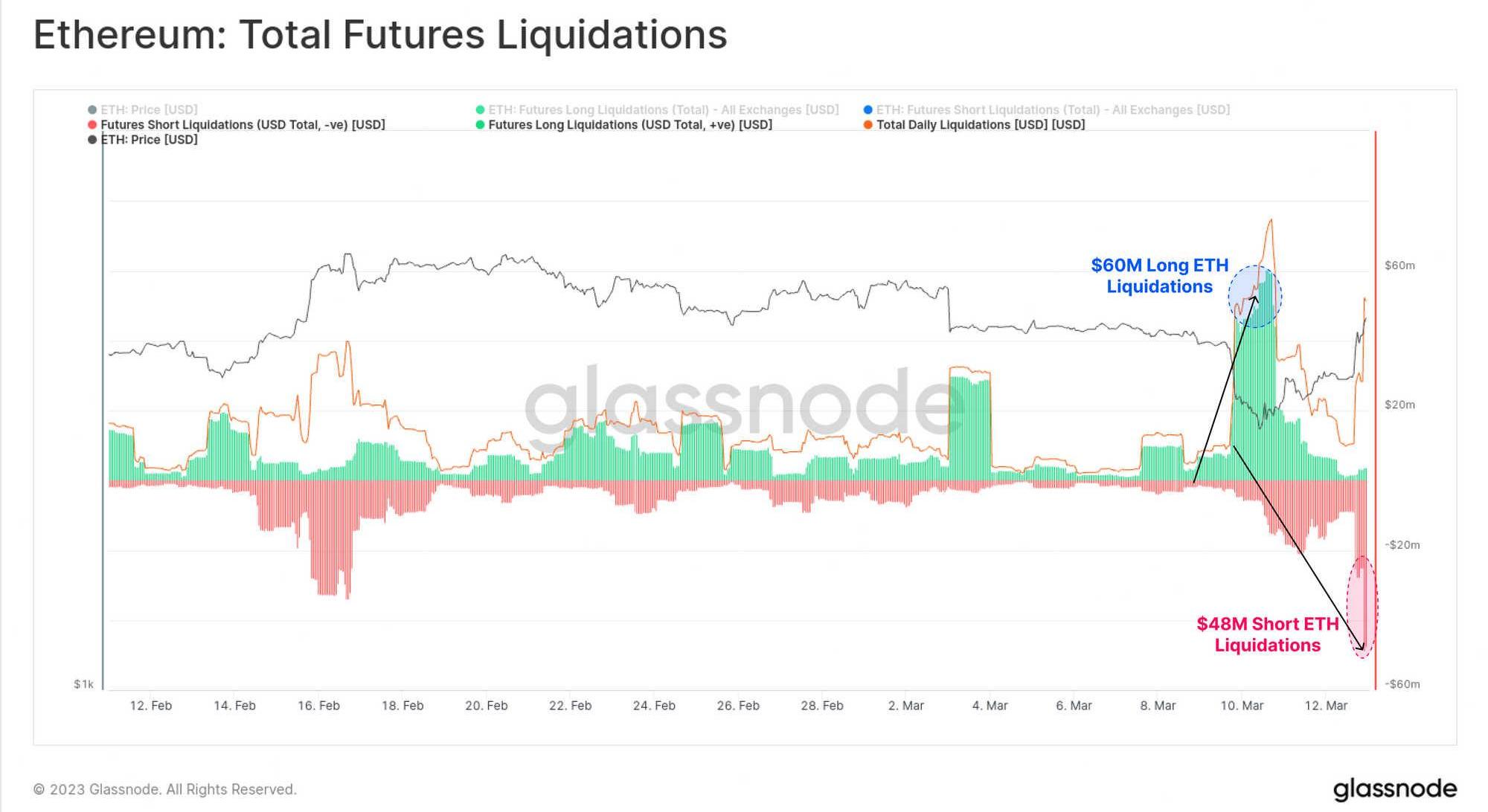

实时专业图表这加剧了ETH期货市场的清算。超过4800万美元的空头在市场回升至1600美元以上时被清算,这意味着相对于BTC而言,强制平仓的名义价值高出2.5倍。这表明ETH市场最近被更多地用于表达投机兴趣,加剧了波动性。

实时专业图表我们将以最终图表结束,该图表将短期持有者的链上反应与杠杆期货市场的反应叠加在一起。该图表显示STH-SOPR负1,绘制在年化期货融资利率上,结果如下:通过我们定义的155天的年龄阈值,几乎所有的STH币都可能处于盈利状态,除了那些在当地高点附近收购的币。根据我们定义的155天年龄阈值,几乎所有STH币都可能获利,除了那些在当地高点附近获得的Token。STH-SOPR的回报值为-3.8%,这是一个相对较大的已实现损失,表明当地「顶级买家」目前主导着支出。STH-SOPR的方向和表现往往与资金利率相关。这两个指标反映了BTC市场的一个不同但意义重大的子集,其中一个代表现货/链上,另一个代表杠杆期货。以此为背景,似乎本周花费的大部分Token都是当地顶级买家实现的亏损。这发生在期货进入急剧现货溢价之前,交易员开设了投机性空头头寸。随着银行存款得到保证的消息传出,强劲的反弹将BTC推高至22000美元以上,将ETH推高至1600美元以上,让市场的大部分人措手不及。

结论

在2023年最有影响的一周之后,数字资产行业在美国缺少三家对加密货币友好的银行机构,并发现自己处于日益不利的监管环境中。随着传统金融市场在周末休市,一些稳定币出现了与1美元挂钩的偏离,随着周日保证存款的消息传出而恢复。投资者的反应有点类似于后FTX环境,将稳定币净转移到交易平台,而不是托管BTC和ETH。然而,在更广泛的范围内,该行业在上个月经历了大约59亿美元的净资本流出。该行业乃至全球金融体系仍处于未知的水域。本周在许多方面强化了中本聪最初创建无需信任的稀缺数字资产的原因。

除了项目本身,在加密VC的投资上也能看出市场走向,通过加密VC的投资数据可以帮助用户了解最新DeFi趋势。DeFi研究员Ignas跟踪加密VC资金流向以分析这些投资者青睐的创新性协议.

1900/1/1 0:00:00本文仅供交流学习,不构成任何投资建议。 ChatGPT和GPT-4的火热,让我们看到了人工智能的力量。人工智能背后,除了算法以外,更重要的是海量的数据.

1900/1/1 0:00:004月18日,币安旗下风险投资和加速器BinanceLabs公布了第6季MVB计划的入选团队名单。从基础设施到应用层,在超过1500个申请中,最终有12个项目团队顺利入围MVB计划.

1900/1/1 0:00:00各位朋友,欢迎来到SignalPlus每日晨报。SignalPlus晨报每天为各位更新宏观市场信息,并分享我们对宏观趋势的观察和看法。欢迎追踪订阅,与我们一起关注最新的市场动态。 又一个倒下了... 瑞士信贷获救,但赢家和输家很明显.

1900/1/1 0:00:00在去年CurveWar中,流动性贿赂市场运营商Redacted推出投票聚合器RedactedCartel,成功在贿选市场中占据一席之地。今年,随着以太坊Shapella升级临近,流动性质押衍生品板块持续爆发,Redacted再次入局.

1900/1/1 0:00:00本文为iZUMiFinance联合创始人JimmyYin于3月3日在Denver活动上的演讲,经编译整理如下。 首先,让我们回顾一下刚刚过去的2022年的DEX领域,以及iZiSwapPro概念背后的理论基础.

1900/1/1 0:00:00