本文系链捕手原创文章,作者:LonersLiu。

最近的几天,以太坊的Gas费达到了近两个月以来的低点,据Etherscan数据显示,4月13日以太坊网络交易平均Gas价格为91Gwei,也有人说是因为BSC的快速发展抢占了以太坊的资金和用户量,但从交易量来看并没有出现下滑。

就在昨天,Flashbots研究及开发者StephaneGosselin发推表示,目前Flashbots上已激活58%以上的算力支持,这意味着大量交易中的抢先交易机器人被Flashbots打败。也有一些以太坊开发者推测,Flashbots已经对大幅降低以太坊上的gas费起到推动作用。

抢先交易在传统金融里并不奇怪,以零佣金网络券商作俑者Robinhood为例,当用户把交易订单提交给Robinhood的后,Robinhood会把订单交给高频做市商,做市商先用一小笔交易打出一个极宽的买卖价格区间,然后在这个区间内来回套利。在用户的交易订单到达交易所之前,这些高频做市商们已经中间截胡好几次了。

慢雾:Equalizer Finance被黑主要在于FlashLoanProvider合约与Vault合约不兼容:据慢雾区消息,6 月 7 日,Equalizer Finance 遭受闪电贷攻击。慢雾安全团队以简讯形式将攻击原理分享如下:

1. Equalizer Finance 存在 FlashLoanProvider 与 Vault 合约,FlashLoanProvider 合约提供闪电贷服务,用户通过调用 flashLoan 函数即可通过 FlashLoanProvider 合约从 Vault 合约中借取资金,Vault 合约的资金来源于用户提供的流动性。

2. 用户可以通过 Vault 合约的 provideLiquidity/removeLiquidity 函数进行流动性提供/移除,流动性提供获得的凭证与流动性移除获得的资金都受 Vault 合约中的流动性余额与流动性凭证总供应量的比值影响。

3. 以 WBNB Vault 为例攻击者首先从 PancekeSwap 闪电贷借出 WBNB

4. 通过 FlashLoanProvider 合约进行二次 WBNB 闪电贷操作,FlashLoanProvider 会先将 WBNB Vault 合约中 WBNB 流动性转给攻击者,随后进行闪电贷回调。

5. 攻击者在二次闪电贷回调中,向 WBNB Vault 提供流动性,由于此时 WBNB Vault 中的流动性已经借出一部分给攻击者,因此流动性余额少于预期,则攻击者所能获取的流动性凭证将多于预期。

6. 攻击者先归还二次闪电贷,然后从 WBNB Vault 中移除流动性,此时由于 WBNB Vault 中的流动性已恢复正常,因此攻击者使用添加流动性获得凭证所取出的流动性数量将多于预期。

7. 攻击者通过以上方式攻击了在各个链上的 Vault 合约,耗尽了 Equalizer Finance 的流动性。

此次攻击的主要原因在于 Equalizer Finance 协议的 FlashLoanProvider 合约与 Vault 合约不兼容。慢雾安全团队建议协议在进行实际实现时应充分考虑各个模块间的兼容性。[2022/6/8 4:09:22]

同样如果某个用户在去中心化交易所交易了一笔大单,在浏览器上可能就会发现它被机器人提前买下,在成交之后再卖掉,就好像你的经纪人提前知道你要买哪个股票他就提前下单一样,但这在链上却是真实在发生的。

Flamincome与Flamingo跨链资产网关Wrapper将于今晚9点正式上线:9月23日Neo官方消息,由NGD孵化的以太坊端终极收益增强器Flamincome与Flamingo跨链资产网关Wrapper将于北京时间9月23日21点在 flamingo.finance 正式上线。届时,以太坊资产持有者可以开始在Flamincome中获得以太坊端的收益,NEO与ONTd资产持有者则可以直接在Wrapper中将资产进行迁移,为即将在25日开启的Mint Rush进行准备。[2020/9/23]

特别是随着AMM链上DEX交易的流行,矿工打包的交易不再局限于用户与用户之间的转账,更多包含价值传递的交易订单也在增加,如果有一笔交易存在把价格差拉大的可能,就有可能被抢跑,此时交易的先后顺序就变得十分重要。

那么这样的交易有多少呢,据MEV-Explore数据显示,自2020年1月1日以来,矿工提取MEV的操作至少占Ethereum网络整体gas消耗的3%,其中88.5%为DeFi交易者和套利机器人所捕获,剩余11.5%价值才是矿工以交易费形式所捕获,如今越来越多的矿公也加入了这场游戏。

动态 | 有100余个伪装成Flash播放器的加密恶意软件:据Finance Magnates消息,Palo Alto Networks日前发布报告称下载加密恶意软件到电脑的Flash恶意程序不断攀升,从3月开始研究人员已经发现了100余个不同的Flash恶意安装程序,这些程序的确也安装Flash,其目的是使这些看起来是合法的。[2018/10/12]

Flashbots

Flashbots是如何阻止套利机器人在以太坊的「黑暗森林」里为非作歹呢,据官方GitHub的说明:Flashbots有三个目标:使MEV收入民主化、MEV活动透明化和重新分配MEV收入,到目前为止,他们已经发布了两个项目:FlashbotsAlpha和MEV-Explore。下面对这两款产品做一个简单的介绍:

FlashbotsAlpha

2021年1月6日,我们通过在交易搜寻者和矿工之间建立概念验证的交流渠道,进入了FlashbotsAlpha阶段。这个概念验证由两个部分组成:MEV-Geth和MEV-Relay。

动态 | 互联网安全提供商Cloudflar将推出“加密周”:据coindesk报道,互联网安全提供商Cloudflare周一宣布将推出一个“加密周”,将在该周的每天宣布一种“支持使用加密技术改善互联网的新技术”。其中,首个技术将使访问Protocol Labs开发的多中心化存储协议IPFS变得更容易,并可在该技术之上构建网站。[2018/9/18]

让矿工委托作为第三方的「交易搜寻者」进行交易发现和排序。搜寻者彼此之间竞争,找到最大利润的交易排序,使用标准的「交易捆绑」模板竞价将其纳入下一个区块。矿工以密封拍卖评估捆绑交易,生成带有交易序列信息的「区块模板」进行挖矿上链。

FlashbotsAlpha运作流程:

使用者可使用MEV-Geth广播称为Bundle的交易包,捆绑包包含:

一个或几个事务可能是交易搜寻者和/或其他用户的内存池中待处理的事务

交易搜寻者通过智能合约调用向矿工支付的密封小费block.coinbase.transfer()

动态 | HASHFLARE关闭比特币采矿服务 用户努力撤回资金:HashFlare是一种加密货币云采矿服务,已关闭其比特币采矿服务。该平台还终止了所有相关的比特币采矿合同,理由是运营中缺乏盈利能力。2018年比特币这一排名最高的加密货币全年价格不断下滑,自年初以来下跌了60%以上。

在宣布终止其比特币采矿合同之前,HashFlare推出了新的知识客户(KYC)和反(AML)协议,限制了未经验证的客户撤回资金。结果,许多用户的资金困在系统中。[2018/7/23]

此外,捆绑包具有以下属性:

每个块只能有一个捆绑包

Flashbot捆绑包将始终位于该块的顶部插槽中

MEV-Relay接收捆绑并将其发送给所有列入白名单的MEV-Geth矿工

矿工从MEV-Relay接收Flashbots捆绑包,并在MEV-Geth中对其进行处理

MEV-Geth从发送的所有捆绑中选择利润最高的捆绑

然后,MEV-Geth将包含此捆绑包的区块与不包含任何捆绑包的区块进行比较

仅当交易搜寻者的捆绑包包含在一个区块中时,才与他们的捆绑包相关的小费被支付

如果不包含捆绑销售商品,则搜索者不会花任何钱

MEV-Explore运作方式

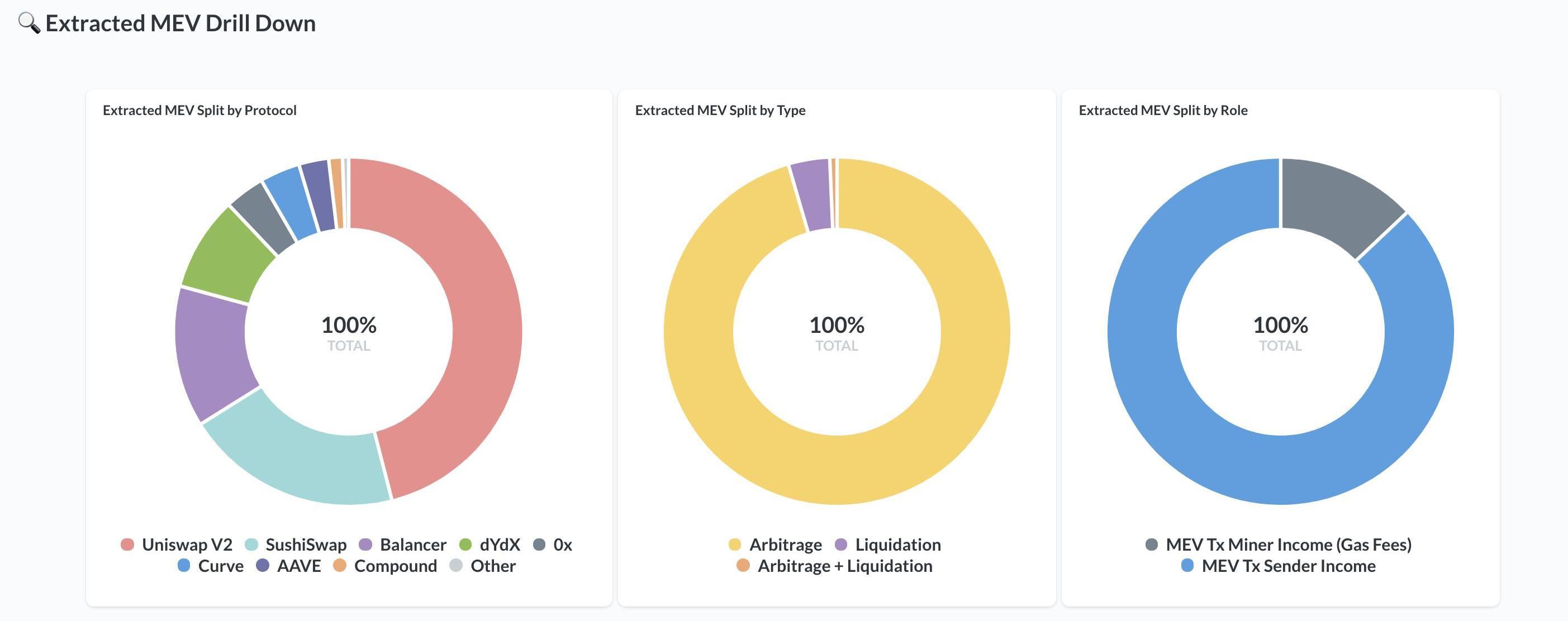

MEV-Explore是一款以太坊MEV交易实时资讯面板和浏览器,其展示MEV价值、提取价值分类、网络活动、最新MEV交易、MEVGas费消耗等相关资讯,MEV-Explore网站数据每3小时更新一次。

MEV-Explore通过MEV-Inspect收集和构建仪表板基础数据,MEV-Inspect在链上进行爬虫,可扫描以太坊并识别MEV提取活动,使用某种技术扫描交易池中的每笔交易,对其进行解析,替换其参数,并判断对其截胡是否有利润。

MEV-Explore目前覆盖8种DeFi协议:Aave,Balancer,Compound,Curve,DyDx,Sushiswap,UniswapV2和0x。MEV-Explore把已提取的MEV按类型分为:套利、清算和套利+清算,目前仅涵盖单笔交易MEV机会,不包括三明治攻击或多笔套利交易,也不涵盖去中心化交易所到中心化交易的套利,因为在中心化交易所的交易记录无从得知。

KeeperDAO

如果说Flashbots想做的是消除信息不对称,给矿工重新分配MEV收入,那KeeperDAO要做的就是让协议的「清算者」和用户相互合作,达到双方的利益最大化。因为清算者会互相竞争拍卖,导致大部分MEV直接流向了矿工,正所谓鹬蚌相争,渔翁得利,恰恰形容的就是这样的情景。而清算者拍卖还会导致网络拥堵,大大影响了用户体验。

KeeperDAO相当于做了一个共享流动性池,作为链上流动性承销商,主要由流动性提供者(LiquidityProvider)和守护者(Keeper)构成。流动性提供者可以将自己的ETH、USDC、DAI等主流资产存入流动性资金池获取收益,守护者也称为「清算者」,利用KeeperDAO资金池资金允许用户和清算人协调、捕获和分发MEV。例如,不同DEX之间套利,以及MakerDAO、Compound、Aave?等借贷平台不良资产清算。

守护者可利用资金池资金进行套利,再归还套利利润给KeeperDAO,在交易完成后,KeeperDAO还会铸造其代币$ROOK对交易者加以奖励,弥补交易滑点带来的损失。还可以参与一些借贷协议的清算,允许KeeperDAO略微提前清算,利润以$ROOK代币返还给用户。KeeperDAO通过对流动性提供者、守护者及参与其中的用户加以奖励。不仅清算者可以获利,用户的损失也会降低。

KeeperDAO相对于个人的优势在于可以利用公共的流动性池去参与链上更大的套利机会,当然目前只有KeeperDAO清算人才有权限获取一些隐藏的订单,官方表示主要是为了避免gas竞拍,虽然某种程度上降低了普通用户参与清算的准入门槛,但同时也埋藏了一些中心化的担忧。

此外,KeeperDAO还在推特表示:KeeperDAO不是Flahsbots的竞争对手,透露未来会与Flashbots合作,共同解决困扰以太坊已久的MEV问题。

总结

以太坊价格的上涨,以及DeFi的良性发展,使得矿工无法忽略交易内容,仅以矿工费高低来为交易排序,同时也使得由MEV带来的负外部性暴露出来,包括网络拥堵和链拥堵。而Flashbots与KeeperDAO在做的事本质上都是在重新分配MEV价值,保护以太坊不被矿工彼此间的MEV套利行为影响,让价值提取民主化。

当然除了这两款产品,还有“隐私交易”这样的解决方案,指的是矿池开设专门的通道,由该通道进入矿池交易池的交易不对外广播,但仍根据GasPrice高价优先的形式排序并打包交易。

如星火矿池研发的一款以太坊中继网络产品太极网络,主要解决以太坊网络上常见的抢跑问题,Taichi「将直接收到的交易推送到矿池的mempool中」,绕过传统的mempool。,让套利者无计可施。与此同时,如果一笔交易真的被抢跑,那理论上犯罪嫌疑人只有矿池。

本文来自ChinaDeFi,作者为lris。从2019年到2020年,即使以太坊上的BTC从1040个上升到138,530个,但是这只占BTC流通量的?0.705%。随着BTC在DeFi上的服务不断改善,这个数字将大幅增长.

1900/1/1 0:00:00原文标题:《Decentralizedidentityandreputation》原文作者:LindaXie原文翻译:区块律动BlockBeats-HQLindaXie.

1900/1/1 0:00:00链捕手消息,据PRNewswire报道,比特币解决方案提供商NYDIG于今日宣布任命JackieReses为其董事会成员.

1900/1/1 0:00:00Coinbase的上市已经成为行业的里程碑事件,其巨大的市值也为早期投资者带来丰厚的回报,例如其早期投资者GarryTan.

1900/1/1 0:00:00原文标题:《全新:ICP的经济与治理系统详解!》,作者:blockpunk。互联网计算机是世界上第一个完全自适应的区块链。互联网计算机网络,以及承载网络的特殊节点机器,在网络神经系统的完全控制下运行.

1900/1/1 0:00:00链捕手消息,据中证网报道,中国人民银行副行长李波在博鳌亚洲论坛2021年年会数字支付与数字货币分论坛上指出,“比特币和稳定币是加密资产。加密资产是投资的选项,它本身不是货币,而是另类投资品.

1900/1/1 0:00:00