我们生活在一个多链的世界。

Coinbase、Gemini、Binance、Kraken——这些只是中心化的侧链,它们使用以太坊和比特币等链进行资产注册和结算。

新的情况是具有应用程序、收益和用户的非以太坊“DeFi”链的数量正在上升。我将“DeFi”放在引号中是有原因的。我怀疑这些链的去中心化程度是否足以保证这一称号。所以,开放金融可能是一个更好的术语。

它们是否足以抵御腐败,成为世界货币体系的基础?从我的角度来看,还不是。

我也不认为世界金融体系将基于Binance、RobinHood或Flow。但这并不意味着它们在加密货币和DeFi中没有作用。金融科技和加密货币将在这十年内以1000种新的方式融合在一起。

那么,这些非以太坊链现在扮演什么角色?他们提供收益。

图片:Logan Craig

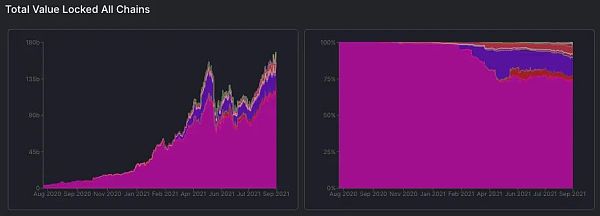

我们生活在一个多链世界中。由于以太坊的高额gas费持续存在,渴望收益的用户不得不在永不停息地追求收益的过程中寻找其他地方。

幸运的是,有几个网络处于有利位置,可以为加密货币原住民提供更便宜和更快的交易——尽管安全保证较低。最重要的是,这些应用程序,有时甚至是网络本身(或两者),为愿意承担风险、采取行动并将资本部署到这些新系统中的收益农民提供大量的流动性挖掘奖励。

下面我们将介绍目前正在经历增长的三个生态系统Avalanche、Solana和Terra,以及收益农民值得关注的协议。

我国拟探索将区块链等新职业纳入职称评审范围:金色财经报道,12月27日,人力资源社会保障部办公厅近日印发关于进一步做好职称评审工作的通知,提出动态调整职称评审专业,探索将大数据、区块链、云计算、集成电路、人工智能、技术经纪、创意设计等新职业纳入职称评审范围;支持各地围绕特色产业、重点产业链设立特色评审专业,开展专项评审。[2022/12/28 22:11:29]

这些协议当然不是唯一的选择,甚至不是收益最高的选择。但是,鉴于一些系统中的许多协议都是非常早期的,并且没有经过实际测试。本文列出的协议旨在在风险和回报之间取得一个健康的平衡。

最近几周,Avalanche生态系统经历了巨大的增长。

在宣布Avalanche Rush(一项价值1.8 亿美元的流动性挖矿计划)的推动下,在不到三周的时间里,该网络的价值锁定从3.39亿美元激增到22亿美元。该计划很快将对主要的以太坊DeFi协议(如Aave和Curve)提供可靠的激励措施。

伴随着AVAX和Avalanche DeFi代币价格的上涨,对于愿意跨链的农民来说,利用快速确认和大幅减少的gas费用(仅0.50美元至2美元不等),有许多值得关注的协议。

Avalanche价值锁定

Avalanche协议1:BenQi

回报率估计:2-12% APY

鉴于Aave尚未在Avalanche上推出,BenQi是当前网络货币市场领域的主导者。该协议经历了惊人的增长,在其推出后的两周内吸引了超过12.1亿美元的TVL。这种新兴的货币市场协议一直是促进资本注入Avalanche生态系统的关键驱动力。目前,BenQi有一个300万美元的流动性挖矿计划,通过赚取QI和AVAX奖励来激励存款人和借款人参与该系统。

南天信息:公司正在不动产、再保险、银行等领域探索实施区块链应用:9月18日,南天信息在回答投资者提问时表示,公司已经研发了南天区块链基础服务应用平台(NBaaS),能够帮助区块链业务开发用户快速构建稳定、安全的生产级区块链环境,并实现业务数据的快速上链。目前,公司正在不动产、再保险、银行等领域探索实施区块链应用。感谢您对公司的关注与支持。(同花顺)[2020/9/18]

该协议目前支持AVAX、wETH、wBTC、LINK、DAI、USDC和USDT的存款和借贷。必须认识到,根据资产的不同,储户的收益率在2.20-11.76%之间,收益率由利息和代币奖励的组合组成。另一方面,借款人可以获得0.24%至6.80%的净APY(奖励-利息)。这意味着农民可以通过借款获得报酬,并实现各种不同的策略。

例如,一个wBTC持有者可以采用一种策略,将他们的代币存入,以赚取3.78%的APY,然后他们可以用这些代币作为抵押品来借款,并在未偿债务上获得5.30%的APY。这允许农民在赚取资产收益的同时将清算风险降至最低,因为他们的债务价值将与他们的抵押品价值同步变动。

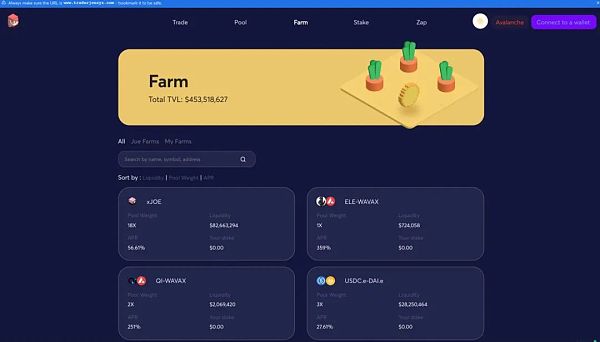

Avalanche协议2:Trader Joe

回报率估计:20-85% APY

Trader Joe是Avalanche上最大的去中心化交易所,自8月23日以来持有超过4.55亿美元的流动性,每日交易量在1 -2亿美元之间,在这两个指标上明显超过了先行者Pangolin。

该协议目前正在激励23种不同的代币对,流动性提供者可以在这些交易对中抵押他们的LP代币以获得JOE奖励,即DEX的原生治理代币,以及每笔交易0.25%的交易费。这些交易对在资产构成、产量以及风险方面差异很大,允许农民表达各种不同的观点。

动态 | 金山云发布第一季度财报,加速探索区块链等技术与云计算的融合:据财经网消息,5月14日,金山软件发布2019年第一季度财报。财报显示,金山软件第一季度营收达到17.27亿元。云计算进入下半场,自身技术的创新迭代始终是厂商提供服务的“经济基础”。以公有云技术为基础,金山云也在加速探索边缘计算、区块链、AI、物联网等新技术与云计算的融合,以帮助客户获得更高效、低成本的数字化转型能力。[2019/5/14]

例如,不愿承受价格或无常损失风险的农民可以进入USDC/DAI和USDT/DAI池,以获得目前处于23-24%年利率(APR)之间的收益率。

而认为市场将处于区间波动,并愿意承担一些风险的农民可以在wETH/USDT、wBTC/USDT和AVAX/USDT池中获得29-86%的年利率。最后,愿意承担最大价格和无常损失风险的农民可以在协议的一些风险较高的池中获得三位数以上的收益。

奖励收益

JOE Staking(29% APR):质押JOE,以xJOE代币的形式获得每笔交易的0.05%。

Solana是另一个公链生态系统,在过去几个月经历了强劲的增长。在SOL价格上涨、网络上推出新协议、小型NFT狂热以及Phantom钱包采用的诸多刺激下,Solana自7月以来,其TVL上涨了近6倍,达到36亿美元。

尽管它仍处于早期阶段,需要500ms的确认和低于0.01美元的费用,但对收益农民而言,有几个值得注意的协议。

动态 | 印度几家大型企业集团正探索B2B支付区块链技术:据CCN消息,印度斯坦联合利华、ABG造船厂、HDFC银行和Hindustan Unilever目前正探索B2B支付区块链技术。目前正在进行几个试点测试,这些测试严格地将DLT技术用作一种记账工具。企业希望在本季度末或年底实现收支平衡。尽管目前还没有公布测试时间表,也没有提议扩大规模,但利益相关者预计,区块链技术将在印度企业领域拥有广阔的未来。[2019/1/15]

Solana的价值锁定

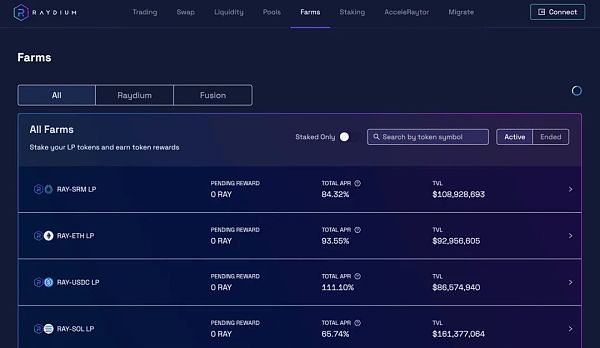

Solana协议1:Raydium

回报率估计:17-154% APY

Raydium是Solana上最大的自动做市商(AMM),锁定价值超过13.5亿美元,每日交易量超过2.2亿美元。Raydium具有独特性,因为它为Serum提供流动性,Serum是基于Solana的中央限价订单簿(CLOB )DEX。这意味着交易者可以在任何一个协议中获得流动性,为他们的交易获得最低的滑点,而LP可以通过Serum的交易量提高他们的回报。

Raydium为收益农民提供两种策略。

第一个是“Raydium Farms”,其中RAY-SRM、RAY-ETH、RAY-SOL和RAY-USDC、RAY-USDT代币对的流动性提供者,可以质押他们的LP代币以获得RAY奖励,以及0.22%每笔交易的费用。

这些收益率目前在66-117%的年利率之间,具体取决于代币对,其中RAY-USDC和RAY-USDT处于该范围的高端,这可能是由于农民将这些池子在趋势市场中可能遭受的无常损失风险的增加定价。

优拜单车创始人余熠:探索“区块链+共享经济”,打造区块链共享经济信用及交易体系:优拜创始人余熠表示:“我们不仅仅局限于共享单车,要去探索的是“区块链+共享经济”,我们首先会通过区块链区解决用户信用问题,车辆运营问题以及国际化的问题,致力于打造区块链为依托的共享经济信用及交易体系。而且因为我本来就是技术出身,一项新技术出现的时候,如果验证它是可以被我们很好的利用的,那我们肯定是要拥抱这个新技术的。”[2018/3/19]

Raydium农民也可以进入“融合池(Fusion Pools)”,这是Solana生态系统内其他项目的激励交易对。目前有13个融合池,其中Mango Markets、Mercurial Finance和Cope等著名协议分别用其原生治理代币激励MNGO-USDC、MER-USDC和COPE-USDC对。根据代币的不同,这些矿池目前的收益率在17-154%之间,但是当然,这也增加了潜在损失的风险。

RAY Staking(20% APR):质押RAY,以额外RAY代币的形式赚取平台上每笔交易的0.03%。

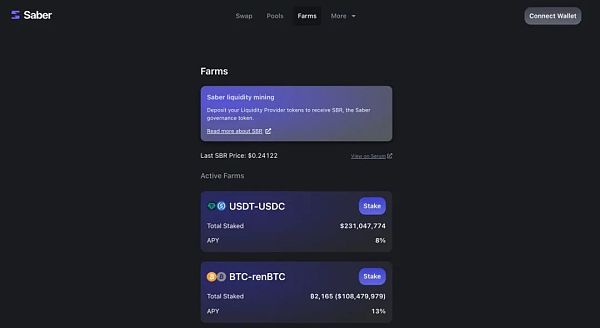

Solana协议2:Saber

回报率估计:28-34% APY

Saber是一个去中心化的交易所,针对类似资产之间的交易进行了优化,并通过跨代币桥传递流动性来促进跨链交换。该协议已经吸引了超过8.97亿美元的流动性,与其基于EVM的竞争对手Curve一样,为LP提供了一种赚取收益的方式,同时将产生无常损失的风险降到最低。

Saber目前正在用SBR奖励激励18个不同的货币对,存款人除了可以获得0.04%的交易费外,还可以在池内进行交易。虽虽然每种资产的确切组成不同,但大体上可以归入三个不同的组别:稳定币、比特币和非比特币资产。

每个类别中收益最高的是MAI-USDC、pBTC-renBTC和wLUNA-renLUNA,它们分别为流动性提供者带来34%、28%和29%的收益。

使用Saber需要注意的一个重要因素是,一些资金池有提款费用。例如,USDC-USDT资金池向希望退出的流动性提供者收取0.5%的资金撤出费,这意味着农民在赚回这笔费用之前一直处于亏损状态。

Terra是另一个智能合约生态系统,同样经历了惊人的增长。在LUNA价格上涨、网络原生稳定币UST的采用以及其应用强大的产品市场匹配度的推动下,Terra现在是加密货币第三大DeFi生态系统的所在地。

该链锁定的价值超过75.3亿美元,仅次于以太坊和币安智能链(BSC)。虽然其网络上突出的应用程序比Avalanche少,但仍有几个协议值得了解。

Terra的价值锁定

Terra协议1:Anchor

回报率估计:12-38% APY

Anchor是Terra上领先的货币市场,锁定价值超过27.2亿美元。该协议采用了一种新颖的设计,向UST储户支付固定的利息,并允许使用抵押衍生品作为抵押品借入UST。

通过一个通过协议接口完成的称为绑定的过程,借款人可以使用他们的LUNA铸造相同数量的bLUNA,然后可以将其用作Anchor中的抵押品(值得注意的是,要等待21天才能解除绑定LUNA)。此外,该协议还支持bETH,即Lido的抵押衍生品stETH的Terra-wrapped版本,作为协议内的抵押品。

尽管存在清算风险,借款人可以获得12.9%的净APR,这是来自ANC奖励的38.3%收益率和25.4%的借款APR。目前,支付给UST存款人的收益率为19.4% APY,略低于协议的20%目标。

值得强调的是,Anchor可以为收益农民提供多种不同的角色。

首先,规避风险的农民可以以远高于其他货币市场(如Compound和Aave)的利率,锁定稳定币的固定收益。农民可以采用的另一种策略是将bLUNA或bETH作为抵押品存入,借入UST,然后将UST重新存入该协议中。这将使农民在他们的抵押品上获得12.9%的收益,以及在他们未偿还的借款人上获得19.4%的固定收益。但是,应该注意的是,这种策略本身具有风险,因为它会带来清算的威胁。

Terra协议2:Mirror

回报率估计:27-99% APY

Mirror是Terra上另一个领先的应用程序,提供了丰厚的耕作机会。它是一种用于铸造和交易合成资产的协议,目前价值超过14.6亿美元,用户可以将UST作为抵押品存入,以生成Mirror支持的28种不同资产(mAsset)中的一种。

这些资产包括股票市场指数(如mSPY)、股票(如mAMZN)、商品(如mGLD)以及加密货币资产mBTC和mETH。交易的流动性通过该网络最大的AMM Terraswap进行。

Mirror参与者有两种类型的耕作选择。

第一种是长期农场,用户可以为mAsset对提供流动性,并获得交易费和额外的MIR奖励。收益率范围在合成加密货币资产(如mETH)的27%到合成股票(如mHOOD,Robinhood股票合成物)高达48%的年利率之间。

第二种是短期农场,农民可以用UST、aUST(存放在Anchor中的UST)LUNA或其他合成物作为抵押,以sLP代币的形式铸造另一个mAsset。该sLP代币由协议自动抵押,为其持有人获得MIR奖励。目前,短期农场的收益率从mAMZN的0.3%年利率到谷歌的99.6%年利率不等,大多数在30-40%之间。

很显然,DeFi已经走向了多链。在过去几个月通过代币化激励措施为这些新生态系统注入活力之后,现在有数十亿美元被锁定,为这些新兴的加密经济体提供动力。

但对于所有这些生态系统来说,现在还为时过早。对于那些愿意承担风险探索这些多链的人来说,肯定会有回报的。更好的是,你可以体验 DeFi,而无需支付以太坊目前存在的疯狂gas费。任何人都可以通过几乎即时的交易确认,以几美分或几美元的价格交易、存款、借出、借入和其他一切交易。

也就是说,以太坊的第二层生态系统正在敲门。随着Arbitrum最近推出的主网和Optimism紧随其后,用户可以获得同样快速和廉价的交易,所有这些都得到了以太坊的安全保证。我们能够想象,竞争会越来越激烈,收益率可能会变得疯狂。但是猜猜谁会赢呢?

撰文:Ben Giove,本文编译自Bankless。

Certus One最初于2020年引入了Wormhole L1原生桥。经过审计和上线,现在SOL和ERC 20代币持有者可以在公链生态系统之间转移他们的资产了,也不仅仅是Solana和以太坊.

1900/1/1 0:00:009月20日国内文创NFT新生态的ODin NFT平台计划与成都百年文化老字号“诗婢家”独家联合推出的NFT盲盒.

1900/1/1 0:00:00比为一个DAO工作更酷的唯一事情是为所有DAO工作。但要做到这一点,您需要弄清楚所有DAO需要什么。这对我们来说也很棘手。所以在DAO峰会上,我们聚集了一些领先的DAO创始人、运营商和投资者.

1900/1/1 0:00:00截止发稿时间为止,Ergo和Cardano均已在eUTXO模型上实现智能合约功能。Ergo于2019年7月1日主网上线之时已实现智能合约功能。Cardano于最近(即2021年9月12日)上线智能合约功能.

1900/1/1 0:00:00原标题:美证监会主席暗示对公司债券和资产支持证券从严监管,仍称加密资产为“狂野西部”相当于美版证监会的美国证券交易委员会(SEC)掌门人Gary Gensler,即将在9月14日周二以SEC主席的身份首次出席美国参议院银行委员会听证.

1900/1/1 0:00:00在概念炒作之后,市场将审视相关技术革新、硬件设备和上游产业的进展速度,并开始对元宇宙蓝图具象化的漫长等待。资本追逐新而又玄的概念时永不眠.

1900/1/1 0:00:00