撰文:CapitalismLab

GMX和SNXPerp的新版本都不约而同的借鉴了一个项目GNS,GNS从去年Luna危机至今上涨10倍有余,交易量和费用收入也屡创新高,这离不开其在机制上的不断创新。本文将为你详细介绍GNS的机制,发展历史及其竞争优势。可以说看懂GNS就能一眼看穿诸多DEXPERP。

本文较为复杂,建议在阅读本文时主要看我提炼的要点

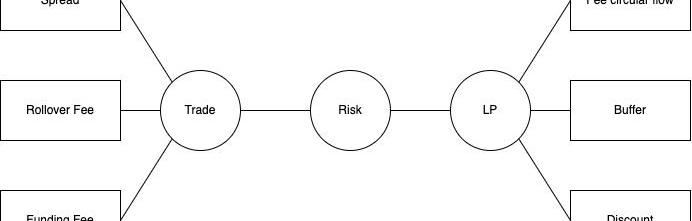

GNS的机制

如果你对GNS缺少基本的了解,简单来说其为一个去中心化永续合约平台:

预言机定价,LP和Trader对

LP为纯稳定币,支持外汇/股票/加密货币交易

双向资金费率,跟CEXPerp一样一方向另一方支付费用

另外一方面可以阅读下面我此前写的GNS中文百科,LP以外的内容仍有意义。

对模式的核心是风险控制,我们之前讨论过GMX是全额保障模式,即每1ETH多仓GLP底层均有1ETH现货支持这一点,让GMX可以安然度过狂暴大牛市。那底层只有稳定币的GNS是如何应对风险的呢?

神秘巨鲸以 200 万块移动了 27 亿只狗狗币:金色财经报道,DogeWhaleAlert报道,上周匿名巨鲸以200万个区块转移了 27亿只狗狗币。在他们转移这些Dogecoin时,总共有大约90笔交易,总费用仅为142 DOGE(约9美元)。

上周,众所周知,特斯拉创始人Elon Musk恢复了他暂停的以 440 亿美元收购 Twitter 巨头的交易。自今年早些时候马斯克建议实施 DOGE作为Twitter Blue订阅的支付选项以来,这一消息引发了对狗狗币的新一波兴趣。[2022/10/11 10:30:26]

GNS在交易侧和LP侧各设有三重机制控制风险,其核心为:

资产现货流动性决定场内交易滑点,防止价格操纵

资产价格波动性和多空比决定持续持仓成本,应对单边行情

净值模式加上流动性调节以及现金流循环,构建稳健的LP

GNS使用了Spread,RolloverFee,FundingFee三重机制来进行交易侧的风险控制。

印度夫妇以 NFT 形式交换婚礼誓言:2月6日消息,近日,一对印度夫妇在区块链上举办了一场婚礼,数字牧师 Anoop Pakki 主持并铸造了夫妻二人的婚礼誓言 NFT。新郎后来将 NFT 转移到妻子的数字钱包中,NFT 将在以太坊区块链上运行,这笔交易花费了 35 美元的 Ether gas 费用。据悉,此前Coinbase 的产品设计师 Rebecca Kacherginsky 也举办过类似的婚礼。(来源链接)[2022/2/6 9:34:09]

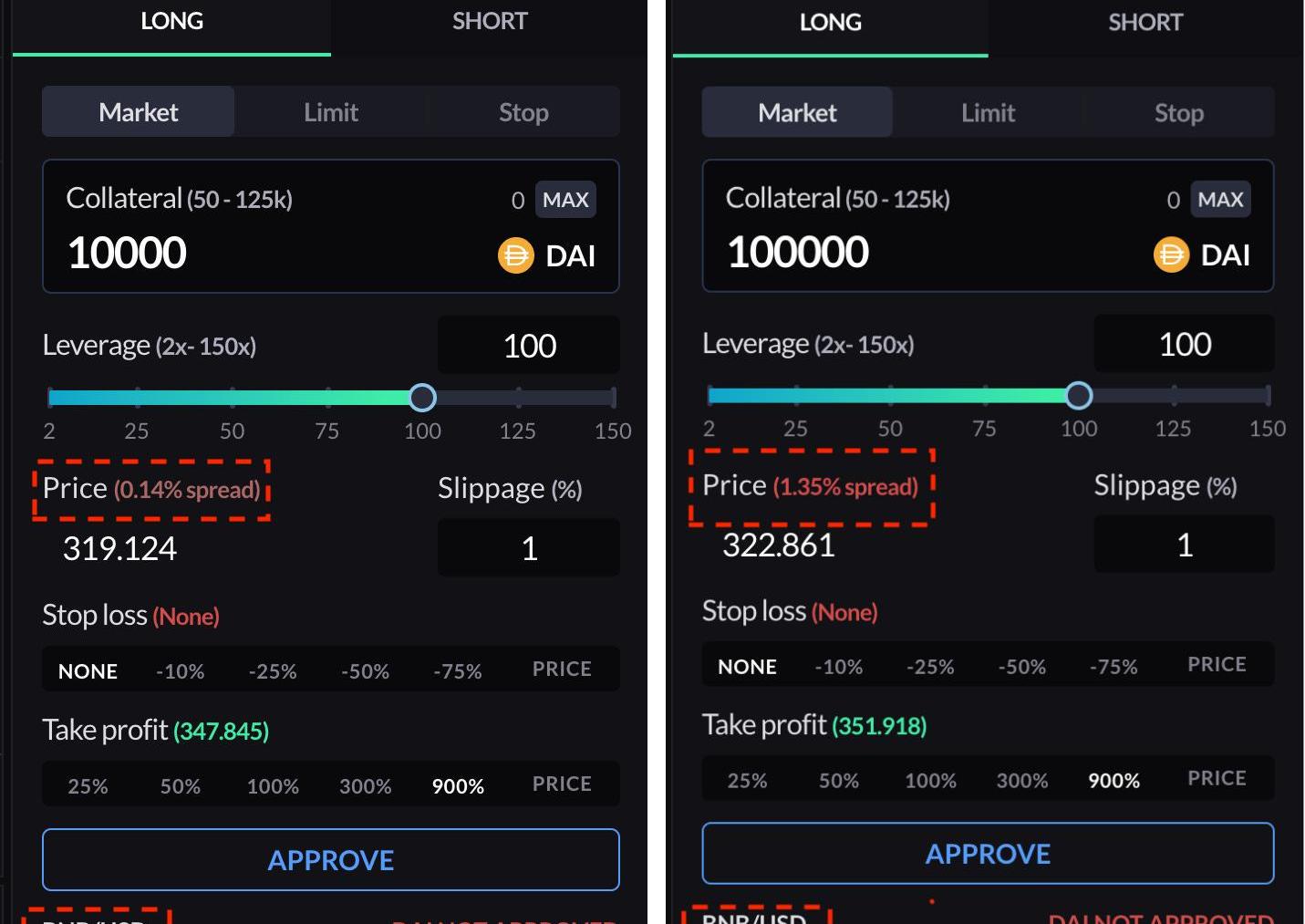

Spread:额外的开仓费用,开仓头寸越大,资产流动性越差,费用就越高。用于预防价格攻击,便于上架小币种。

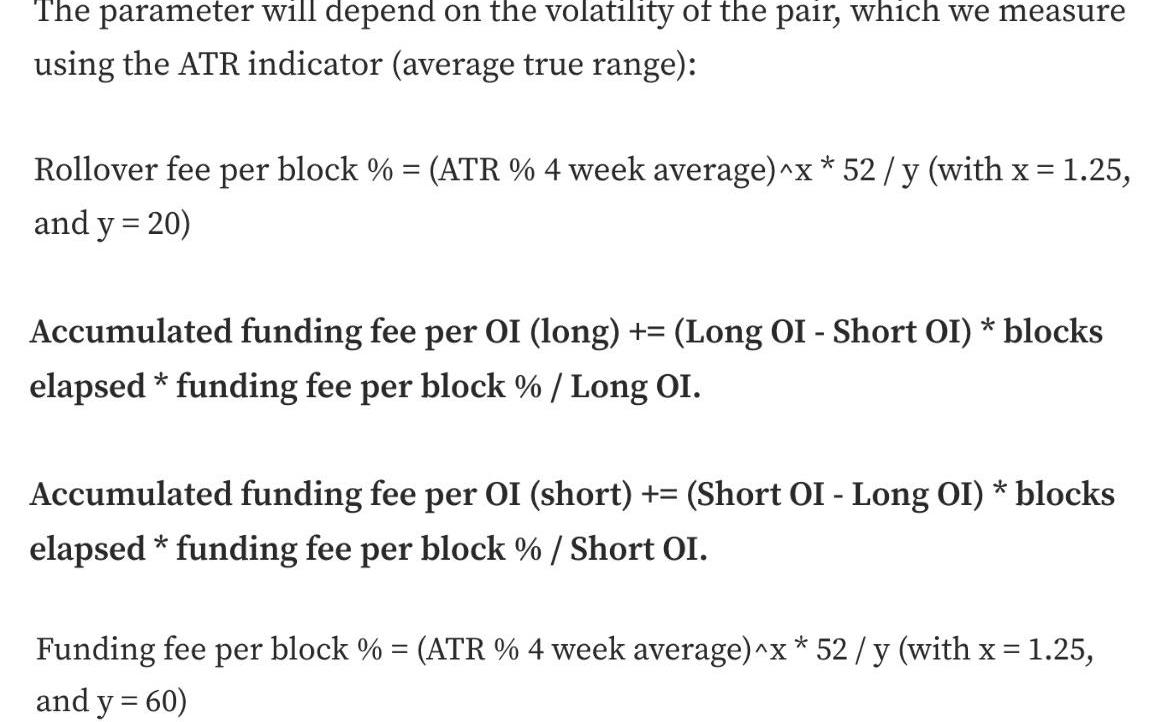

RolloverFee:现货波动率来定价,用于控制交易者的杠杆和风险

FundingFee:多空头寸之差和现货波动率来定价,多/空>1时多头支付空头,反之亦然,用于平衡多空比,避免单边敞口过大。

详情参见:?gTradev6.1:In-depth

SpiceDAO 宣布以 266 万欧元成功竞拍《沙丘》电影的未出版手稿:1月17日消息,DAO组织Spice DAO 宣布以 266 万欧元(约303万美元)成功竞拍Alejandro Jodorowosky拍摄的《沙丘》电影未出版手稿,接下来,该项目计划公开本书(在法律允许的范围内),制作受本书启发的原创动画限量系列并将其出售给流媒体服务,并支持社区的衍生项目。

据悉,Spice DAO此前已通过juicebox募集2608个ETH,价值超870亿美元,该项目多余的资金将用于支付扫描、存储的成本以及其它活动,并经过DAO社区投票使用。[2022/1/17 8:53:48]

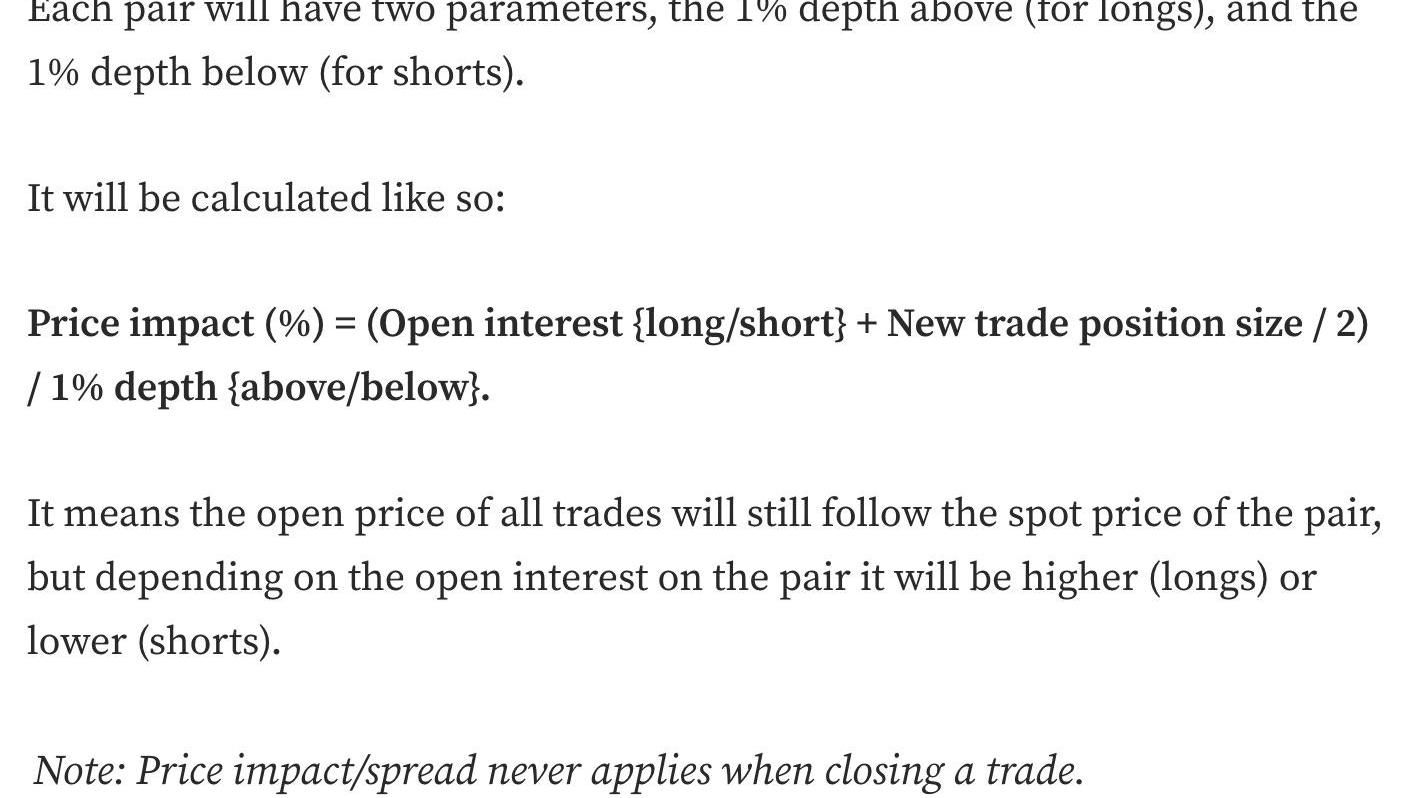

Spread是开仓时需要付出的额外滑点。对于预言机定价而言,其滑点应该根据预言机来源的交易对的深度而动态调整,使得在场外操纵价格的成本始终高于在场内的盈利。所以Spread正相关开仓规模和场内OI影响,而负相关于场外现货深度。公式参见下图

比特币钱包以 0.80 美元的费用转移超过 20亿美元的 BTC:金色财经报道,近日,一个匿名比特币钱包在转移价值超过 20 亿美元的 BTC 时收取了。尽管有44,598个BTC被转移,但只产生了0.00001713个BTC的费用,相当于不到1美元。比特币的平均交易费在 4 月份创下 64,000 美元以上的历史新高时飙升至 60 美元以上。7 月份的平均成本降至 11 美元,目前在撰写本文时平均不到 3 美元。

相比之下,以太坊交易费?在 5 月份飙升至 71.72 美元的高位,目前平均为 5.12 美元。[2021/9/15 23:25:34]

RolloverFee/FundingFee根据近期波动性计算,RolloverFee多空均要缴纳,而FungFee则由多空比例决定由一方支付给另一方,具体公式参见下图。在狂暴大牛市下,波动性和多空比的加大将会让多方支付的费用快速上涨,以此回补作为对手方的损失以及控制多空比。当然,这些也造成了其不菲的交易成本,所以在加密货币这种可以做IndexAssetLP的资产类别上,体量会逊于GMX。而对于股票/外汇这种没有链上资产的类别,其就极具优势。

观点:“以 rollup 为中心” 的扩容方案并没有让以太坊偏离方向:据EthFans社区10月15日消息,针对此前V神更新以太坊路线图称,将以rollup构建为中心,以太坊lightclient近期发博客文章表示,“以 rollup 为中心” 的扩容方案并没有让我们偏离方向,而是一个超集。我们在分片设计中遇到的问题与我们在整合跨rollup通信时遇到的问题是同构的。这就意味着,已经开展的大部分工作都可以继续进行,不会被中断。与此同时,以rollup为中心的路线图会降低分片执行所必需的协议复杂性。这使得我们能够不断迭代类似分片的复杂的rollup机制。这样可以让更多开发者为不同的rollup格式做贡献,让现有核心开发者和研究者可以专注于构建一个健壮的数据可用性层。[2020/10/15]

所谓RolloverFee仅作用在抵押物上,就是你拿$1k开$10k的头寸,只按你$1k收利息,而FundingFee作用在头寸上,按$10k收41%。比如下图$1k开空$10kBTC,FundingFee(s)=-0.0005%,RolloverFee=0.0043%。那么最终需要支付的Fee=($1k*0.0043%-$10k0.0005%)/$10k=-0.00007%,就是这时候开空还是可以赚利息的。

LP侧-gDAI也有三重机制使其稳健运行:

类似GLP的净值型产品,不保本

费用收入/Trader盈亏为gDAI创造出一层buffer,避免价格下跌

激励长期锁仓资金,动态调节进出时间,避免极端情况流动性问题

所谓净值型产品的优势在于,公平对待所有质押者,极端情况共同承担。而老的LP模式是所谓保本的,但是赤字下,最后一个跑路的拿不到一分钱,是的,就跟FTX是一个道理,那么在危机关头自然更容易恐慌。

这里最难理解的是Buffer这一重机制,GNS的费用收入中,有一部分会Mint新的GNS支付给用户,而原本作为收入的DAI则进入gDAI中构成超额抵押的Buffer,Trader的盈亏在超额抵押情况下也会进入Buffer,这使得gDAI虽然名义上不保本,但实际上大部分时间价格都不会下降,可见其深知大众“损失厌恶”心理。

GNS同时在超额抵押的情况从Trader亏损带来的盈利中抽取一部分用于回购GNS,保持超额抵押率在安全范围内波动,这样的话长期来看GNS不会是一个持续增发的状态。

LP长期锁仓会给其一定的折扣,折扣的资金来源也是从这个Buffer中支出的。而所谓的动态调节,就是超额抵押率越低提款越慢,增加抗风险能力。虽然这么干有点怪,但是规则是提前公开透明的。

是的,你可能没看懂上面这几段话,这是正常的,不然我怎么称之为史上最精巧复杂呢。如果你实在想搞明白,可以先阅读完gDAI介绍原文?IntroducinggTokenVaults.?,然后再回头再看上面这几段话,相信能解决你心中不少疑惑。

发展历史

在Luna带来的崩盘中,GNS的LP一度陷入赤字僵局,被迫出售GNS换DAI来补缺口。后来GNS进行了多方改进,在FTX引起的恐慌中表现良好。

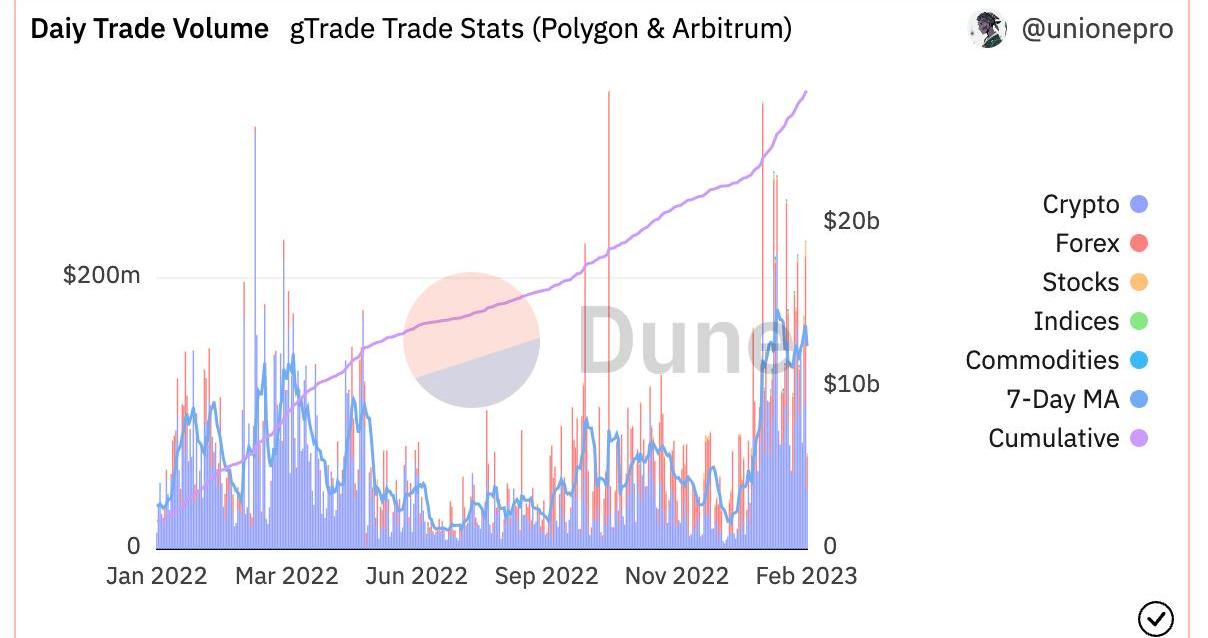

实际就在陷入困境后的6月,前文所描述的交易侧三重风控机制就已经悉数上限,使其恢复了正常运营,并在9月开始捕获到了当时外币对美元大贬值的热点,使其重回大众视野。在12月初,gDAI上限,月底更是部署到了Arbitrum,带来了今年初无论是币价还是业务数据的爆发。高效率的团队让GNS不断进化才有了如此凤凰涅槃之象。

竞争优势

核心优势就是在通过其复杂的风控机制,提供了一个体验合格的外汇/股票衍生品交易场所,在这些资产上交易体验独占鳌头,让其产品能够立的住。另一方面双向资金费率等又让其和GMX实现了差异化竞争,在加密货币方面也成功获取了部分客户。做到这些离不开GNS团队的优秀,这是这个成长型项目最宝贵的财富。

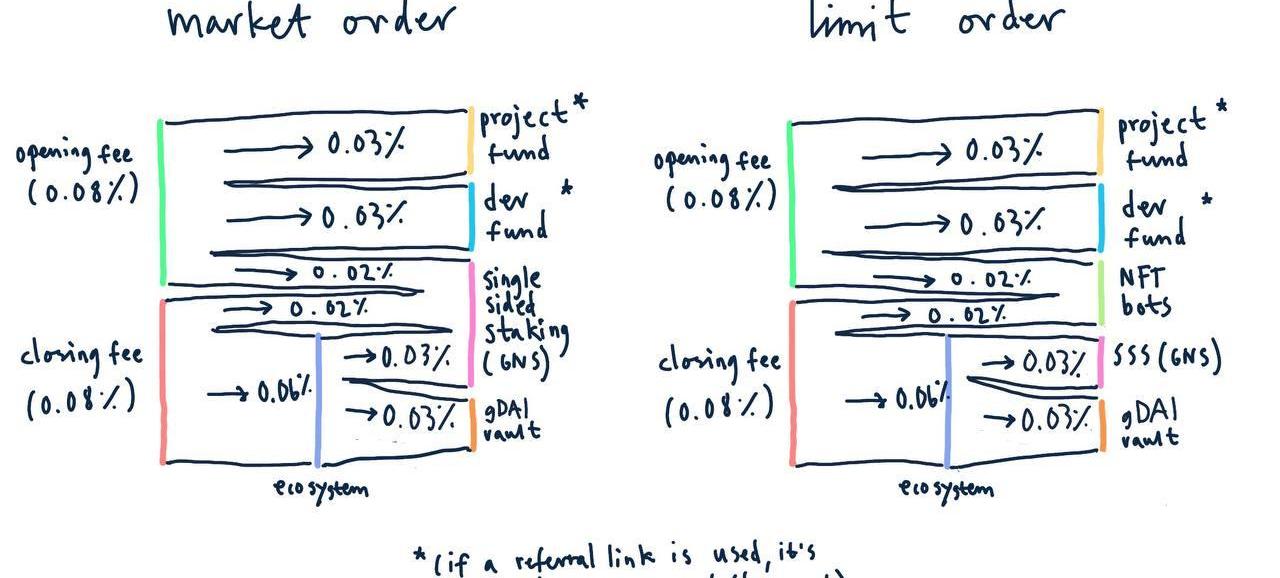

GNS的费用去向明细如下图,考虑到市价单约占比70%,因此GNSStaking分成约为0.07/0.16x70%+0.03/0.16x70%=36.25%,gDAI分成约为0.03/0.16=18.75%。其中限价单中支付给NFTBots(执行机器人)的部分即是上一条推文中进入gDAIBuffer的部分。

是的,GNS支付给LP的收入比例罕见的低,那么其为何能做到这一点呢?

为了避免Fork,GNS虽有审计但尚未完全开源

如之前的推文所述,其机制极为复杂,挺难抄的,没抄好容易翻车

非全额抵押模式的LP,让其可以在高资本效率下运作

虽然GNS看上去给团队分了一大部分收入,不过其实目前现在大部分项目,比如UNI,Maker,Lido等,其国库收入也不能或着只能勉强覆盖团队支出,所以仍需要不断卖币,而GNS靠收入分成就能过活其实算蛮不错了,毕竟你也不能要求每个团队都跟GMX那种慈善团体一样。

总结

读到这里,想比你也会有所感叹,实际上所谓DEXPerp,远远不是一句Trader和LP互为对手方这么简单的。所以直到GMX使用了低风险的IndexAsset全额抵押模式,加上其团队优秀的细节打磨才终于出现一款有人用的产品。然而要交易外汇/股票这些未上链的资产,进一步把蛋糕做大,必须使用GNS这种合成资产模式,也是迭代到今天我们才终于看到了曙光。致敬Builder。

撰文:Dr.DavidAn,GreenfieldCapital合伙人编译:饼干,ChainCatcher有人记得评级网站HotorNot吗?它于2000年10月在Dotcom浪潮的高峰期推出,在几周内达到每天200万的页面浏览量.

1900/1/1 0:00:00Uniswap创始人HaydenAdams发推称,“Polygon需要公开采取行动来解决其重组问题。昨天157个区块重组和12月的120个区块重组很糟糕,会破坏跨链桥、CEX等.

1900/1/1 0:00:00根据Maker治理论坛上发布的一项提案,MakerDAO社区参与者提议创建一个名为SparkProtocol的流动性市场,用于借贷加密资产,拟议的Spark协议将利用MakerDAO的DAI稳定币及其加密资产获得流动性.

1900/1/1 0:00:00作者:JONRICE&DANSMITH译者:Odaily星球日报译者|念银思唐在?JumpCrypto?和?Oasis?之间的协同努力下,?2022?年?2?月攻击?Wormhole?的黑客似乎成为了“被攻击者”.

1900/1/1 0:00:00TokenPocket目前已经支持基于Conflux上的EVM链ConfluxeSpace,同时已支持该链上的价格显示和DApp应用。用户可以在TokenPocket钱包中与基于ConfluxeSpace上的DApp进行交互.

1900/1/1 0:00:00作者:Twitter@EvieEvieXia,BinaryDAO编辑:Twitter@binary_dao,BinaryDAO 研究导读: 中本聪在2009年创造比特币的时候,就有了关于支付通道的想法.

1900/1/1 0:00:00