Aave与Compound和MakerDAO一样,仍然是使用率最高的DeFi借贷协议之一。最近,Aave和其他著名的协议都在寻求降低交易成本的解决方案,以实现零售用户之间更好的互动。4月初,Aave在Polygon上部署,Polygon是与以太坊并行运行的侧链变体,被称为“提交链”。事实证明,这一举措非常成功,通过允许那些曾经被DeFi定价的人使用Aave而不限制交易费用,从而显著增加了用户活跃度。

目前,Aave重点已转移到创建一个可以作为机构和DeFi之间桥梁的平台。Aave希望通过其最新产品Aave Arc(以前称为Aave Pro)来满足机构对DeFi的广泛需求。Aave Arc计划通过提供一个符合KYC要求的私人市场,使机构级客户能够接触到Aave,参与者可以在符合监管规定的情况下与DeFi交互。截至7月下旬,Aave Arc将在“几周内”推出。

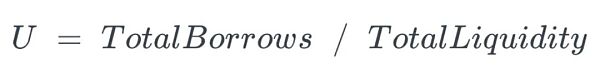

Aave是一种去中心化的流动性协议,用户可以作为存款人或借款人参与其中。存款人向市场提供流动性,作为回报,赚取借款人支付的部分共享利息。借款人支付的利息是通过将给定资产的利用率U乘以平均借款利率来计算的。

亚马逊前高管推出NFT检索平台Thred:金色财经报道,NFT检索平台Thred现已推出,帮助用户发现新NFT。其创始人Ben Straley曾任亚马逊全球对外营销和交易主管,以及星巴克全球数字产品副总裁等职位。

Ben Straley表示,Thred结合自动化机器学习和算法,对以太坊和Polygon区块链上的NFT进行排名,然后对每个NFT的可取性进行拍卖,并将其与收藏家、消费者和社区内容相结合。用户可以搜索、阅读和分享任何NFT的评论,以帮助买家更好地了解这些收藏。

目前,Thred已与基于以太坊和Polygon的NFT集成,未来考虑扩展到比特币和Solana等其他链上。[2023/2/17 12:12:09]

每个资产都有一个预先确定的最佳利用率。当目前的利用率低于给定市场的最佳利用率时,借款利率会缓慢增加。然而,当目前的利用率超过最佳利用率时,借款利率随着利用率的增加而急剧上升。给定资产的利率曲线示例如下所示:

资料来源:Aave

PeckShield:DigiDaigaku CEO 推特账户攻击者盗取的 MAYC#5738 已售出:金色财经报道,PeckShield 发推表示,DigiDaigaku CEO 推特账户攻击者盗取了 MAYC #5738 NFT,并在 OpenSea 上以 11.45 WETH 的价格出售,获利近 1.8 万美元。[2022/11/3 12:13:10]

与Compound非常相似,Aave对贷款进行过度抵押,以确保如果借款人无法偿还贷款,该协议具有偿付能力。然而,与Compound不同的是,Aave提供闪电贷(Flash Loan);闪电贷是一项功能,只要贷款在同一区块链交易中偿还,用户就可以从指定的智能合约池中借用任何可用数量的资产,而无需抵押。Aave的另一个独特功能是,它向借款人提供可变和稳定的利率。虽然稳定利率的波动性要低得多,但相对于可变利率而言,它是有溢价的。

在过去的几个月里,Aave通过向Polygon扩展,增加了Aave V2协议以外的市场,从而增加了其协议流动性。迄今为止,Aave的Polygon市场已经大幅降低了交易费用,占Aave总流动性的近20%。

DEX聚合器ParaSwap发布社区治理提案,拟引入“社会托管系统”:9月22日消息,DEX聚合器ParaSwap发布社区治理提案,拟引入“社会托管系统”(social escrow system),旨在将PSP 2.0费用返还给为ParaSwap DAO提供价值的用户,比如将累积的费用自动用于奖励协议,从而让ParaSwap成为社区公共产品。[2022/9/22 7:13:17]

此外,Aave在3月推出了自动做市商(AMM)市场。Aave AMM市场旨在允许流动性提供者(LPs)使用其来自Uniswap和Balancer等AMMs的LP代币作为贷款的抵押品。然而,与Aave Polygon市场相比,Aave用户对其使用率极低。

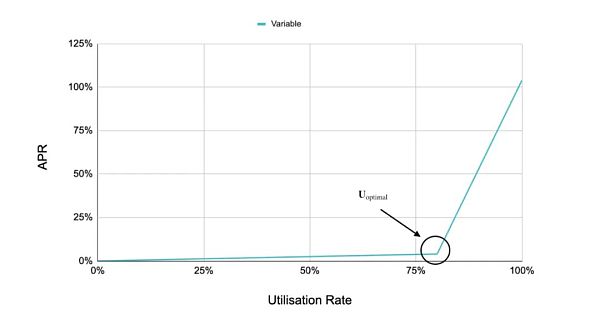

除了为Aave协议引入新市场之外,最成功的发展之一是为Aave V2市场参与者引入了流动性挖矿激励计划。在该计划于4月26日启动之前,尽管Aave V2已上线数月,但Aave约有40%的流动性被分配到Aave V1市场。因此,该计划的一个主要目标是激励用户将他们的资金从V1迁移到V2。该计划还试图通过不成比例地奖励借入稳定币而不是其他资产的用户,来减少风险较高的借贷。此外,该计划的重点是通过从生态系统储备中以stkAAVE(质押AAVE)的形式发放奖励以及增加整体市场活动来分散协议的权力。

Arbitrum 宣布首届黑客松将于10月15-16日在哥伦比亚举行:金色财经消息,以太坊扩容解决方案Arbitrum宣布首届黑客松将于10月15-16日在哥伦比亚波哥大举行,赛道包括DeFi、NFT与游戏、社交、工具,目前已开放报名。[2022/9/6 13:12:16]

流动性挖矿计划取得了成功,导致超过20亿美元从Aave V1迁移到V2,V2的TVL几乎翻了一番,向USDC和DAI市场提供的美元大幅增长,分配了8200万美元的奖励,以及整个协议利用率的急剧上升。基于该计划的成功,7月25日,Aave社区投票决定将该奖励计划再延长一个月。

随着越来越多的人对数字资产感到适应,对通货膨胀产生担忧以及利率受到抑制,许多投资者开始探索借贷、流动性挖矿以及对DeFi协议的抵押,作为产生收益的替代方式。Aave基于这种机构需求推出了Aave Arc。

Aave Arc将为投资者提供私人流动性池,从而能够直接进入去中心化市场。由于向机构提供产品时适用的法规,这些流动性池将与Aave上的现有池分开,并且需要广泛的KYC(了解您的客户)。

卡塔尔央行正处于发行CBDC的基础阶段:6月22日消息,卡塔尔央行(QCB)目前正处于发行CBDC的基础阶段,在金融领域大规模数字化转型的背景下,世界各地越来越多的国家正在考虑推出自己的CBDC。

昨天,在卡塔尔经济论坛的“通胀测试”会议上,QCB行长H E Sheikh Bandar bin Mohammed bin Saoud Al Thani表示,该行正在努力寻找合适的技术和平台来发行卡塔尔的CBDC。

QCB行长称:“许多央行现在都在考虑发行CBDC,我们也不例外。但我们仍处于基础阶段,目前正在评估发行CBDC的利弊,并寻找合适的技术和平台来发行我们的CBDC。”

谈到加密技术,他补充说:“目前,crypto是一项技术创新。它可能会带我们进入一个快速、廉价和更容易获得金融服务的新时代。然而,那些没有被货币当局肯定的加密资产可能不那么可信。”(The Peninsula Qatar)[2022/6/22 5:41:39]

虽然占比约31%的加密对冲基金已经开始使用去中心化交易所,例如Uniswap或1inch,但由于潜在的监管风险,许多投资者仍然犹豫是否要进入DeFi。Aave希望通过对Aave Arc池中的所有参与用户进行严格的KYC来减轻对冲基金和其他金融机构表达的担忧。由于Aave Arc矿池并非无需许可,因此机构仍将能够获得Aave非托管和透明的好处,而不会有潜在的非法交易对手利用资金池的风险。

Aave Arc还可以通过保守地限制所提供的初始资产来减轻用户的风险。尽管稳定币是Aave V2上使用率最高的资产,但USDC将是Aave Arc上唯一提供的稳定币。USDC由Coinbase积极推动,得到CENTER财团的支持,并受到严格监管,从风险管理的角度来看,它是一个适合机构的稳定币。

与USDC相比,Aave V2上其他使用最多的稳定币之一Tether被认为是许多投资者无法接受的交易对手风险。Tether由Tether Limited和Bitfinex控制,这两者都面临着多项法律调查和非法行为的指控,最重要的指控是声称无担保的USDT非法操纵比特币的价格。除了USDC,Aave Arc将提供的其他三种资产包括比特币、以太坊和AAVE。

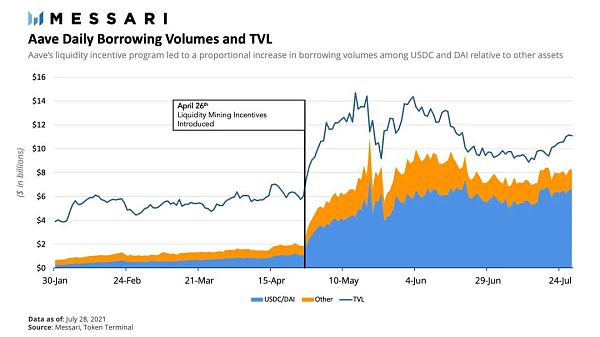

当今DeFi生态系统中存在的一个重大问题是,许多机构(例如风险基金)将持有治理代币,但不会使用或对协议内的提案进行投票。对于大多数DeFi协议,大部分收入分配给外部流动性提供者,而只有一小部分可以被视为 "协议收入",由代币持有人控制。

由于大部分收入都分配给了外部流动性提供者,那些历来拥有Aave代币但没有利用协议本身的机构,只有在投票时才会有激励。更多的机构利用Aave Arc可能会激励这些组织增加他们对协议的所有权,以控制治理和最大化他们的收益。

鉴于Aave Arc上的私人资金池可能与Aave V2上的公共资金池有不同的利率,在Aave Arc启动后,对于那些有机会进入这两个资金池的人来说,将存在套利机会。最大的套利机会可能是在启动时,这大大有利于机构投资者而不是散户用户,其中许多人最初将无法进入这些私人资金池。

虽然Aave Arc是将机构引入DeFi的重要一步,但鉴于数字资产托管公司Fireblocks将负责入驻新客户,它也并非真正去中心化。如果Aave Arc取得成功,其他协议也效仿其模式,那么随着协议将KYC要求外包给中心化的第三方,可能会出现中心化的系统性增长,并可能在机构和散户资产池之间分割流动性。

虽然Aave Arc目标是将机构引入DeFi生态系统,但它并不是唯一针对机构DeFi采用而推出的产品。Compound的最新产品Compound Treasury允许机构向他们的Compound Treasury账户提供美元,从而获得来自Compound协议的4%的年回报率。

与Aave Arc相比,Compound Treasury的目标是让机构在不与加密货币互动的情况下获得收益。因为资金是以美元提供的,利息是以美元支付的,所以用户只会与他们银行账户中的美元互动。因此,客户将能够赚取收益,而无需处理与Compound协议的智能合约直接互动的复杂问题。这可能使Compound Treasury成为非加密货币金融机构获得DeFi收益率的合理桥梁。

尽管Aave Arc和Compound Treasury看似直接竞争,但两者很可能能够共存,因为它们提供不同的功能并迎合不同的客户。Aave Arc可能对那些不介意直接与协议的智能合约进行交互、寻求可变存款APY和/或希望探索去中心化借贷的精通加密货币的机构更具吸引力。相比之下,复Compound Treasury可能对寻求固定回报率的非加密金融机构更具吸引力。

通过Aave Arc和Compound Treasury涌入的美元流动性,肯定会稀释储户的收益。从历史上看,Aave和Compound上的借款人的稳定币供应严重短缺,这导致了高利率。虽然存款人可能无法获得相同的历史收益率,但这可能会证明在推动DeFi贷款协议的进一步采用方面具有很高的价值。

机构对DeFi的兴趣已经到来,但目前尚不清楚KYC程序和白名单地址是否会导致只有一些机构接受DeFi,或者这是否有可能为机构全面采用DeFi打开闸门。然而,仍然清楚的是,在这个时期,DeFi利率仍然大大优于TradFi利率,而对产生更高收益的替代方法的寻求只会越来越多。借助Aave Arc,Aave处于有利地位,可以通过机构DeFi的采用来获取价值。

撰文:Will Comyns 来源:Defi之道

标签:AVEAAVEDEFIARCTRAVELaave币能涨到多少钱Global DeFiHelper Search Token

NFT的快速发展,重新引发了围绕区块链与加密货币对生态影响的热烈讨论,尤其是在各方抨击比特币挖矿严重消耗能源后,NFT对生态环境影响的争论达到了高潮。自比特币诞生以来,PoW(工作证明)共识机制一直是区块链网络安全性的关键.

1900/1/1 0:00:00对于加密世界来说,2021 年的夏天是属于 NFT 的。随着猿猴、猫、企鹅等动物头像 NFT 的爆火,越来越多的 DeFi 用户甚至加密世界之外的人选择进入 NFT 领域,大量新用户的加入让 NFT 的销量一路攀升.

1900/1/1 0:00:00Variant Fund联合创始人Spencer Noon近日在推特上发布了NFT投资者可以用来评估项目的7个指标。Noon解释了各个指标的目的,选择这个指标的原因,以及获取这些指标的工具网站.

1900/1/1 0:00:00北京时间2021年8月10日,跨链桥项目Poly Network遭遇攻击,损失超过6亿美金。虽然攻击者在后续偿还被盗数字货币,但是这仍然是区块链历史上涉及金额最大的一次攻击事件.

1900/1/1 0:00:008月15日,Huobi Global发布《HT 7月运营月报》。数据显示,7月份平台共销毁HT数量为234.2万个,共计约2259.1万USDT。据统计,今年1-7月Huobi Global已累计销毁了价值约5.1亿美元的HT.

1900/1/1 0:00:00阿根廷球星莱昂内尔·梅西(Lionel Messi)的转会居然与币圈跨界联动了起来。根据巴黎圣日耳曼俱乐部披露的合同细节,梅西在俱乐部的年薪为4100万美元,其中部分薪酬将使用加密货币“$PSG Fan Tokens”支付.

1900/1/1 0:00:00