去中心化金融(DeFi)已成为加密领域人们最爱讨论的话题之一,每月都有数十个新项目推出。究其本质,DeFi 应用程序支持创建自动执行的智能合约,一般来说,这些智能合约有助于加密资产的发行、借贷、交易和管理。

鉴于 DeFi 应用所涉及的范围很广,我们很难从 DeFi 这个总体概念来衡量其采用情况。毕竟,交易和贷款是两种完全不同的操作,没有什么可比性。为了解决这一问题,业界采用了一个名为“TVL”(总锁仓价值,Total Value Locked)的指标来衡量 DeFi 项目的采用情况。

无论是借贷类还是交易类 DeFi 应用,几乎都需要用户存入加密资产(如稳定币)作为质押。DeFi 协议的 TVL 可以简单地理解为,在该应用中所有抵押品的价值总和。因此,通过 TVL,我们可以对借贷市场(如 Aave)和去中心化交易所(如 Uniswap)进行比较。

自2019年以来,DeFi 经历了指数级增长。TVL 已经成为衡量 DeFi 实际采用情况的标准,也是Coin Metrics(开源区块链数据及分析项目)上最重要的指标之一。在这篇文章中,我想要分享一些在计算中影响 TVL 精确度的因素,以及使用这个指标评估 DeFi 协议时的一些不足。

新加坡金管局宣布首个数字资产和DeFi行业试点上线:11月2日消息,新加坡金融管理局(MAS)宣布,其ProjectGuardian的第一个探索批发融资市场中潜在DeFi应用的行业试点项目已完成首次实时交易。已经启动更多的行业试点,以测试资产代币化和DeFi在金融领域更广泛用例中的应用。在第一个行业试点中,星展银行、摩根大通和SBIDigitalAssetHoldings针对由代币化新加坡政府债券、日本政府债券、日元(JPY)和新加坡元(SGD)组成的流动性池进行外汇和政府债券交易。

据金色财经此前报道,新加坡金管局完成其CBDC项目ProjectOrchid的第一阶段,星展银行将参与试点PBM代金券。[2022/11/2 12:09:02]

我们总结出了阻碍 TVL 成为稳健指标的三大因素。

协议快速更新迭代,质押总量难以计算

去中心化金融仍处于发展初期,几乎每天都有新的协议和应用程序出现,在这些新项目中,一部分只是对已有项目的复刻,而另一部分则是全新的设计。在对某条区块链进行估值时,这条链上承载的项目越多,估值难度越高。

有的DeFi协议在几天内就能筹集数十亿美元的抵押品,一鸣惊人。例如,2020年9月,根据 Uniswap 创建的 Sushiswap,一夜之间,它的 TVL 从几千美元涨到了10亿美元以上。

Cronos 上 DeFi 协议 MM.Finance 遭到前端攻击,损失超 200 万美元:5月5日消息,Cronos 上 DeFi 协议 MM.Finance 遭到前端攻击,黑客利用 DNS 漏洞从用户那里窃取超过 200 万美元的 CRO 代币。被盗资金通过 Tornado Cash 混币后转移到 OKX。MM.Finance 已经通过链上数据整理了在攻击中损失资金的地址,并表示将向用户赔偿超过 200 万美元。[2022/5/5 2:52:57]

Sushiswap的TVL在9.7飞速上涨 图源:Coin Metrics

如何解释这种惊人的增长?究其本质,DeFi 协议中的激励机制具有很强的渗透性。在 Sushiswap 这个例子中,早期就买入其原生代币 SUSHI 的用户将会获得更多收益,所以才会有那么多资金一夜之间流入这个新生项目。

这种激励机制开了先河,可能会被此后的无数项目效仿。新项目不断的出现,要实时、精确地追踪某一区块链上的所有质押几乎是不可能的。新协议启动的频率过高,自然会导致数据提供商对 TVL 的评估是偏低的。以以太坊为例,要想准确计算以太坊的 TVL,数据提供商必须通过反复地重新评估旧数据,来计算新的协议和质押。随着新协议的启动越来越快,对项目的 TVL 的估算也就越来越难以保持准确了。

波卡生态DeFi平台Acala发布早耕计划NFT:金色财经报道,为了激励参与Acala早耕计划的用户,波卡生态DeFi平台Acala宣布推出独家NFT。Acala早耕计划为了让早起参与网络的用户有机会抢先体验,帮助网络完成产品功能完整测试,该计划于2月3日开始,并将于4月28日UTC晚上11:59结束,NFT将在活动结束时分发,只有满足相关要求才能获得NFT。[2022/4/26 5:13:16]

除了新协议发布的问题,另一个问题是现有协议也可能发生变化。为了将这些变化纳入计算,还必须持续监控现有协议的新版本和合约部署。例如,Uniswap 已经是第三次迭代了,每个版本跟踪的质押资产都略有不同。因此,Uniswap 的 TVL 是其3个版本的质押总额,必须分别加以评估。

未来,DeFi 可能会围绕一套规范或标准稳定下来。一旦实现标准化,那么去计算新协议的就会容易得多。但标准化并不是万能的,因为不能保证所有协议都能严格遵循标准。正如我们在ERC20 标准的推行中所看到的,仍然有很多需要人工审查的变体出现。因此,在中短期内,当涉及到新协议时,DeFi 的标准化不太可能给 TVL 分析带来质的飞跃。

加密风投机构DeFi Times Capital完成500万美元融资:12月21日消息,加密风投机构DeFi Times Capital宣布完成500万美元融资,本轮融资资金将用于投资NFT、GamFi、DAO和SocialFi等领域和扩大团队。

该基金专注于投资区块链领域的项目,同时集项目孵化、技术开发、行业咨询为一体,以推进开放性金融和Web3.0加速落地为使命。

DeFi Times Capital成立于2020年,创始人包括ZHENG(多年行业投资经验)、CHEN(多年战略投资经验),现已投资过Multiverse、BitDAO、Izumi等项目。[2021/12/21 7:54:22]

质押资产多种多样,难以准确定价

DeFi 协议可以支持几乎所有类型的资产做质押。虽然有些协议限制了质押类型,但也有很多协议没有限制。

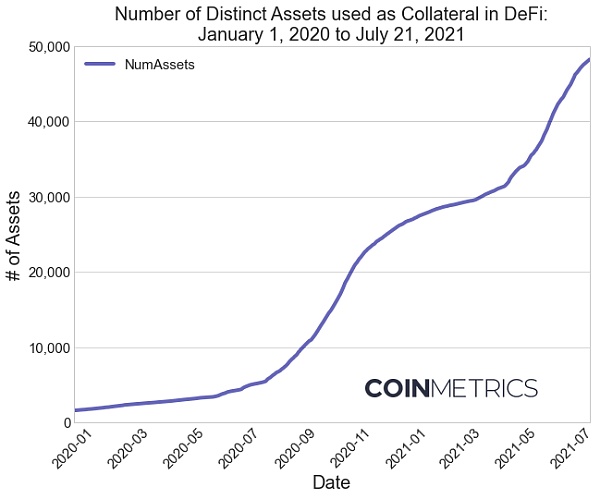

2020.1.1-2021.7.21 DeFi 中可作为质押的资产数目持续增加

OKEx DeFi播报:DeFi总市值154.5亿美元,OKEx平台JFI领涨:据OKEx统计,DeFi项目当前总市值为154.5亿美元,总锁仓量为178.7亿美元;行情方面,今日DeFi代币普涨,OKEx平台DeFi币种涨幅前三位分别是JFI、CVP、VALUE;截至17:00,OKEx平台热门DeFi币种如下。[2020/12/7 14:28:04]

数据包含Uniswap v1/v2/v3, Sushiswap, Curve, Aave v2, Compound, Maker

这一图表中的数据不能反映整个 DeFi 行业的情况,它只包含几个主流 DeFi 协议的数据,而且涉及的资产类型仅限于 ERC20 代币。尽管如此,这一数据让我们得以一窥 DeFi 行业内质押种类迅猛增长,以及代币化趋势的影响。

质押品类型的庞大规模使价值估算变得复杂。所有这些资产都可以在多个平台进行交易,从中心化的、链下的交易所到去中心化的、链上的协议。因此,从这些场所收集价格数据就成了一项艰巨的任务,但又不能不做,因为只有这样才能使作为质押的资产能在每个平台通过指数值被准确定价。

即使数据提供商从所有交易场所生成了指数值,也很难按照收集到的表面价值来计算所有数据。就像正确计算加密资产市值的问题一样,DeFi 流动性池中的定价数据有被操纵的可能,这最终会破坏价值评估的准确性。

资产可反复质押,可能重复计算

最后一点,TVL 面临的的最微妙但最重要的挑战,是理解质押资产的构成。在评估协议的 TVL 时,人们可能会假设质押资产只能在该协议中使用。换句话说,质押资产是被“锁定”的。

然而,从 DeFi 市场的设计来看,这种假设是错误的。DeFi 能够创建资产衍生品来实现“再质押”。简单来说,在一个应用中的质押资产可以在另一个应用中使用,也可以在其他应用中使用,以此类推,反复质押。有一些 DeFi 应用专门为支持再抵押而设计,为用户提供杠杆。尽管这不是什么新鲜事,但它可能会影响人们对“锁仓”的理解。

简而言之,在 DeFi 应用中用作质押的一些资产是衍生品,它们代表了对其他抵押品的现有债权。这引发了乘数效应,可以大幅增加 TVL 的估值,因为“真实”质押的资产和再质押的资产都被计算在内,现有的 TVL 计算方法无法区分这两者。因此,根据协议,质押资产可能被重复计算。

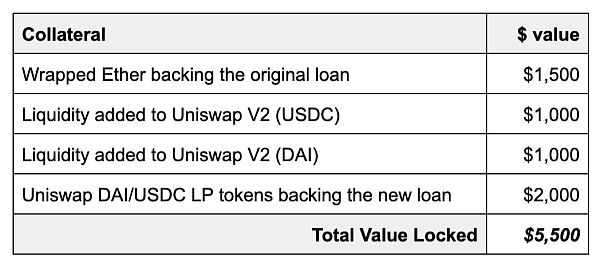

为了说明这一点,请看下面的例子:

用户将价值1500美元的WETH存入 Maker,获得价值1000美元的DAI(质押比率为150%)。

然后用户将新铸造的 DAI 以及价值1000美元的 USDC 存入 Uniswap V2的 USDC-DAI 池。作为回报,用户将获得 LP 代币,代表其在该池流动性的2000美元的股份。

最后,用户可以将这些 LP 代币再质押到 Maker,获得另一笔1960美元的 DAI (质押率为102%)。

简单来说,TVL 可以这样计算:

一个更复杂的方法是,只将1500美元的WETH和1000美元的 USDC 作为“真正的”质押,最终 TVL 的计算结果为2500美元。这一方法没有计算其他质押资产的债权,如 DAI (质押资产产生的贷款)和 Uniswap DAI/USDC LP 代币(代表 Uniswap V2 的 DAI/USDC 流动性的债权)。

这增加了额外的复杂性,因为反复的质押为 TVL 值增加了隐性杠杆。

为了更好地解释、恰当地衡量 DeFi 系统,我们可以将 DeFi 资产视为新资产支持证券(ABS)。ABS 是一种金融衍生品,代表了对质押资产池的债权。在 DeFi 领域,这些衍生品为加密资产的交易、借贷和管理提供了基础。相对于发行 ABS 的传统金融系统,DeFi 试图提高资产透明度,并实现自动化的风险管理。

在这种情况下,TVL 衡量的是杠杆市场的总规模。正如本文所述,TVL 有误导性,因为它被杠杆带来的乘数效应放大了,价格敏感度很高,并且缺乏整体性。

出于以上原因,在我们自行进行 TVL 估值之前,区分真实的质押资产和再抵押资产至关重要的。同样,在协议的本地单位(native units)中追踪 TVL 也很重要,因为它消除了价格敏感性,并更好地展示了应用的发展现状。除了更好地计算 TVL 外,还有另一个潜在的指标,它类似于 DeFi 的“未平仓合约”,但它更简单,这一指标计算的是支持应用的合约总数,而不是价值。

总之,TVL(Total Value Locked)看似简单,实则复杂。构成 TVL 的3个单词分别代表着它目前面临3个挑战:

“Total”意味着要追踪协议的所有版本,甚至在多个链(如以太坊)以及 Layer2(如Matic、Fantom)上的版本。

“Value”意味着要为数以千计的可作质押的资产找到稳健的价格。

“Locked”其实是一种用词不当的说法,因为在大多数协议中,流动速度非常快。这还意味着需要理清每项资产之间的联系,以避免重复计算。

DeFi 行业需要融合更好的方法来衡量其应用的发展,我们期待着有更好的指标出现。

作者:Lucas Nuzzi, Antoine Le Calvez, and Kyle Waters

头条 ▌美国参议员敦促国会阻止财政部挑选加密货币的赢家和输家8月7日消息,在白宫批准加密税修正案之后,人们担心美国政府正在挑选加密货币领域的赢家和输家.

1900/1/1 0:00:00用户在以太坊区块链中发现的主要用例是无需中介即可在加密资产之间进行交换的能力。去中心化交易所或DEX是用于此活动的平台。它们可以概括为一个应用程序,允许您使用其池中可用的流动性将ETH或任何代币交换为其他代币.

1900/1/1 0:00:00回头看2017年的ICO狂热,像素头Cryptopunks带着ERC721标准刚刚出道,Decentraland还有连倾的土地等待冒险家们拓荒,ENS刚上线首轮长域名拍卖……四年过去.

1900/1/1 0:00:00这篇文章由 3 部分组成,重点介绍互联网历史上的最新章程— Web 3 的原因、内容和方式。第 1 部分解释了当今网络的缺点以及 Web 3 如何改进;第 2 部分重点介绍 Web 3 的运作模式是什么;第 3 部分重点介绍开发人员如.

1900/1/1 0:00:00如今,独立的区块链层出不穷,每条区块链都有自己的优势和地域市场,这一趋势推动了多链生态愈发壮大。在这样的多链世界中,用户要能在一个应用中无缝使用各条区块链上独特的功能和资产,这将极大推动跨链智能合约的开发.

1900/1/1 0:00:00近日,腾讯发布国内首个 NFT 交易 APP 「幻核」,并推出NFT产品「限量版十三邀黑胶唱片NFT」,首期 NFT 产品定价 18 元,限量300个。出于好奇,小编参与了此次产品抢购,成功抢到一枚 NFT.

1900/1/1 0:00:00