在比特币ETF获准上市之前,灰度比特币信托是为数不多的为公司机构、个人投资者、家族理财基金等提供合法合规投资比特币途径的投资产品。但自从加拿大ETF加入市场竞争,GBTC的资本流入似乎开始受到阻碍。为何灰度不遗余力的将其信托结构转换为ETF?本文将从设计机制与市场运行情况(市值、份额及AUM、净值追踪表现、流动性与折溢价)两方面进行解析。

「摘要」

加拿大ETFs比GBTC管理费用更低、流动性更强、门槛低且赎回机制更灵活。

GBTC具有先发优势、行业地位强且体量大(市值、份额、AUM和流动性存在数量级优势),但在加拿大ETFs的竞争压力下,价格偏离严重、折溢价幅度大且长期处于折价状态,不再是投资者的唯一最优选。

3iQ Coinshares比特币和以太坊ETFs的市值、份额和AUM都最大,反超具有先发优势的Purpose。

比特币ETF的净值与BTC币价总体波动基本一致,净值追踪表现:Purpose>CI Galaxy>Evolve>3iQ Coinshares。

比特币ETF间流动性分化较严重,Purpose远大于其他三家。

面对币价动荡压力,加拿大ETF在不出现巨额溢价或折价的情况下保持了良好的交易能力,对标的资产价值的映射也更为直观。

「灰度比特币信托」?

GBTC是首支比特币私募信托基金,2013年进行首次私募。此后不定期地向合格投资者开放后续认购,最低认购额为5万美金,可用比特币或美元现金方式认购,但是均不能赎回。此外灰度还推出了ETH(ETHE)等加密货币信托基金。

GBTC作为比特币信托基金先行者暴露了不少问题:

Paxos将于下个月退出加拿大市场:金色财经报道,加密金融服务提供商Paxos将退出加拿大市场。该公司今天在一封电子邮件中告知加拿大客户,“Paxos已经决定不再支持加拿大的客户,鉴于您的Paxos帐户余额为零,您的帐户将于2023年5月9日被禁用”。知情人士透露,Paxos做出此举是出于监管原因。Paxos的一位发言人表示,“Paxos专注于为企业客户服务,虽然短期内将不再支持加拿大客户,但将根据客户需求变化,重新评估我们在该地区的业务”。

上周,去中心化加密衍生品交易平台dYdX表示,它已停止加拿大新用户的注册。今年2月,加拿大证券管理局发布了新规定,警告加密交易所和交易平台遵守“加强的投资者保护承诺”。[2023/4/13 14:00:23]

由于无法赎回,价格偏离严重。

管理费用较高 ,GBTC收取2%的管理费用,在美国比特币信托中处于较高水平。

仅合格投资者可申购 GBTC 的私募份额。

图1.灰度信托发展计划 ?来源:灰度官网

灰度为解决上述问题,制定了四步走的发展计划(见图1),四步分别为:私募发行、场外二级市场、SEC报告公司和最终成为ETF。

目前已经进行到第三步了。GBTC于2019年11月提交了表10(Form 10),在2020年1月21日生效成为首支在SEC注册为报告公司的比特币私募信托。

之前灰度在2016年提交过比特币 ETF的申请,但最终撤回。现在,灰度认为不管从经营情况和合规角度,它在申请ETF的路上处于领先地位。

黑客组织REvil攻击美国和加拿大三家公司:黑客组织REvil针对美国和加拿大的三家公司发起另一系列攻击。截至发稿时,他们已经泄露两家公司的数据,并威胁要泄露第三家公司的敏感数据。

这些公司分别是加拿大知名会计师事务所Goodman Mintz LLP、免税店ZEGG Hotels & Store以及特许房地产经纪人Strategic Sites LLC,REvil已泄露前两家公司的数据。(Cointelegraph)[2020/6/18]

「加拿大加密货币ETF设计机制」?

今年2月份开始加拿大迎来了ETF落地的春天。Purpose、CI Galaxy、3iQ Coinshares和Evolve等多支加密货币ETF陆续获准上市多伦多证券交易所(TSX)。

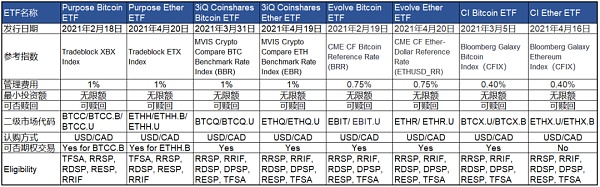

图2.加拿大上市加密货币ETF机制 ?数据来源:各官网及招股说明书 ?IDEG整理

设计机制方面,如图2所示,这几只ETF有以下特点:

发行时间集中:在2至4月;

参考指标各异:虽然四家公司采用的参考指数各不相同,但都是基于抗操纵性、实时性和公认市场标准选取的。

管理费用更低:都低于GBTC(2%)和ETHE(2.5%),CI Galaxy最低仅为0.4%;

门槛低且赎回机制更灵活:全部无最小投资限额且每个交易日都可赎回,而GBTC需要合格投资者$50,000起购,且不可赎回,这意味加拿大的ETF在套利机制方面更加完善,能更好的跟踪比特币的价格走势;

流动性更强:不同于GBTC只能在场外交易(OTCQX),这几只ETF全部在主流交易所多伦多证券交易所(TSX)挂牌交易,部分开放在蒙特利尔交易所(Montréal Exchange)进行期权交易。

动态 | 加拿大央行发布零售数字货币应急计划:加拿大央行(Bank of Canada)已经发布了一项应急计划,以应对可能需要推出自己的数字货币的情况。尽管加拿大央行目前没有“令人信服”的理由发行加拿大数字货币,但它希望在必要时发行一种零售的、类似于现金的数字货币。加拿大央行副行长Timothy Lane表示,我们需要进一步研究,如果决定发行CBDC(央行数字货币),那么CBDC可能是什么样子,以及如何管理。Lane说,目前,加拿大银行将与“加拿大各省和地区的政府和主要利益相关者”协商,以了解他们是否想要一种数字货币,以及他们希望如何使用。央行表示提前做好准备是关键的,尽管构建一个真正的数字货币原型需要“几年时间”。(TheBlock)[2020/2/26]

「加拿大加密货币ETF VS GBTC 市场运行表现」

市场运行表现方面,将从市值、份额、AUM、净值追踪表现、流动性与折溢价情况几个指标来分析绩效水平,并与GBTC比较。

「市值、份额和AUM」

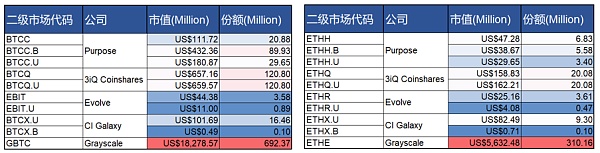

从七月总的市场表现情况来看,灰度推出的GBTC和ETHE由于推出时间远早于加拿大的ETF,具有先发优势,一定程度上缓解了市场对数字货币ETF等合规投资工具的需求。如图3、4,GBTC在市值(Market Cap)、份额(Listed Shares Outstanding)和资产管理规模(AUM)方面都体现出了数量级的差距。

这也体现了灰度最大的优势:行业地位强。当然,灰度GBTC的AUM表现强势也需要考虑他机制上的原因,一方面因为一级市场不能赎回,另一方面二级市场存在六个月锁定期。

然而,据CryptoCompare的报告,五月下旬到六月下旬的熊市中,比特币下跌了15.1%,数字资产管理规模减少了9.5%,投资产品日均销量较最高时(2020年12月)下降了63.1%,加剧了净流出局势。

分析 | 加拿大央行研报:在区块链进行双花欺诈是不现实的:加拿大央行日前公布对区块链技术的激励相容研究结果,着重于通过区块链技术的工作量证明(PoW)共识机制建模,模拟诚实和不诚实矿工的行为,发现利用区块确认时间差进行双重支付的欺诈是“不现实的”。上述研究报告查看区块链这样的数字账本是否免于对双重支付——所谓双花这类欺诈,发现如果一个矿工掌握50%以上算力,具备了51%攻击的能力,理论上说,不诚实的矿工可以进行双花欺诈,但从经济角度看,为了实现这种欺诈,不诚实的矿工必须有很雄厚的财力,而且是“风险中性”,因此报告认为:“这种假设情况通常是不现实的,现实情况下,用户几乎没有经济方面的动机发起这种攻击,特别是在其他矿工的计算投资庞大时。”[2018/7/23]

在此期间,加拿大3iQ为代表的ETFs是唯一AUM增长的产品结构,增幅8.5%,达18亿美元。而灰度为主的信托产品AUM则下降了9.3%。可以看出,灰度信托产品虽然体量庞大,但在加拿大ETFs的竞争压力下,不再是投资者的唯一最优选。

图3. Market Cap & Listed Shares Outstanding ?数据来源:TSX ?IDEG整理

加拿大比特币ETF中,Purpose Bitcoin ETF(二级市场代码BTCC)作为北美首个比特币ETF,发行仅两天市值就达到了3.33亿美元,吸引了大量流动性。但3iQ Coinshares随后推出的BTCQ和BTCQ.U目前在市值、份额和AUM方面都反超了Purpose。

3iQ Coinshares的BTCQ是AUM最快到达10亿美元的,仅在发行后三周内迅速达到顶峰(见图4浅绿色线)。可能是由于其是第一家提供公共比特币投资基金 The Bitcoin Fund (TSX: QBTC)和公共以太投资基金 The Ether Fund (TSX: QETH.UN)的数字资产投资基金管理公司。一方面拥有一定的客户基础和行业认可度,另一方面它还允许客户将QBTC转换成3iQ CoinShares比特币ETF。相较于封闭式基金更为灵活也从灰度GBTC那赢得了部分风险敞口。

动态 | 加拿大政府向丝绸之路大麻供应商索要140万美元比特币:据btcmanager援引温哥华星报的报道,加拿大不列颠哥伦比亚省政府向丝绸之路网站上的一名大麻供应商索要价值140万美元的比特币。该大麻经销商在暗网和丝绸之路上非常受欢迎,他的身份可以通过他的网名MarijuanaIsMyMuse轻松找到。根据法院提交的文件,该男子否认在丝绸之路上贩卖,并否认使用比特币等加密货币进行任何犯罪或做出非法活动。随着罪犯们纷纷使用加密货币,对加密货币的没收和索赔将变得更加普遍。尽管许多国家的政府难以对加密货币进行分类,但在许多国家的刑事诉讼中,加密资产被视为可没收的资产。[2018/7/7]

图4. AUM: BTC ETFs VS GBTC ?来源:Ychart

以太坊ETF市场体量表现(图3)与比特币ETF类似,3iQ Coinshares的市值和份额都最大。值得注意的是,CI Galaxy推出的ETHX.U市值和份额都超过了Purpose。优势在于推出时间上是“世界首创以太坊ETF”且拥有最低的管理费。而六月熊市中,Purpose的以太坊ETF(ETHH)表现则不及预期,AUM下降了8.6%

「净值追踪表现」

2021年初至四月中旬,比特币价格一路攀升,涨幅一度达到92.6%。这是在全球新冠疫情导致经济受挫、传统投资标的表现不佳以及各国货币政策大放水等一系列影响下,比特币作为新兴另类资产投资标的认可度大大提升的契机。

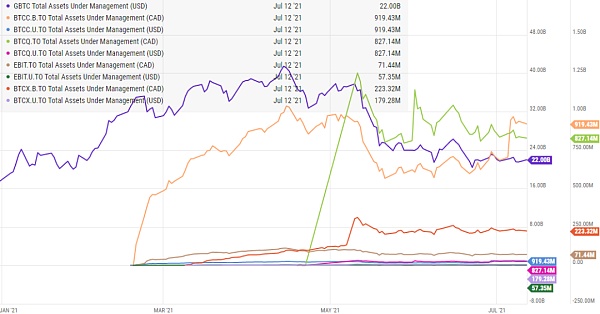

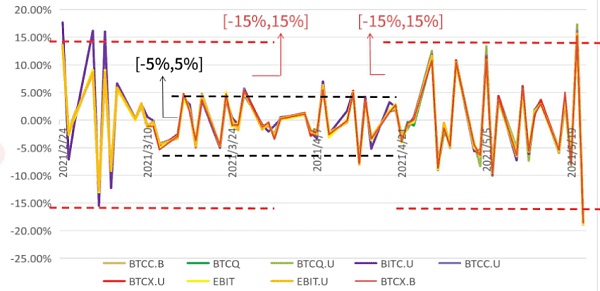

图5. 与BTC净值追踪表现:BTC ETFs VS GBTC ? 来源:Ychart

从加拿大ETF在这波牛市中的净值表现(图5)来看,各个ETF的净值(NAV)与BTC币价走势基本贴合,总体波动表现一致。

图6. 净值增长率:BTC ETFs VS GBTC ?来源: Ychart

类比传统金融对ETF的评价标准(跟踪偏离度),可以通过各大ETF推出以来的净值增长率与BTC价格变化率的差异(图6)来判断ETF的绩效表现。

总体上,各大ETF的净值增长率在BTC价格变化幅度区间内波动,GBTC的波动大于ETF。

在ETF刚推出时,除了3iQ Coinshares的波动贴合BTC的价格波动率,其他三家的增长率都大于BTC,随着比特币价格攀升至顶峰跟踪趋势逐渐贴合BTC价格变化率。

四月中旬比特币价格开始波动回调,CI Galaxy、3iQ Coinshares和Evolve的波动承受性较差,净值增长率多数时间大于BTC价格变化率。

在币价震荡下行期间,各ETF包括GBTC的跟踪趋势逐渐贴合BTC价格变化率,只有Evolve对每次较大的币价下行波动反应都很强烈。

图7. BTC ETF跟踪偏离度 ?来源:Gate.io研究院

结合跟踪偏离度(图7)来看,更容易看出ETF具有在刚上线和标的资产行情较大变动初期偏离度较高的现象。前者的原因可能与产品上线受资本和舆论影响带来的市场波动有关。而后者则体现出BTC价格稳定时追踪效果较好的特点。

总的来说,Purpose和CI Galaxy偏离误差较小,但CI Galaxy的波动承受性较Purpose更差。Evolve则是波动承受性最差的。3iQ Coinshares虽然市值和份额领先但跟踪稳定度最差。

「流动性」

流动性是衡量ETF质量的最直观的方式。

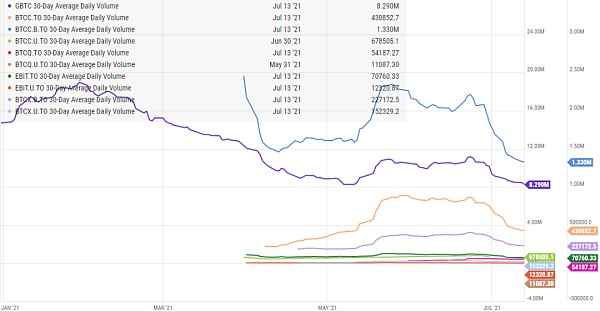

图8. 30天平均日交易量:BTC ETFs VS GBTC ?来源: Ychart

从30天平均日交易量(图8)来看,Purpose(1.33M)遥遥领先于其他三家,但仍然比GBTC(8.29M)小很多。其中,BTCC.B和BTCC的流动性波动最大但流动性始终大于其他三家。整体来看,流动性分化较严重。

「折溢价」

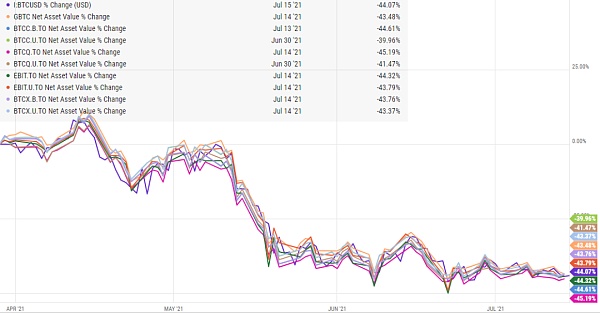

今年五月份比特币价格暴跌带动加拿大比特币ETF同步下跌虽然乍听起来是坏消息,但实则为ETF未来的发展提供了一个很好的思路:即比特币ETF的价格相对其标的资产的价值保持稳定。

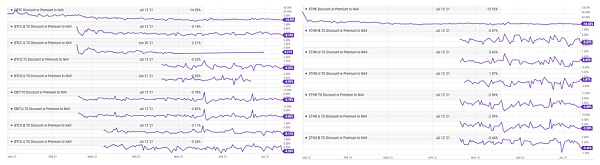

图9. 折溢价率:BTC ETFs VS GBTC(左)ETH ETFs VS ETHE(右)来源: Ychart

从图9可以看出,灰度的GBTC和ETHE的折溢价表现都为先大幅溢价再大幅折价,折溢价范围都大于加拿大的ETF。前期GBTC大幅溢价反应了投资者资金流入规模较大,且持仓量集中在机构投资者(约93%,数据源自灰度2020年Q4季报)表示机构对加密行业兴趣不断增强或有套利空间。

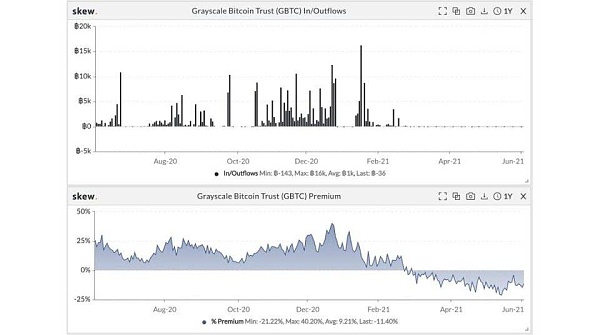

图10. 随着灰度比特币信托的溢价翻转为负值,资金停止流入 来源:Skew

而Skew的报告显示(图10),在今年2月底,GBTC进入折价状态,资金流入也停止了。以往资金流入减少是由于机构兴起减弱撤资或解锁后获利回吐。今年本质原因一定程度上是,面临加拿大ETF的市场竞争挤压和币价动荡恐慌,GBTC长期处于折价状态,进一步减少新投资者进入市场,二级市场流动率随之下降,从而导致一级市场价格持续走弱,形成螺旋死亡。

GBTC也在三月宣告出于行政目的暂停GBTC。确实,链上分析提供商 Glassnode 的首席技术官 Rafael Schultze-Kraft也认为只要现有份额折价交易,认购新的GBTC份额就没有什么意义。而加拿大比特币ETF的推出时间也与GBTC溢价由正转负相契合,这也说明资金可能流向了新的合规产品,并不代表机构兴趣减弱。

换句话说,在币价动荡时期,相较于GBTC交易价格一度低于其资产净值约21%,加拿大ETF则在不出现巨额溢价或折价的情况下保持了良好的交易能力,对标的资产价值的映射也更为直观。这侧面反应了ETF能够应对币价波动的压力,为其通过SEC审核带来信心。

目前,GBTC和ETHE的折价幅度都超过了10%。比特币ETF中,除了BTCC.U目前为溢价状态(0.21%),其余几只都折价1%以内,相差不大。Purpose的ETF折溢价波动较其他几只明显较小。图9可以看出以太坊ETF的折溢价波动范围较比特币ETF更大,总体在±2%区间内波动。相较之下,BTC较ETH在加密市场中共识更高,ETF产品推出时间更早,也更成熟。

相较加拿大,美国在数字货币ETF创新方面的努力也从未停止,但由于监管政策受限,目前还没有通过SEC审核放行的ETF。但是作为最大的ETF市场,正在排队向SEC申请的ETF数量也达到了十几只。未来美国比特币ETF将如何发展?请关注比特币ETF科普系列文章第三篇。

上图为今年 6 月与会者参加在迈阿密举办的“2021年比特币大会”,该会议吸引了大约 50,000 人参加。随着美国基础设施法案的推进,美国立法者和监管机构寻求控制加密货币行业,而加密货币公司正不断增加他们在国会的影响力.

1900/1/1 0:00:00Twitter创始人Jack Dorsey领导的数字支付平台Square Inc.同意以290亿美元收购澳大利亚公司Afterpay Ltd.,这是该公司有史以来最大的一笔收购.

1900/1/1 0:00:00你以为新的一天会有一个新的 NFT 项目。不,不对,实际上更像是每天会有十到二十个新 NFT 项目冒出! 是吧,登录一下 Twitter ,你就会看到推特上的 NFT 大 V 们正在便宜兜售一些新的表情包.

1900/1/1 0:00:002021年7月28日以太坊二层扩容方案StarkEx宣布3.0主网正式上线,StarkEx 3.0主网两大主要特性包括L1 Vaults和SHARP (SHARed Prover).

1900/1/1 0:00:00比特币远期期权和多头仍然以其极度看涨的押注掀起波澜,但他们也必须承认,比特币在未来几个月内超过60000美元的可能性很渺茫。许多交易者通过期货合约增加了杠杆多头头寸,以追逐难以捉摸的历史高点,但这似乎是一个不切实际的结果.

1900/1/1 0:00:00关于美国万亿基建计划资金来源的分歧,是影响美国国会达成一致协议的重要阻碍。而关于加大加密货币交易征税用于筹集部分万亿基建计划却迅速在两党达成一致意见.

1900/1/1 0:00:00