本轮牛市中加密货币的狂欢在5月份达到了巅峰,当时最引人关注的无疑是各种Meme代币,无数新用户涌入造成各种山寨币狂涨。除了吸引人的图标及各种表情包之外,以“动物园”为代表的Meme代币成功的关键因素是因为看起来低廉的价格。SHIB社区创造了一句简单但有效的口号“Eat zero”,即去零运动。每去掉一个零都代表十倍的涨幅,连央视都曾报道SHIB在半年内上涨了28万倍。

加密货币市场继续保持低迷,DeFi中的各项指标也受到影响。虽然BTC在6月份的下跌幅度较小,但DeFi代币普遍大幅下跌。而在此情况下稳定币市场的整体表现却超出投资者的预期。

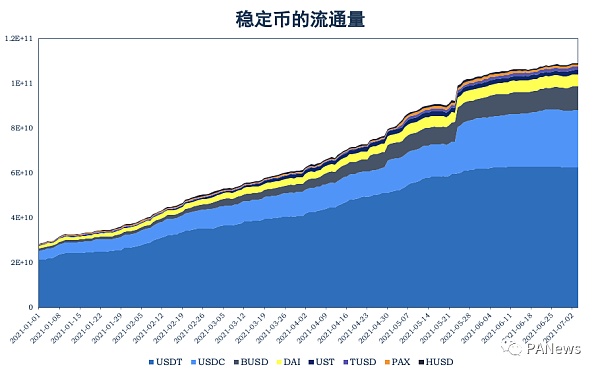

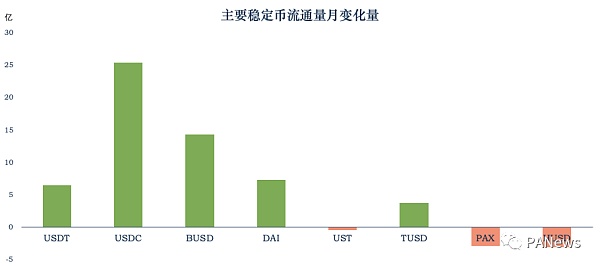

稳定币数据:USDC、BUSD、DAI增长较多,USDT增速减慢

根据CoinMarketCap的数据,截至6月30日,流通量最高的八种稳定币及其数量分别为USDT 625亿、USDC 252亿、BUSD 101亿、DAI 54亿、UST 19.1亿、TUSD 15亿、PAX 8.4亿、HUSD 5.7亿。

与一个月前相比,USDT、USDC、BUSD、DAI、TUSD的流通量分别增加6.5亿、25.3亿、14.3亿、7.3亿、3.8亿,UST、PAX、HUSD的流通量分别减少0.43亿、2.9亿、3亿。其中,USDC、BUSD、DAI的流通量增加较多;而流通量最大的USDT却只增加了6.5亿流通量,与5月份108亿的流通量增量相比,增速大大减慢,这或因USDT在6月份并未新增“印钞”,增加的流通量源于USDT 国库中USDT的发行。

波卡回顾上个月客户端事故 系内存不足导致:6月7日消息,Polkadot官方发文回顾,5月24日要求波卡验证节点将客户端降级至0.8.30版本事故,系内存不足导致。Polkadot表示,在试图构建区块5202216时因内存不足(OOM)错误而失败。该区块包含验证人选举的链上解决方案,该解决方案通常是在链下计算的,只有在没有提交链下解决方案的情况下才会在链上进行。由于提名者的数量众多,选举溢出了Wasm环境中分配的内存。为解决这个问题,当时验证者被要求暂时将他们的节点软件降级到至0.8.30版本并且使用「--execution=native」命令。该本地版本不受Wasm内存分配器的限制,网络在70分钟停机后恢复。之后在5203204区块,几个节点因「存储根不匹配」错误而失败,这是由于构建本地运行时和链上Wasm运行时的编译器版本不同造成的。解决方案是用一个具有正确编译器版本的Wasm运行时来覆盖链上Wasm运行时。Polkadotv0.9.3版本上线后修复了该类问题,Polkadot表示未来可能会支持4GB的Wasm分配内存。现在选举必须在链下进行,并且禁用链上选举。在分配器被改进之前,链下工作者将使用比链上Wasm运行时更高的内存限制确保链下选举不会耗尽内存并能成功提交。另外,Polkadot将确保本地和Wasm构建中使用相同的编译器版本。[2021/6/7 23:18:48]

动态 | EOS Nation发文回顾EOS主网更新进展:EOS Nation今日发文回顾过去几周EOSIO 2.0升级过程及在此期间Block.one和EOS主网的出块节点之间的协作。

1.Block.one发布EOSIO 1.8.11和2.0.2版本更新,解决微分叉和丢块问题;

2.BP 基础架构:在过去的两周中,许多节点设置发生很大改变,包括:CPU或其他内存升级,改善网络拓扑结构,升级EOSIO软件版本,配置调整;

3.EOSIO 2.0升级。[2020/2/9]

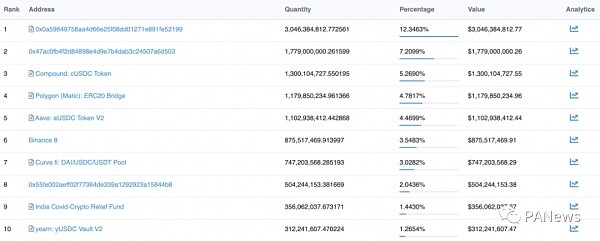

MakerDAO PSM占据USDC发行量的12.35%

USDC因为相对比较合规,已成为DeFi平台中最主要的稳定币。根据区块链浏览器中的数据显示,质押在MakerDAO PSM(锚定稳定币模块)中的USDC最多,有30.5亿个。Compound、Aave、3Crv Pool中分别质押有17.8亿、11亿、7.5亿USDC。对于新的区块链平台,USDC也能给予较快的支持,如Solana上已开始发行原生USDC,质押在Polygon与以太坊跨链桥中的USDC也达到了11.9亿。

BUSD因为有币安的支持,如BSC上的流动性挖矿、币安交易所中交易手续费的减免,流通量也有较大的增长,市值已经上升来到所有加密货币中的第十一位。

动态 | CoinMarketCap 发布 2019 年度回顾:平台币涨幅跑赢 BTC:加密货币行情网站 CoinMarketCap 发布 2019 年度回顾,在 BTC 对比其他加密资产的价格表现环节,市值前五的平台币( BNB、HT、LEO、FTT、ZB )全年平均涨幅(+98%)超过 BTC(+87%),智能合约平台代币(ETH、EOS、XTZ、TRX、ADA)全年平均涨幅为 34%,隐私代币(XMR、ZEC、KMD、XVG、ZEN)全年平均涨幅为 -15%。从时间线来看,2019 年一二季度,平台币和智能合约代币的表现都要优于 BTC,当市场转为看跌向下时,智能合约代币回撤的幅度让全年表现大打折扣。[2020/1/11]

DAI作为MakerDAO中超额抵押生成的稳定币,在熊市中依然保持了良好的增长,说明市场对DAI仍然有较大的需求。Dai Stats数据显示,USDC在DAI的抵押品中的占比已经超过一半,达到55.8%,这源自于MakerDAO的可组合性。

Curve

Curve作为最大的稳定币兑换协议,也是当前锁仓量最多的DeFi协议。截至7月5日,Curve包括Factory Pools(帮助其它资产与3Crv等池集成)在内一共锁定有98亿美元的资产,其中大多数都为稳定币,只有少量的BTC和ETH衍生品。

现场 | 金色财经 VP佟扬回顾2019区块链行业关键词:2019年12月27日,由金色财经主办的“与时共创”颁奖盛典在京举行。在活动现场, HIMALAYA COO、金色财经 VP、CoinTime COO佟扬 发表“2019区块链行业关键词”的主题演讲时指出:2019区块链行业关键词分别为:Libra、Bakkt、DCEP、DeFi、减半、1024讲话、上市、产业区块链、海南、粤港澳大湾区。[2019/12/27]

很多用户都在牛市中或多或少的卖出了部分所持有的加密货币,转而持有大量的稳定币资产。Curve作为底层的DeFi协议,可以通过交易获得收入,存入其它DeFi协议中的稳定币最终可能都流向了Curve,其中最典型的例子就是Yearn和Convex,质押CRV可以提升挖矿倍数并决定CRV代币的分配,Convex与Yearn争相质押CRV也让Curve坐收渔利。

根据DeBank统计的数据,6月份Curve中的交易量并没有增加,这说明Curve中质押量的增加并没有使Curve的盈利能力上升。

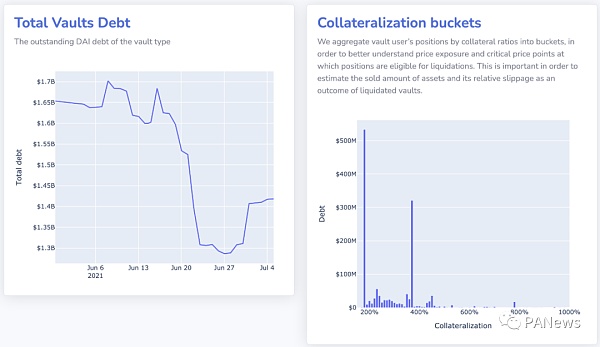

MakerDAO

如前所述,MakerDAO中的稳定币继续创下新高,当前已经达到54亿美元。但是MakerDAO的盈利并没有因此而增长,反而近期有较大幅度的下降。

金色财经历史回顾 2011年4月12日 首份比特币看跌期权合同卖出:在历史上的2011年4月12日,首份比特币看跌期权合同,在bitcoin-otc(场外交易)上卖出。在当时比特币的价格为0.819美元一枚,2011年4月12日对于比特币而言,是疯狂币价上涨的开端,比特币价格在经过不到两个月的暴涨,直到在2011年6月9日从0.8美元作用达到29.415美元的最顶峰,随后在2011年6月12日出现腰斩,跌至16美元左右。[2018/4/12]

首先,当前大多数稳定币都是通过锚定稳定币模块中的USDC发行的,而这一部分的稳定费率只有0.1%。

另外,作为MakerDAO中重要收入来源的ETH-A,稳定费率也从5.5%降低至3.5%。其它多种抵押品的稳定费率也在6月份下调,如WBTC-A从4.5%降至3.5%,ETH-B从10%降至9%,LINK-A从5%降至4%,YFI-A从5.5%降至4%。

根据Block Analitica的数据,以ETH-A为抵押品生成的DAI,也从6月初的16.5亿降至现在的14.2亿。

据官方披露,虽然MakerDAO的流动性储备创下历史新高,但6月份MakerDAO的净收入为937万美元,相比5月份的2329万美元环比下降60%,清算费用较5月份减少88%。

在DAI发行量创新高的情况下,MakerDAO收入的降低说明整体稳定费率更低了。熊市中获得收益的机会整体减少,降低稳定费率有利于刺激用户继续使用DAI。

Convex

Convex Finance是一个典型的依托大型DeFi协议而存在的项目,它解决了Curve中veCRV的流动性问题,当前锁定的资产达到43.3亿美元。在Curve中挖矿,可通过质押CRV获得最高锁仓四年的veCRV,要想达到最高2.5倍的挖矿速度,所需的veCRV也会随着整体质押量而变化。若质押的CRV过多,可能会在闲置时被浪费,质押量过少又不能达到高的倍数。

通过Convex,可将CRV单向转换为crvCRV,质押crvCRV并通过Convex在Curve中质押,即可获得收益的加速。与直接在Curve中质押相比,Convex中的CVXCRV具有流动性,不需要时可以在二级市场上卖出,同时可以获得Convex的平台币CVX奖励。

相比之下,算法稳定币项目仍然风险较高,AMPL经常维持在低于1美元的价格附近通缩,Fei Protocol陆续与其它项目集成,已投票换取10000 stETH以获得Eth2的质押收益。Polygon上的Iron Finance最高发展到锁仓量20多亿美元,但因为遭遇挤兑,治理代币TITAN直接归零。

下面看一下DeFi中的各项数据。

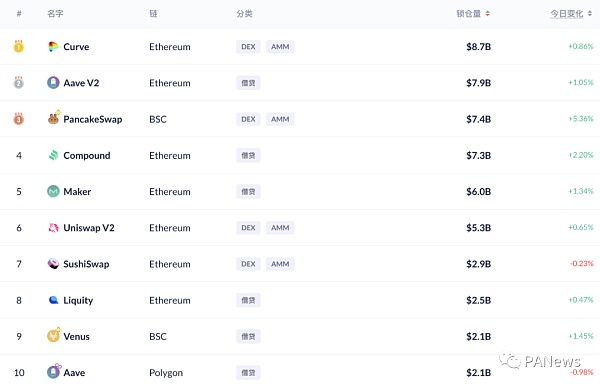

DeFi净锁仓量跌破600亿美元

因为加密货币整体的下跌,在此情况下,大多数DeFi中的各项数据都会随之被动下降。根据DeBank的数据,Ethereum、BSC、xDai、Polygon、Fantom、Heco中的净锁仓量之和由608亿美元降至569亿美元,减少6.4%。

其中,Curve的锁仓量由53.7亿美元升至84.3亿美元,位居第一。而Aave V2的锁仓量由85.6亿美元降至78.9亿美元,Polygon上的Aave的锁仓量同样有明显的下降,由35.7亿美元降至21亿美元。熊市中,稳定币理财的需求增加,而其它币理财的收益可能不足以覆盖代币价格下跌的风险。

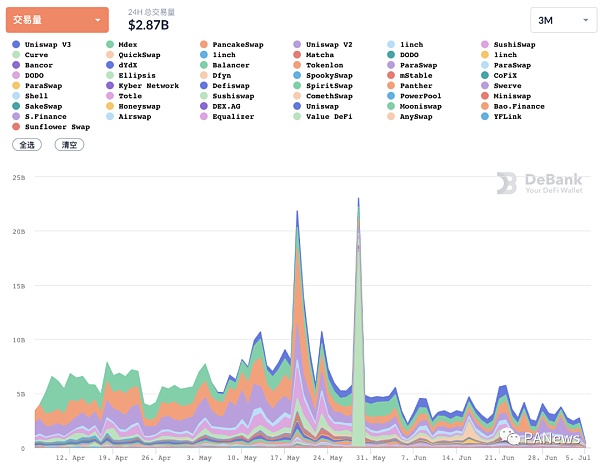

去中心化交易所交易量明显下滑

去中心化交易所(DEX)的交易量也有明显下滑。6月份交易量为1095亿美元,5月份交易量为2532亿美元,较上月下降56.4%。DEX每天的成交量波动较大,除了Uniswap与Pancakeswap之外,六月前期,Mdex的成交量也经常位居榜首。

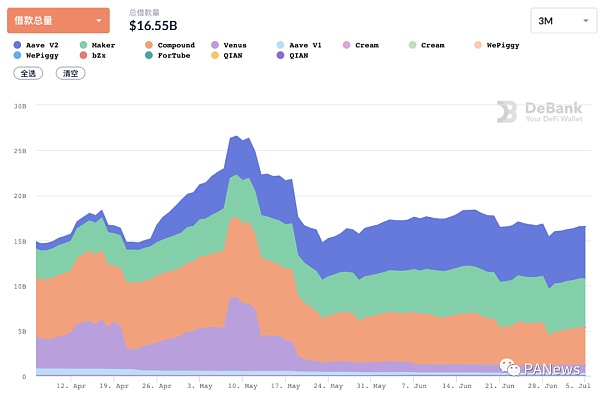

抵押借贷量稳中有降

去中心化借贷平台的总借款量从165亿美元降至160亿美元,下降3%。但是总借款量最高的Aave V2与Maker均有所上升,两者的占比之和约从60%上升至70%。Compound的总借款由51.1亿美元降至37.2亿美元,减少27.2%。

稳定币增长稳定

如前所述,到6月底为止,流通量最大的八种美元稳定币USDT、USDC、BUSD、DAI、UST、TUSD、PAX、HUSD,共发行了1079亿美元的稳定币,相比一个月前增长5%。USDC、BUSD、DAI的发行量增长较多,但流通量最大的USDT增发速度却明显下降。

部分数据的增加来源于DeFi的可组合性,如USDC大量质押到MakerDAO中生成DAI;Convex TVL上升,但最终还是存入了Curve,Curve、MakerDAO的盈利能力并没有因此而上升。

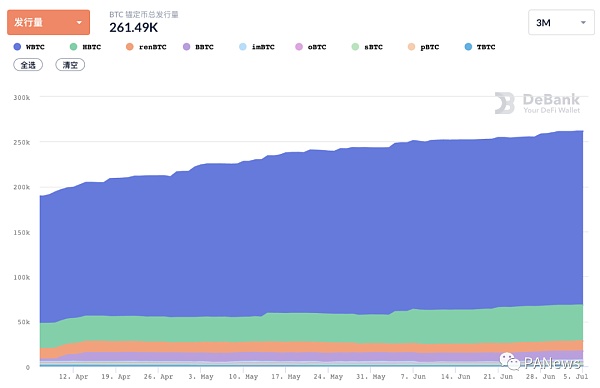

BTC锚定币持续增长

BTC锚定币也是DeFi中少数持续增长的方向之一,发行量从185711枚增长到259747枚,增加39.9%。因为统计的是BTC的数量,与价格无关,统计结果不受价格的影响。而当前并未统计除以太坊以外的其它区块链平台,实际其它平台也发行了较多的锚定币,如BSC上的BTCB。

在行情低迷的情况下,锁仓量、DEX交易量、去中心化平台的借款量均随着资产价格的下跌而有所下降,但稳定币与BTC锚定币仍在增长,与其它类别不同,这两者的统计结果并不受价格影响。

主要的稳定币USDT、USDC、BUSD、DAI的发行量均在增长,但USDT的增长速度减慢。稳定币类DeFi协议的数据非常亮眼,Curve锁仓量接近百亿美元,MakerDAO中DAI的发行量创下新高达到54亿,但因为Curve中交易量的低迷,MakerDAO稳定费率的下调且主要抵押品为锚定稳定币模块中的USDC,它们的盈利能力并没有因为这些数据而增加。

(图片来源于网络) 最近DeFi和NFT板块忽然热了起来,颇有点先声夺人的意味。遥想当年,2020年三季度,亦是DeFi领衔,热了一波之后,至10月BTC开启牛市征程。历史从来不会简单重复,但它有可能押韵.

1900/1/1 0:00:006 月 28 日,收益聚合器 Merlin Lab 遭到黑客攻击。PeckShield「派盾」安全人员定位发现,收益聚合器 Merlin Lab 遭到黑客攻击源于 MerlinStrategyAlpacaBNB 中存在的逻辑漏洞,合约.

1900/1/1 0:00:00用 NFT 价值链来理顺该领域投资逻辑。撰文 : Jasmine Zhang 与 Fiona He,分别为 A&T Capital 合伙人与投资经理.

1900/1/1 0:00:006月的第四周本是平常的一周,但对于生活在萨尔瓦多的比特币爱好者来说,却是不同寻常的。据Documenting Bitcoin的推文显示:萨尔瓦多总统Nayib Bukele表示,萨尔瓦多政府将向每位注册了比特币钱包Chivo的公民提供.

1900/1/1 0:00:00近期,随着加密市场行情的走低,以及Matic、BSC等侧链的发展,以太坊链上交易的Gas费用大幅度降低,已经连续多日维持在10Gwei左右,在不活跃的时段,甚至低至5Gwei.

1900/1/1 0:00:00今年3月,纽约佳士得网络拍卖艺术家Beeple的一幅NFT数字艺术品《每一天:前5000天》以约4.5亿元人民币高价成交,刷新了数码艺术拍品的最高成交价,由此在国内外艺术及泛金融领域引起热议.

1900/1/1 0:00:00