DeFi 不是连续时间金融,而是离散时间金融,DeFi 的频率由公链的内在节奏——出块时间决定。尽管出块时间从事前看是一个随机变量,但以出块时间为时间单位,可以把主流金融领域的利息理论引入 DeFi。因为链上交易性能的限制,DeFi 需要适当拉长付息周期,更有必要引入精确的利息计算方法。本文以 PoS 矿池如何既提供 Staking 收益也提供流动性(特别是以太坊 2.0 矿池)为例说明了在 DeFi 的利息理论的实用价值。

与其他所有金融活动一样,DeFi 的基础也是投资和融资。因此,对不同的投融资方式所带来的收益的定量刻画就构成了对 DeFi 进行定量分析的主要内容,而刻画和衡量投资收益的最直观、最基本的概念是利息。利息可以从不同的角度理解。从债权债务关系的角度,利息是借贷关系中债务人为取得资金使用权而支付给债权人的报酬。从简单的借贷关系的角度,利息是一种补偿,由债务人支付给债权人,因为前者在一定时间内占有和使用了后者的部分资金。从投资的角度看,利息是一定量的资本经过一段时间的投资后产生的价值增值。

万向区块链邹传伟:区块链兼有信息互联网和价值互联网的功能:万向区块链首席经济学家邹传伟表示,很多研究者把区块链称为价值互联网。这个说法不全对。区块链实际上兼有信息互联网和价值互联网的功能。区块链应用于供应链管理、防伪溯源、精准扶贫、医疗健康、食品安全、公益和社会救助等场景,主要体现区块链作为信息互联网的功能,是用公共账本来记录区块链外商品、药品、食品和资金等的流向,让上下游、不同环节相互校验,穿透信息“孤岛”,让全流程可管理。这类应用在很多场合也被称为“无币区块链”,它们共同的关键特征是:区块链本身不涉及价值流转(指资产产权或风险转移),而是记录区块链外的价值流转。(新浪财经)[2020/7/1]

DeFi 中的利息有多种成因。一类最特殊的利息是当 DeFi 针对的加密货币属于 PoS 型公链或自带 Staking 属性时。此时,Staking 构成风险最低的加密货币投资渠道,Staking 平均收益率将成为围绕该种加密货币的投资和融资活动的利率基准。在一定程度上,可以把 Staking 平均收益率视为国债或央行票据利率,DeFi 中的其他利率等于基准利率加上风险溢价。当然,这并不意味着 Staking 平均收益率是所在公链生态的无风险利率。比如,对于通过 PoS 矿池参与 Staking 的加密货币投资者,他们要承担 PoS 矿池的操作风险(比如因没有及时出块而被 Slashing),不同 PoS 矿池在同一时间段上可以产生不同的 Staking 收益率。

万向区块链邹传伟:央行数字货币会是人民币国家化的新工具:美东时间6月24日,在哈佛大学肯尼迪政府学院的贝尔弗中心智库展开了一场由中心主任Aditi Kumar主持的关于数字货币的研讨会。万向区块链首席经济师学家邹传伟表示,因为数字货币技术存在变革当前的跨国支付系统,而且中国政府大力推动人民币国际化,央行数字货币会是人民币国家化的新工具。但这之中并没有地缘目标,从技术讲,当前的账户范式的SWIFT和通证范式的DCEP系统并不相同。天秤币并不是美国政府的海外先锋,且会对货币替代和货币主权有深远影响。(巴比特)[2020/6/26]

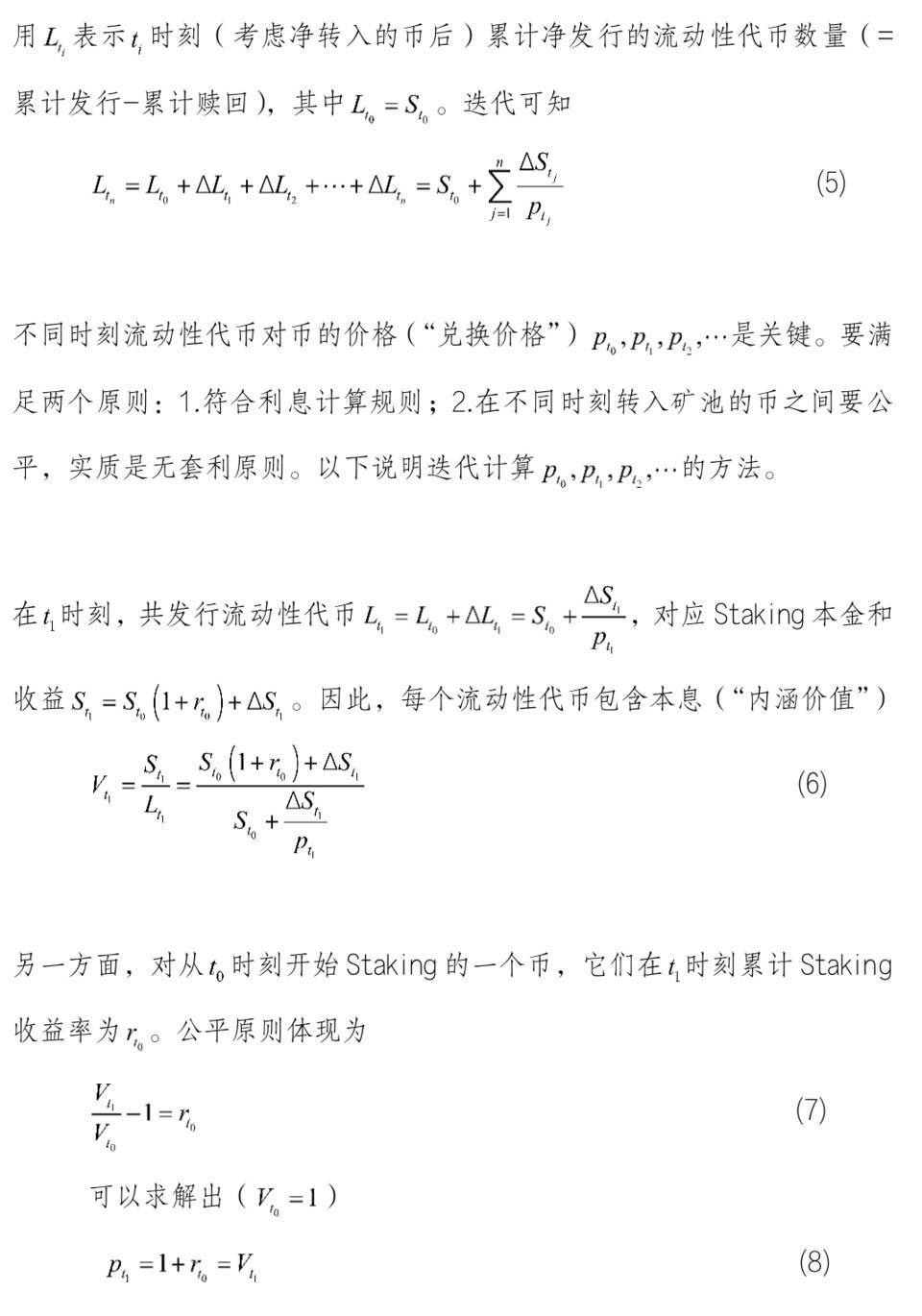

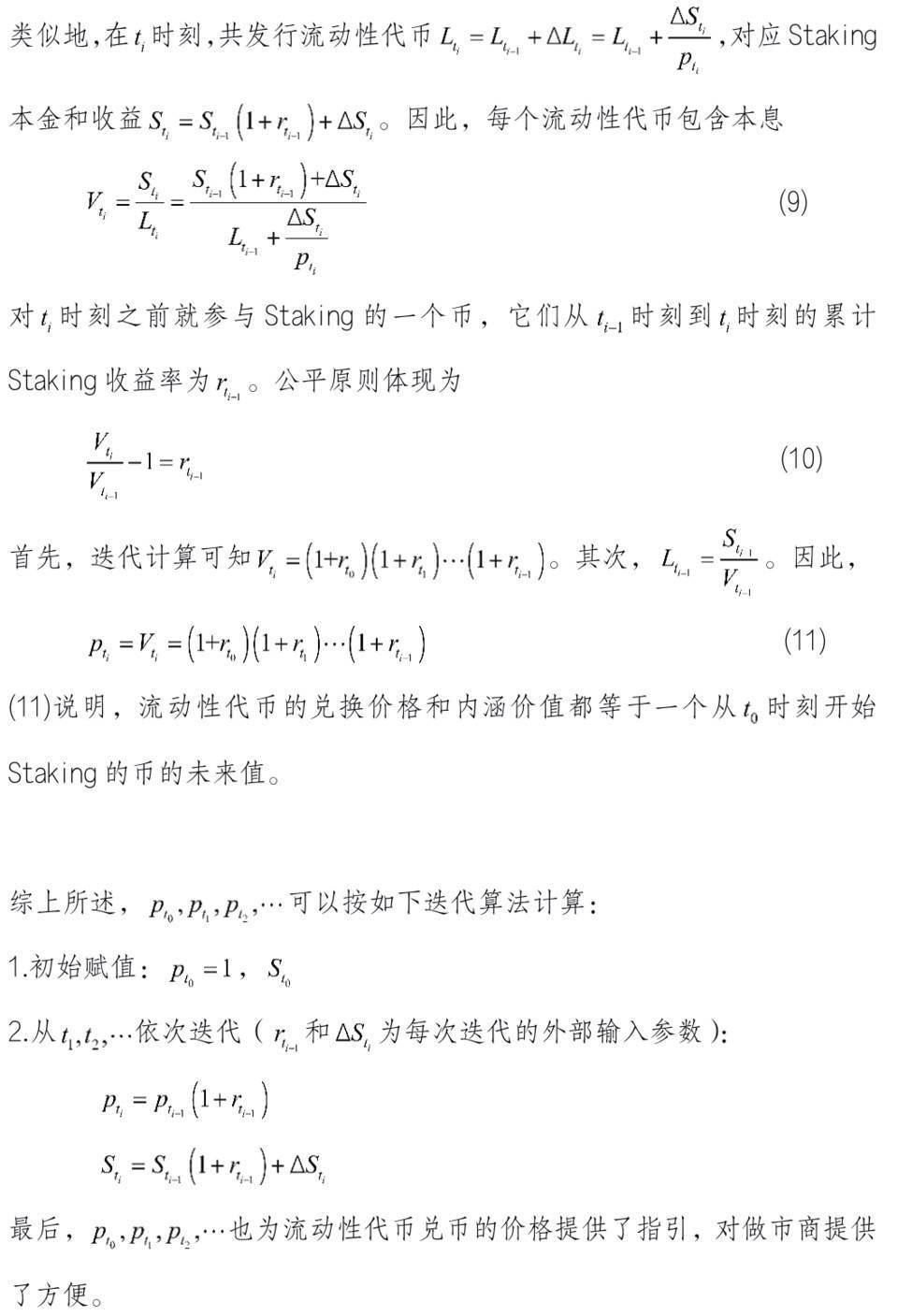

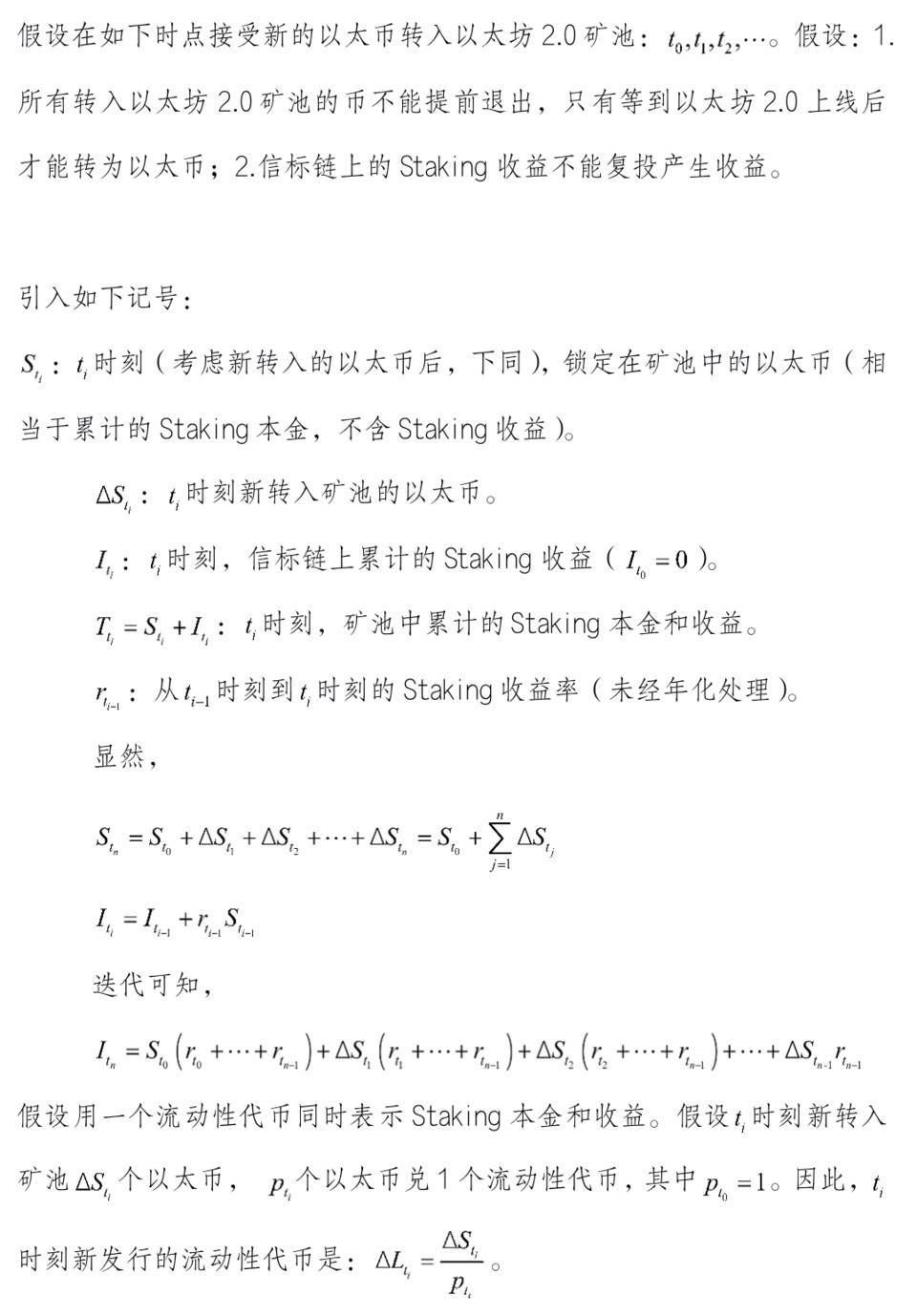

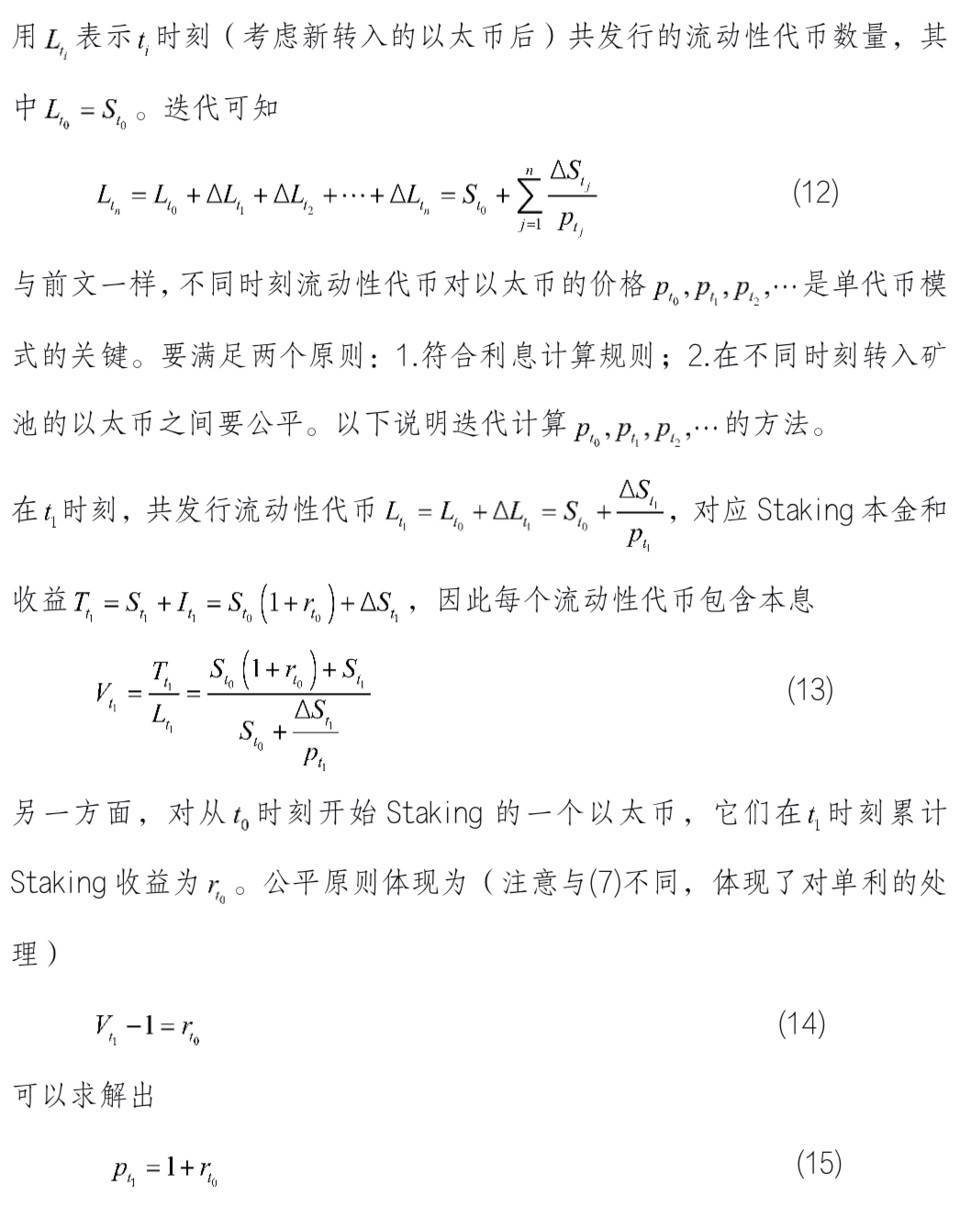

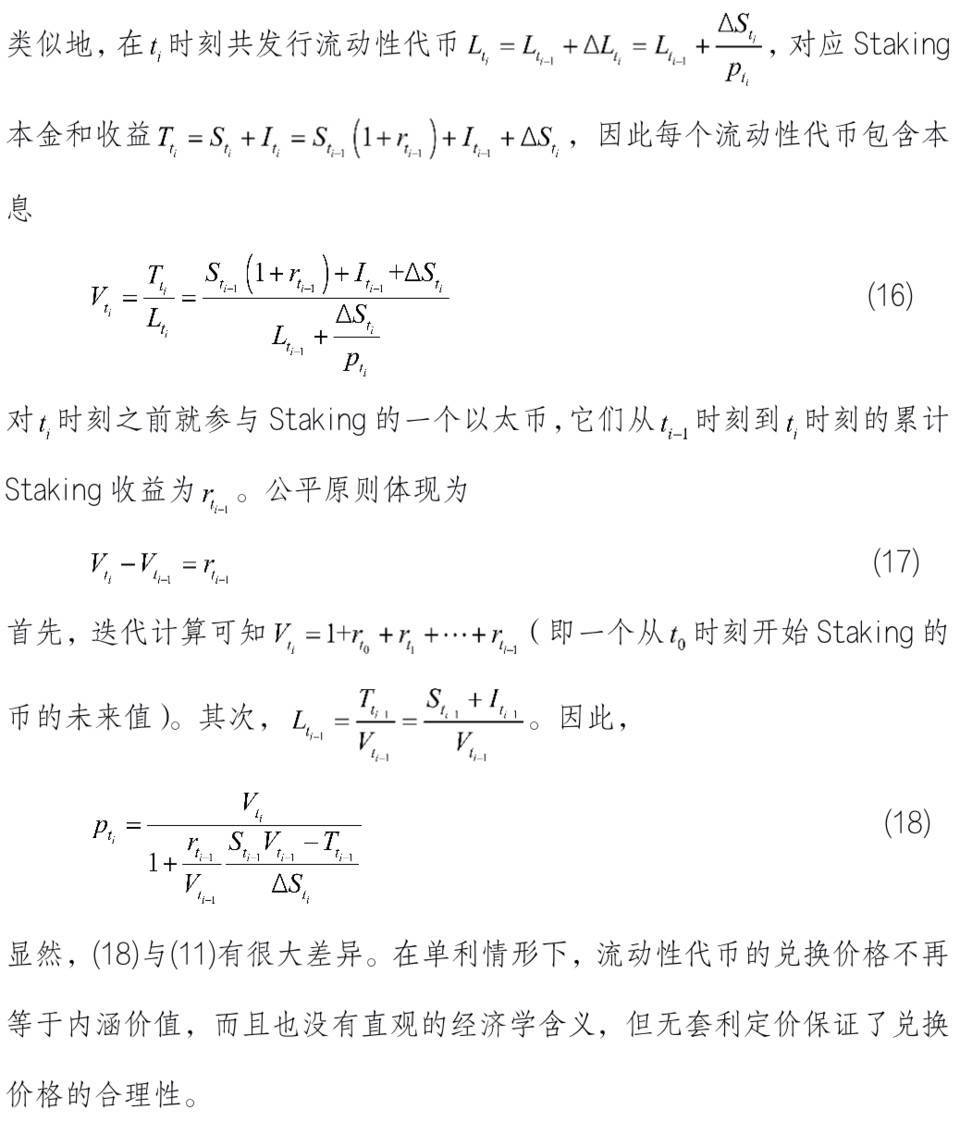

在对利息的处理上,Staking 存在两类情形。第一类是作为 Staking 收益的加密货币不能继续参与 Staking,这对应着单利情形。第二类是作为 Staking 收益的加密货币能继续参与 Staking,也就是利息收入可以记入下一期的本金,这对应着复利情形。DeFi 与 Staking 之间有紧密联系,研究 DeFi 的利息理论需要先研究清楚 Staking 有关的利息计算。

万向区块链邹传伟:第三方支付可在数字货币应用推广中发挥作用:万向区块链、PlatON首席经济学家邹传伟表示,数字货币中,人民银行在做好技术标准和应用规范的基础上,支付路径、支付条件以及之上的商业应用会交给市场来做。尽管从支付清算基础设施的角度看,数字货币与第三方支付不一样,但第三方支付目前对各种应用场景的渗透以及建立的收单系统,可以在数字货币的应用推广中发挥积极作用。(21世纪经济报道)[2020/4/22]

DeFi 的利息理论需要考虑公链的两个特殊之处。第一,时间单位的确定。现实中有三种常用的度量投资时间的方法:「实际投资天数 / 年实际天数」(精确利息算法),「30/360」(普通利息算法),以及「实际投资天数 /360」(银行家利息法则计算)。尽管公链中有时间戳,但公链中时间的延伸体现为区块的不断生成,时间单位是出块时间。公链的出块时间由验证节点在分布式网络中运行共识算法决定,尽管有统计上的平均值,但从事前看是一个随机变量。本文对 DeFi 中的利息的分析,都是以出块时间为单位进行。如果要和现实中的利息相比,需要先根据出块时间做年化(Annulization)处理。

哈佛梅森学者邹传伟:保险会受区块链技术影响,但不会消失:今日,哈佛梅森学者邹传伟在“清华五道口@迭代区块链创业营”群中回答关于由于区块链技术的发展,保险业是否会消失时回答道:“保险不会消失。保险有两种形态:公司型保险(我国占主导的形态)和契约型保险(国外很多,我国近期发展的相互保险属于这个形态)。技术会影响保险公司的展业方式,特别在营销、定损和赔付等方面。但保险的功能不可能被技术替代,而且到目前也看不到技术会在保险的两种形态以外催生出其他形态。”[2018/3/4]

第二,付息周期的确定。在很多 DeFi 应用中,理论上每个新区块都伴随着利息的产生,但如果这些新产生的利息都第一时间通过链上交易来完成支付,既可能消耗较高的 Gas 费,也可能造成链上拥堵。解决方法是让利息先累积一段时间再集中支付,但这对精确计算累积利息提出了要求。

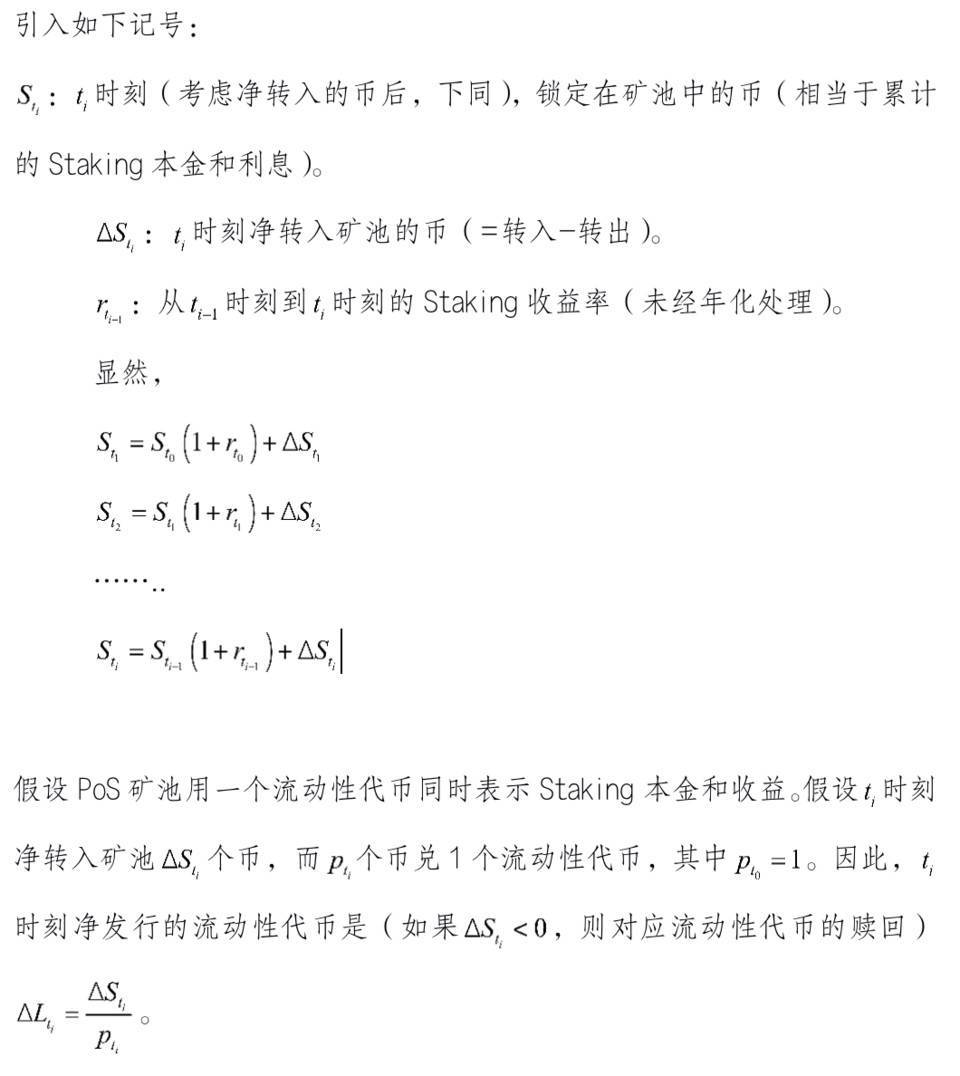

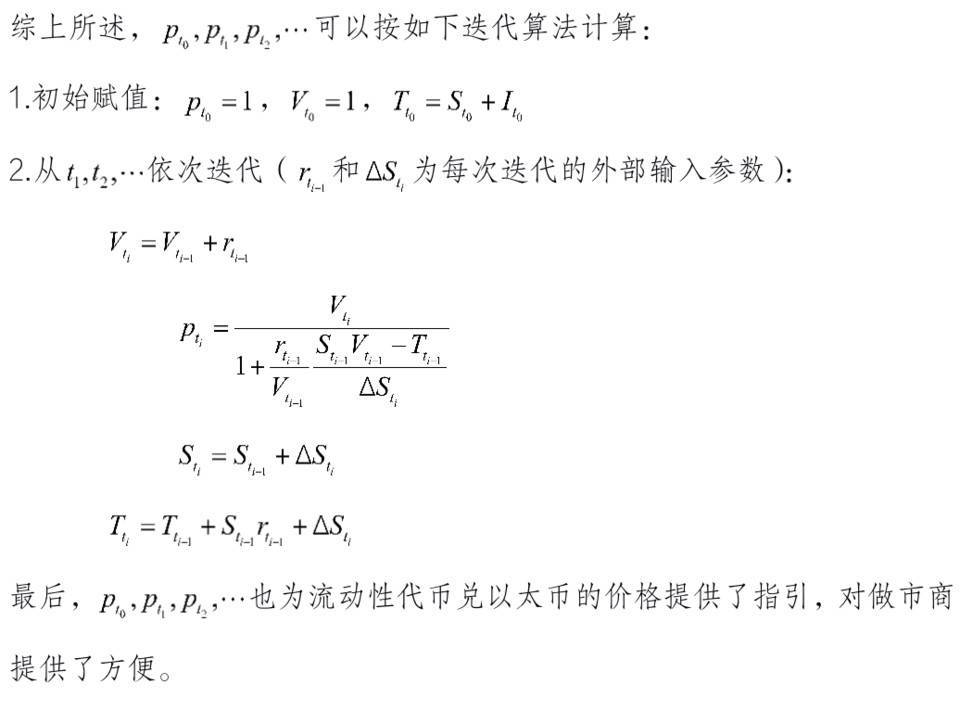

本文接下来用三个应用例子说明 DeFi 的利息理论的基本概念。第一,PoS 型公链中 Staking 抵御通胀的效果,以说明现值(Present Value)、未来值(Future Value)和贴现因子(Discount Factor)等概念。第二,PoS 矿池如何在向投资者提供 Staking 收益的同时也提供流动性,以说明对复利的处理。第三,以太坊 2.0 矿池的流动性解决方案,以说明对单利的处理。后两个例子还将说明无套利定价的思想。

哈佛梅森学者邹传伟:目前核心问题是区块链内外的交互:今日邹传伟博士在五道口校友群分享看法表示,区块链涉及的问题很多,但区块链要对现实世界的人类经济社会活动产生影响,目前面临的一个核心问题(或核心障碍)是资产、交易和信息在区块链内外的交互。因为“区块链外的信用体系,完全不同于区块链内的去信任环境,甚至是两个不太相关的问题。”[2018/3/3]

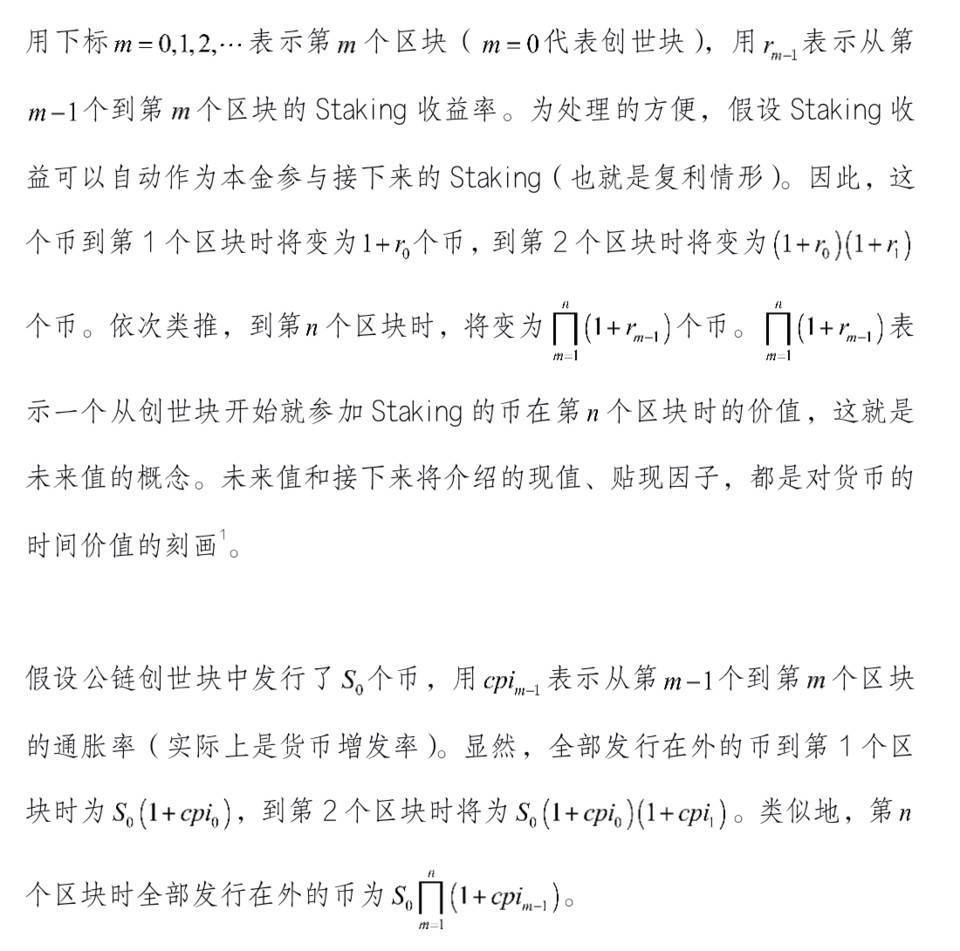

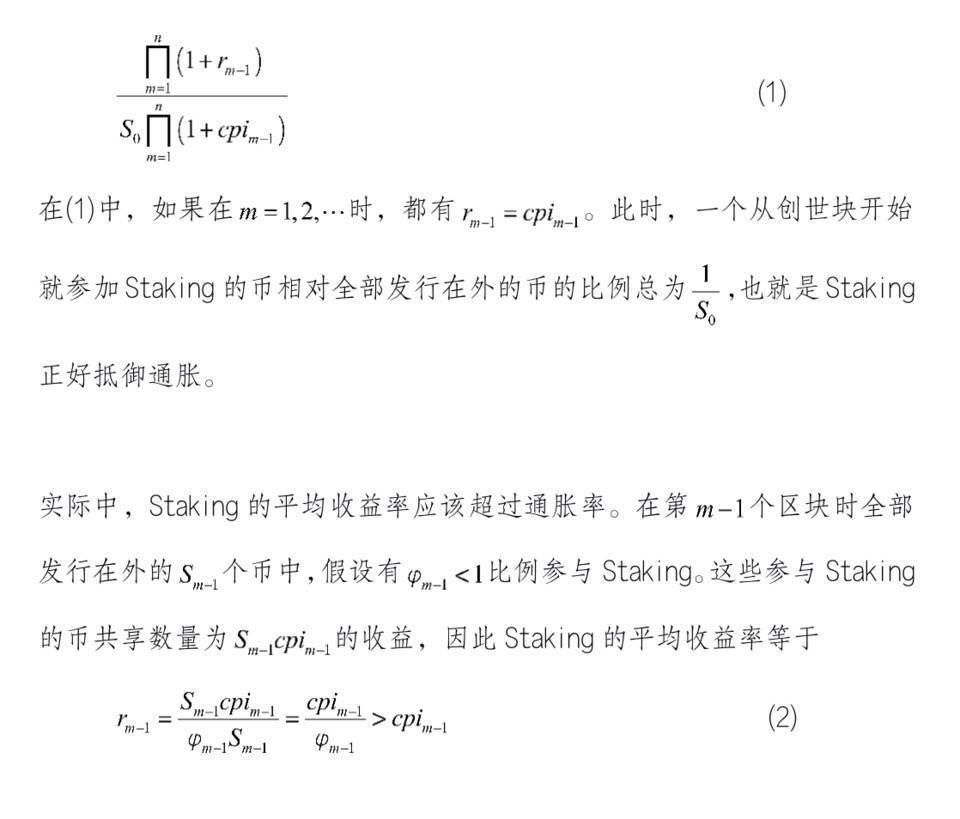

考虑在 PoS 型公链中,一个从创世块开始就参加 Staking 的币相对全部发行在外的币的比例。

因此,一个从创世块开始就参加 Staking 的币相对全部发行在外的币的比例为

(1) 和 (2) 说明,一个从创世块开始就参加 Staking 的币相对全部发行在外的币的比例将随时间增长,Staking 确实有助于抵御通胀。但实际中,很多币不会一直处于 Staking 状态,PoS 矿池因为没选上验证节点、Slashing 等情况不一定总能实现超越通胀率的收益。

(1) 的另一种有意思的情形是,尽管全部发行在外的币没有硬顶,但可以分解成如下形式:

在以太坊 2.0 中,以太坊投资者只需通过智能合约抵押 32 个 ETH 就可以成为验证者,32 个 ETH 也是每个账号参与 Staking 的数量上限。每个区块的验证者都是信标链从一个很大的验证者集合中选择出来的。以太坊 2.0 通过随机数发生器进行随机选择验证者,被选中的 128 个验证者将组成一个委员会,负责创建新区块并获得相应出块奖励。每 64 个区块后,信标链会重新随机选择验证者。为了吸引更多的投资者参与 Staking,以太坊 2.0 将验证者的年收益率与抵押的 ETH 数量挂钩。当系统中抵押的 ETH 数量较少时,验证者的年收益率会很高,随着抵押的 ETH 数量增多,验证者的年收益率会降低。但参与以太坊 2.0 的 Staking 锁定期时间很长,大概是 2 年。另外,信标链上的 Staking 收益不能接着参加 Staking (即单利情形)。这就使得以太坊 2.0 矿池必须向投资者提供流动性,但因为单利的存在,面临更复杂的问题。

DeFi 不是连续时间金融,而是离散时间金融,DeFi 的频率由公链的内在节奏(即出块时间)而非现实世界的节奏决定。尽管出块时间从事前看是一个随机变量,本文分析已证明,以出块时间为单位,可以把主流金融领域的利息理论引入 DeFi。现值、未来值、贴现因子、单利、复利和无套利定价等基本概念和工具也适用于 DeFi。而且因为链上交易性能的限制,DeFi 需要适当拉长付息周期,更有必要引入精确的利息计算方法。本文以 PoS 矿池如何既提供 Staking 收益也提供流动性(特别是以太坊 2.0 矿池)为例说明了在 DeFi 的利息理论的实用价值。

DeFi 中已存在跨期的投资、融资活动,利息理论为计算投资收益率和融资成本提供了基础工具。对 DeFi 中的固定收益证券、贷款和衍生品,利息理论和无套利定价将成为有力的分析工具。

撰文:邹传伟,万向区块链首席经济学家

标签:INGKINSTAKStakingpolkadotstingray乐队King Dog Inustake币改名了吗Liquid Staking Derivative

2021年,新兴的非同质化代币 (NFT) 市场已经达到了许多引人注目的里程碑,该市场的价值已经从 2020 年第四季度增长了 2100 倍,消费者支出超过 20 亿美元.

1900/1/1 0:00:00以太坊于 2015 年 7 月首次上线,其去中心化应用程序 (dApps) 的生态系统多年来取得了惊人的发展。0x 的第一个场外交易市场于 2017 年推出。Uniswap 于 2018 年 11 月首次部署.

1900/1/1 0:00:00Axie Infinity 在两个月内,日活用户从 3.8 万人猛增至 25.2 万人,其社区金库从不到 100 万美元增长到超过 1400 万美元.

1900/1/1 0:00:00NFT 是附有去中心化所有权的独一无二的代币。“谁拥有这个代币” 这个问题由多台计算机同时存储并追踪,防止有人在未经授权的情况下篡改归属.

1900/1/1 0:00:006月28日,创新引领 ,“链”接未来——江北新区区块链技术应用大会暨万向区块链股份公司落地签约仪式在江北新区中央商务区举行.

1900/1/1 0:00:00这是一个引人入胜的想法,可以让我们在短时间内讨论深不可测的财富创造。我们所面临的变化和增长的规模之大令人难以理解。简单地说,这是自17世纪以来最大的增长趋势.

1900/1/1 0:00:00