撰文:字节与Benedict Zhou,作者均为加密资产做市商DeepQuant联合创始人及DeepGo DeFi开发者。

Uniswap V3引入新特性:无论是具备“价格刻度”的AMM新机制,还是定制化的“弹性费用”,都赋予流动性提供者更多策略灵活性。笔者作为沉浸于加密资产做市商策略多年的量化研究员,于Uniswap V3的平平无奇中发现DeFi新纪元。

如果只从微观角度看,尤其对于传统交易者,V3的颗粒化理念平平无奇,其交易方式更接近于中心化交易所。但从长远来看,V3为投资者带来更多可定制和可组合性,极大扩展了DeFi投资策略的边界。

V3的意义在于供应更多可定制策略,从而兼容更多投资需求,而NFT化的LP Token,成为了匹配小额投资需求方与专业团队供应商的价值单元,实现价值互联网的传递,这是当前DeFi最伟大的创新。

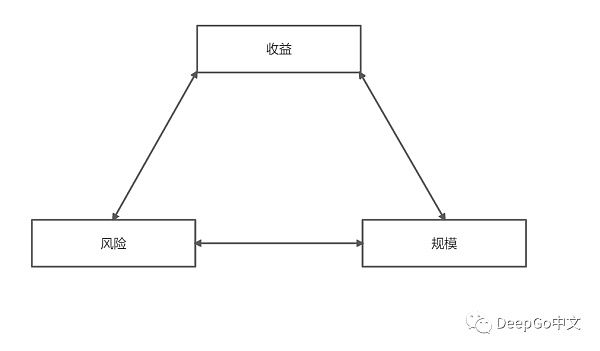

投资在收益、风险、规模中存在不可能三角难题,V3提高资金使用效率从而增加收益,然而也放大了风险,因此为Uniswap V3提供外部喂养数据,并以此实现风险定价尤为关键。

Uniswap将部署问责委员会,负责监督V3在其他链上部署的运营开发:4月21日消息,Tally投票页面显示,关于Uniswap部署问责委员会的提案已于昨日以99.98%的支持率获投票通过,并已进入待执行列表。根据该提案,部署问责委员会将负责监督UniswapV3在其他链上部署的运营开发,委员会的最初职责是与寻求部署Uniswap的项目联络;确保正确配置部署项目;并就是否批准某些部署向社区提供建议。

初始委员会将有5名成员,分别为StableLab首席运营官DooWanNam、Pennblockchain治理负责人JunSun、She256治理成员KendraLeong、Tally联合创始人RafSolari、StanfordBlockchainClub负责人Kydo,委员每6个月换届一次,连续任职不得超过2轮。[2023/4/21 14:17:48]

全球监管趋严,CEX压力重重,正是DEX平台抢夺市场的关键节点。DeFi在去中心化的区块链上实现价值传递是大势所趋,但也需要天时地利人和才能真正爆发。V3生态目前处于酝酿期,不久后将会出现更多创新项目与之兼容,如新型流动性机池、定制策略方案等。

Bitcoin Latinum 与 Unico NFT 合作推出第一个启用比特币的 NFT 平台:金色财经报道,Bitcoin Latinum (LTNM)与Unico NFT合作,正在推出一个NFT市场,其中有成千上万的数字艺术品,可以完全用比特币(BTC)和Bitcoin Latinum (LTNM)买卖。这是世界上第一个能够选择使用以太坊类型货币以外的加密货币购买、出售和交易NFT的平台。利用正在申请专利的技术,Unico提供了使用比特币和比特币Latinum购买NFT的方法。(雅虎财经)[2021/11/28 12:36:32]

在Uniswap V2 中,用户添加流动性后,Uniswap会给用户返还一个ERC20代币,此为LP Token。这类LP Token代表流动性提供者对其提供的流动性的所有权。当用户想要赎回流动性时,只需将他们的LP Token销毁,便能获得资金池中对应代币的份额。

由于Uniswap V2采用整体资金池模式,LP Token是标准的ERC20代币。但在V3中,每个LP基于不同的价格区间创造流动性,因此提供的流动性都采用ERC721代币作为权证,Uniswap也会为每一位流动性提供者发放定制化的NFT卡片。

Compound新提案建议升级cUNI合约,退回意外发送至合约的代币:两个月前大量的cUNI被意外地发送到cUNI合约中。Compound发起新提案037,该提案建议,添加cUNI合约功能“sweepToken”,将意外发送至合约的代币发送给管理员(时间锁)。使用新功能将恢复价值70万美元的代币。[2021/2/9 19:19:06]

这张简洁的NFT卡片代表了一个价值单元,承载了流动性提供者的时间成本、风险成本、策略价值。在互联网发展历程中,价值单元的标准化奠定了各个互联网平台的基石,如亚马逊的商品链接、Instagram的图片等。如今区块链世界正如2003-2004年的互联网,处于爆发的前夜,价值单元的完善将会让用户标准化快速增长,最终形成网络规模效应。

NFT化的LP Token本质是资产证券化,资产证券化作为一种金融工具,设计的初衷为改善资源的配置,提高资金的运作效率。在传统金融中,资产证券化的不透明导致存在风险失控隐患,一直被人诟病。但是在去中心化的世界里,区块链可信价值则大幅消除此类顾虑。

为以太坊矿工提供套利工具的项目Archer治理代币上线Uniswap:匿名团队开发的以太坊矿工可提取价值(MEV)套利产品Archer的治理代币ARCH已上线Uniswap,项目方提供的初始流动性为370个ETH和100万个ARCH,官方称这部分流动性将会被锁定至少6个月。ARCH代币总量为1亿枚,以初始流动性的价格计算,该项目的总市值超过2000万美元。

注:Archer通过使用链上激励机制来为矿工增加收入来源,包括通过DEX套利和贷款清算等零风险或风险较低的方式为开采出来的区块增加价值。Archer表示自己有助于提升以太坊用户体验,包括降低抵押率、使各个DEX的现货价格趋于一致、更可靠的激励机制、减少不友好的抢先交易频率以及通过私有渠道提交交易。[2020/11/23 21:48:13]

普通用户无法在Uniswap V3的流动性方案下快速响应,更难以掌握合理价格区间,寡头效应明显,专业量化做市商团队更具备优势。Uniswap V3的颗粒化衍生了更多定制策略,从而创造了流动性机池市场。

Uniswap社区讨论延长流动性挖矿计划 UNI每月总额降至500万枚:11月17日,根据Uniswap官方社区治理论坛内容,已有成员提交提案讨论延长Uniswap流动性挖矿计划。该提案具体内容为,维持Uniswap初始流动性挖矿计划,即维持现有四大池:ETH/USDT、ETH/USDC、ETH/DAI、ETH/WBTC。不过该提案最大变化为,将每月UNI分配总额减少一半,即从每月1000万UNI减少到每月500万UNI,借此再延长两个月流动性挖矿计划,届时四大池每个资金池每月将分配125万UNI。

不过该提案目前仍处于讨论阶段。此后社区将发起民意测验,若测验获得至少25000 UNI的支持,则可以进行下步治理投票计划。[2020/11/17 21:00:52]

短期来看,去中心化流动性机池项目对投资需求方有巨大价值,长期则对资产供应方有正反馈激励效益,核心在于供需之间的数据算法。数据反馈有助于形成良性策展市场,优质稳健的策略被排序筛选,高风险低收益的策略被快速过滤淘汰,如此才能实现资源的高效配置。

在创新机池项目的协同效应下,Uniswap V3将构造成更加稳定的衍生品体系,缓冲项目方恶意砸盘风险,进一步保障投资者的利益。LP Token所对应的标的资产是基础代币和项目代币的组合。这意味着在市场行情剧烈波动的情况下,质押物价值的变化率将被削减,从而实现清算缓冲。

Uniswap V3引入“集中流动性”、“费率自定义”、“范围订单”、“非同质化仓位”等机制,皆为提高资金效率。在帮助流动性提供者尽可能规避无常损失并创造更高收益时,也不可避免地增加了风险。在经典的投资交易规律中,提高收益、降低风险、扩大规模是不可能的三角难题,三者很难同时实现。

在Uniswap V3中,流动性提供者收益率显著提高,然而资金风险显著增加。尤其在极端行情下,交易对中某类资产价格暴涨暴跌,价格超出流动性提供者设置的价格区间时,区间内的流动性将会被市场套利者抽干,风险控制成为了流动性提供者的难题。

当Uniswap V3的风险无法基于自身机制实现有效控制,流动性提供者只能求助于外部的风险数据喂养,此时,NFT化的LP Token作为桥接DEX以外世界的价值单元,将发挥重要作用。

LP Token作为一种创新衍生品,也需要被高效利用。DeFi领域不乏大量流动性提供者,其在流动性池内质押了交易对后,仅能获得流动性挖矿的单方面收益,资金并没有被完全充分利用。LP Token作为资金权益的凭证,不仅可以在市场上流通,也可以通过质押以实现更高的资金使用率。

CDO全称为Collateralized DEX Offering,为DeepGo团队研发。用户通过质押标的风险分级,实现持续融资。做市商在Uniswap V3在提供初始流动性之后,将LP Token作为质押物锁定在CDO协议中,从而持续获得流动性买盘。

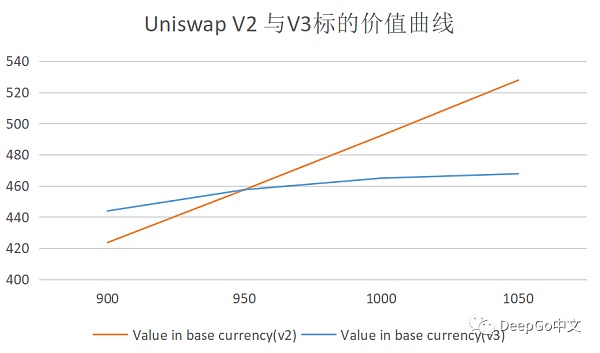

当Uniswap用户在V3中提供流动性,并设定较大的区间时,流动性标的的基于本位币计价的价值波动幅度较小。下图模拟了用户在V2、V3版本中,质押相同价值的标的后,标的整体价值随代币价格变化的曲线。显而易见,V3版本中的价值曲线更加平滑。

如果CDO供应商质押Uniswap V3版本中的LP Token,则质押物在极端行情下,抗风险能力将显著提升,这也将使得助推池系统更加稳健:在项目代币在大幅上涨时,做好合理的风险预警;在代币大幅下挫时,做好风险缓冲。而Uniswap V3与CDO的这一结合,最终能够让优质资产能够长期上涨,不良资产逐渐衰亡并被清退。

在CDO模式中,为了实现更精准的风险定价,需要对风险进行分级,从而形成固定收益分级基金。除了项目的发起方(IP)外,还需要两类主要角色参与,分为重要参与者(GP)和固定收益者(LP)。这两类角色都会为项目提供持续的资金输入,GP作为项目的直接投资方,将会将本金全部兑换成项目代币,而LP的资金将被用以作为GP的杠杆,帮助项目实现更大的价值增长。

在CDO模式中允许IP质押高质量资产(Uniswap V3的LP Token),这对于GP而言增加了一层保障,鼓励大量的GP资金流入。每一次GP资金的流入都会往Vault注资,用以存放LP的风险准备金及利润。随着Vault资金体量的增加,LP的投资意愿也被逐步放大。

如下:

Uniswap V3升级后貌似平常,但为DeFi应用提供了很多创新基础。如今CEX内忧外患,正是DEX崛起的关键时刻,DeFi如何引领下一波牛市?核心在于吸取传统金融的可组合性优势,创造更多易用、高效的策略产品,实现普惠金融落地,从而吸引更多入局者。

在笔者之前看来,Uniswap原先并不具备护城河,但V3一出,提供更多的可组合性方案。在开放金融的世界,V3带来的alpha收益将会衍生众多创新产品,从而形成真正的头部效应,这才是其重要的战略布局。然而DeFi是普惠金融而非寡头游戏,如何让小额投资者通过某种协议,也能享有科学家或巨鲸才能获得的alpha收益?正是我们目前重点探索方向。

标签:UNISWAPUniswapKENUniverse Crystal GeneChilliSwapuniswap币卖出没反应kraken交易平台上当的有没有

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是项目周刊,带您一览本周主流项目以及明星项目的进展.

1900/1/1 0:00:00从马斯克的“嘴”到中国的监管,再到特朗普的“比特币是局,我不喜欢它”,比特币接连遭受打击而频频下跌。数据显示,最近24h比特币跌破3.3万美元,跌幅达10.3%。然而狂风暴雨中,比特币还是迎来了“国家队”的支持.

1900/1/1 0:00:00据 CoinShares 报告显示,过去一周加密市场出现 7400 万美元的机构资金流入,超过 63% 的机构资金流入 ETH ,共 4680 万美元.

1900/1/1 0:00:00元宇宙概念在圈内火热,区块链及加密货币如何加入到元宇宙里?6月9日14:00,“元宇宙”系列主题AMA邀请到ForTube CMO真真做客「金色百家谈」直播间,就如何在元宇宙生态打造数字资产银行等问题做了探讨.

1900/1/1 0:00:00以太坊联合创始人Vitalik Buterin在香港的一次会议上就Eth2路线图的障碍发表了评论.

1900/1/1 0:00:00今天的标题起的更贴切一点的话,应该是马斯克螳螂捕蝉戏弄加密货币市场,孙割黄泉在后蹭满热度,两个“戏精”在币圈上演了伟大的表演.

1900/1/1 0:00:00