Synthetix 债务池机制由预言机喂价,避免了 AMM 的滑点问题;同时,其风险共担和质押奖励刺激用户铸造资产已实现足够的交易深度。

Synthetix 的债务池是一个比较复杂的设计,为了更好地理解,我们先从 AMM (自动化做市商)中的流动性池开始说起。

所谓流动性池,就是在 DEX 中为了保证交易能够稳定实现所产生的资金池,想要在 A token 和 B token 之间进行交易,就需要事先准备好足够多的 A 和 B,并依据兑换比例设置一个值 k,使得池中 A 的数量 x 和 B 的数量 y 的乘积恒等于 k。这样,当 x 增加时,y 就相应减少,反之亦然。如此就实现了 A 和 B 之间的兑换。

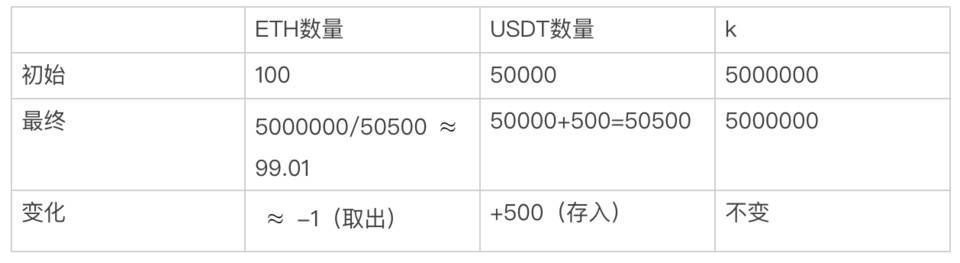

拿 Uniswap 中的 ETH/USDT 举例,首先需要向交易池中转入足够多的 ETH 和 USDT,假设此时 1 ETH=500 USDT,交易池中有 100 ETH 和 50000 USDT,则 x 为 100,y 为 50000,k 就是 5000000,此时我如果想用 500USDT 购买一个比特币,流动性池就会发生如下变化。

0xD275开头巨鲸地址从Aave借出5000万枚USDC,购买USDT进行套利:6月15日消息,据Lookonchain监测,0xD275开头巨鲸地址在USDT脱钩后,从Aave借了5000万枚USDC,并开始购买USDT进行套利。[2023/6/15 21:39:38]

从上述例子中,我们可以总结出一个 DEX 最重要的两个基础:流动性 & 价格稳定性。

Uniswap 会将交易手续费奖励给流动性的提供者,保证了池有足够的深度。当因池中 token 数量异动导致价格偏离 CEX 价格时,就会有套利者通过搬砖的方式让价格回归正常水平,如此有利可图的交易让流动性大大提高也保证了几乎实时的价格稳定性。

孙宇晨从Aave借贷池中提取价值数十亿美元的加密货币:根据区块链数据,波场创始人孙宇晨已从DeFi借贷平台Aave的借贷池中提取了价值数十亿美元的加密货币。这导致大量流动性从该平台移除,引发了更高的利率。此次撤出可能是由于对Yearn社区成员与Aave社区成员之间的对峙推文表示担忧。此前,Yearn社区成员暗示Aave容易受到潜在攻击。Yearn创始人Andre Cronje周五早些时候在推特上表示:“Aave很容易受到与周三影响Cream Finance的相同的攻击”。(TheBlock)[2021/10/30 6:20:35]

一般的 AMM 模式存在的问题非常明显,当流动性池的深度比较小或者需要兑换的资金量比较大时,就会出现实际兑换比例与价格有偏差的情况。上述例子中,实际获得的 ETH 就少了 0.01 个。这样的情况我们称之为滑点。当然,滑点产生的原因并不止这一种,由于由智能合约来进行交易确认,链上确认期间可能出现价格的变动,也会带来滑点的问题。

加密货币经纪商OVEX已从Alameda Research融资400万美元:3月31日消息,南非加密货币主要经纪商OVEX已从Alameda Research筹集了400万美元。首席执行官Jonathan Ovadia表示,OVEX希望在不久的将来再筹集1400万美元。OVEX希望借助手头的新资金进行国际扩张,目前确定了五个扩展市场:英国,阿联酋,加拿大,肯尼亚和尼日利亚。(TheBlock)[2021/3/31 19:34:03]

Synthetix 的交易模式避免了上述第一种滑点的问题。在 Synthetix 交易中直接由预言机进行喂价,所以进行交易时用 500sUSD 能兑换到的就是 1 sETH 整,不会出现因流动池深度问题而产生滑点(智能合约链上确认时间内的价格波动依然无法避免)。

约2283.75万枚USDT从Aave贷款池转出:金色财经报道,Whale Alert数据显示,北京时间10月6日0:01,22,837,548枚USDT从Aave贷款池转入0xbb7d开头未知钱包地址,交易哈希为:0xcff56fb5dc8f0c8a288fc54dba78dfe9884b59fb1cd6315432199afd210ea423。[2020/10/6]

某种意义上,Synthetix 甚至不能说是传统意义上的交易,用 sUSD 购买任意一种 sToken 的本质都是 sUSD 的销毁和 sToken 的铸造。

债务池也正是伴随着这样的「交易」模式而生的。

我们先来解释一下什么是债务池。

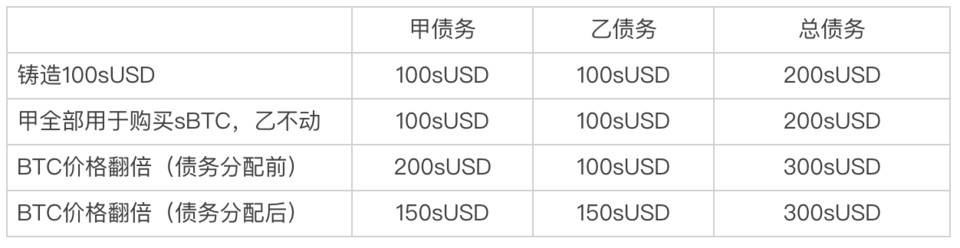

当你抵押了 SNX 铸造 sUSD 时,所铸造的 sUSD 就被认为是新产生的债务,而将 sUSD 交易成了 sToken 之后,债务也会随着 sToken 的增值或减值而上涨和下跌。Synthetix 采用了动态债务模型,也就是说所有 SNX 的抵押者共同分担全网的债务。

我们来举个例子:

最终,甲乙的债务都变成了 150sUSD,但甲的资产价值 200sUSD,乙的资产价值依然是 100sUSD。此时甲卖出 sBTC 获得 200sUSD,只需要 150sUSD 即可赎回 SNX,而乙还需要购买 50sUSD 才能赎回抵押的 SNX。

如此看来,Synthetix 的债务池模型实际上是一个在合约内的动态零和博弈,盈利可能来源于自己的资产价格上涨,也可能是其他人资产价格的下跌;反之,亏损可能来源于自己的资产价格下跌,也可能是其他人资产价格的上涨。因此,参与质押的用户需要是在交易和风控方面比较有经验的交易员,能熟练使用在传统平台对冲的方式来对冲风险。

Synthetix 作为合成资产项目在流动性和价格稳定性方面有自己的优势。

Synthetix 由预言机喂价,无需担心 AMM 中价格波动的问题。而流动性方面,与 Uniswap 相似,Synthetix 的用户通过提供流动性获得质押奖励,不同之处在于 Synthetix 的债务池设计让交易完全没有滑点(除去链上确认时间内的价格变动),而 Uniswap 的 AMM 机制导致滑点严重。

债务池的共担激励了用户不断交易以及铸造新的 sToken,因为一旦你的资产价格涨幅没有跑赢总值的涨幅一样会亏损,如此激励了交易者不断追求资产升值而提高流动性和创造新的合成资产。同时,随着合成资产种类的不断丰富和用户数量的不断提高,以及 Layer 2 上线后网络费的显著降低,目前债务池向 sBTC 和 sETH 单边倾斜的问题将得到妥善解决,因此个人资产的价格变动对整体债务池产生的影响将会被无限摊薄,从而实现盈利和亏损的实际数额越来越靠近真实数额。

当然,用户依然面临清算风险,虽然用户超额抵押的 SNX 代币价值距离清算价有 2.5 倍的缓冲空间,SNX 价格的剧烈下跌和债务池总债务的大幅上涨有可能造成抵押币价值支撑不起合成资产价值的情况。因此质押奖励非常重要:用户受到足够的奖励激励,才会愿意承受潜在债务和清算风险,以及管理对冲头寸的成本,参与质押。Synthetix 正是利用这样的激励机制,实现了基于超额抵押的几乎无限的交易深度。

撰文:Eric

我们把所有奖励的32亿 Algo称作 Algorand生态资源池 (AERP)。新治理系统将分两个阶段部署。初始阶段:从 2021年第四季度开始,其中某些方面将在链下实现.

1900/1/1 0:00:00文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:00划重点 1、2013年12月,王兴买入比特币。这笔投资到现在有100倍回报,超过同期美团的股权。2、Coinbase上市,市值654亿美元,超过中国最大券商中信证券.

1900/1/1 0:00:00原文标题:Crypto VC,LP怎么投?Crypto作为一种新的资产类别,虽然大体上投资原则和传统市场没差别,但实际操作的时候,GP还需要重新评估,有时候也得根据crypto的特征调整投资方法,构建crypto风投基金也是这样.

1900/1/1 0:00:00最近,Sequoia、Andreesen Horowitz、Social Capital、Coinbase Ventures、Pantera Capital和Reddit联合创始人Alexis Ohanian投资了去中心化社交网络Bi.

1900/1/1 0:00:00数字货币交易所第一股终于要来了。Coinbase计划今日-4月14日直接上市。昨夜今晨,纳斯达克将Coinbase Global Inc?(COIN)的参考价定为每股250美元.

1900/1/1 0:00:00