Uniswap V3 上周发布了,当然只是发布,离上线还有近两个月的时间,市场反响平平。Uni?Token 不但没涨,甚至还跌了一波,以示对其“不够颠覆性创新”的抗议。

毕竟大家之前想的都是,真正的 L2、Rollup、便宜到爆的 Gas 费等等,似乎在 V3 里面都没有提及。只是说了 V3 上线之后,可能会部署至二层解决方案? Optimism 网络,都算不上 V3 的核心内容。

V3 的核心内容,主要聚集在这么几个点:粒度控制的聚合流动性,多级费率、范围订单、历史预言机和软件许可保护,过去几天对于这些点分析或是解读的文章应该铺天盖地了,在这儿便不在累赘,完全不知道的朋友建议自行查阅。

本文想要写的是,专业 DeFi 级玩家和普通玩家眼里的 V3 有什么区别?其实在资深?DeFi?圈,大家对于 V3 的发布和设计是赞不绝口,绝非普通市场对于 V3 的反应。

在这些人眼里,Uniswap 一出手,便感觉这才是把 AMM 发扬光大,对 AMM 有着最深刻理解的团队设计出来的作品,才是“正规军”的感觉。

而目前市面上一众 ForkDex 和各路对于 AMM 算法以及无偿损失的改进方案,在 Uniswap 的 V3 面前,可能只能算是“小打小闹”的游击队。

一切服务于资本效率

徐坤:UNI的抛压减少有助于价格上涨:11月17日,OKEx首席战略官徐坤在微博中表示,Uniswap第一期流动性挖矿结束,目前已有36%的流动性撤出,未来可能的影响有以下几个方面:

1、流动性挖矿一定程度造成了代币倾销, UNI的抛压减少也有助于价格上涨。目前社区对于后续流动性挖矿计划仍在讨论中,但倾向于减少挖矿奖励额度,那么未来UNI的释放量也会降低。

2、超过11亿美元的ETH将从这四个流动池撤出,可能会出售或者投资于收益更高的收入激励,对竞品可能会是一个利好。

3、整体DeFi的市场收益率可能会下降,主要是目前YFII、Yearn等的收益很大一部分都是基于UNI挖矿收益。[2020/11/17 21:02:46]

如果你对《DeFi 托拉斯帝国?AC 主导“并购”的多个项目均大幅上涨》这篇文章有印象的话,你可能会记得里面写到过:

DeFi 大神 AC 在 Twitter 上公开表示“自己沉迷于资本效率的改进方案”,这也是为什么他收购了许多 DeFi 项目,试图打造一个托拉斯帝国,来提升资本效率。

不夸张地说,2021 年 DeFi 的增量市场,一多半会来自于那些能够有效提升资本效率的项目,因为这已经在传统金融市场演绎过,这也是资本,或者说是金融的本质所带来的必然结果。

Uniswap发起二号社区治理提案 计划增加1.2万个空投地址:由于使用其他工具与Uniswap合约进行交互,导致12,619个以太坊地址没有领取到400枚UNI空投。现Uniswap社区发起第二次社区投票,以决定是否给予这些地址共计5047600枚UNI代币空投(总价值约1400万美金)。作为本次也是第一次的社区投票发起人,Dharma表示,将不再发起空投相关提案,如果此次提案获得通过,Dharma将承诺:允许Dharma用户委托平台或直接使用他们的UNI进行投票。与其他社区成员合作,参与改进UniswapImprovementProposal(UIP)。[2020/10/26]

于是 V3 给我们看到了一个比当前市面上所有解决方案都优雅的多的东西——粒度控制的 AMM 聚合流动性。理论上最高可以把资本效率提升 4000 倍(当然这是个极端值,并没有太大的参考意义)。

这像是很多玩家喜欢的网格交易,如果你能够判断准一个交易对最为频繁的价格区间,比如 BTC/USDT,设置好上下限,可以做出非常好看的年化。

比如去年 BTC 在 1 万左右横盘几个月那会,你的网格如果设置的是 9000-11000,那么你的收益肯定会比那些开天地单(比如3000-30000)网格的玩家多很多倍。

Uniswap V3 也是一样,现在通过允许 LP(流动性提供者)将资金放入制定价格区间的曲线内,在 LP 对价格判断相对准确的前提下,可以以比原来少得多的资金,赚到和之前同样的手续费。

分子在YouTube上发布Uniswap创始人虚假直播以取加密货币:Uniswap创始人Hayden Adams发推警示称,YouTube上有者利用Adams相关短片剪辑做成直播节目,试图取用户的加密货币,观看者数量已达到12.5万。[2020/9/20]

而同时,对于原本那些非常厌恶无偿损失的 LP,现在他们可以通过这种价格区间控制,完全掌控自己可以接受的无偿损失的比例。这种对于资本效率的提升,不夸张地说,“碾压”当前市面上所有 Swap 的解决方案。

当然,所造成的一个后果便是,LP Token 因为开始分价格区间,不再是之前那种通用型 LP,摇身一变成了类似 NFT 的模式。

对谁造成了冲击?

AAVE、Curve、Sushi和一切基于AMM的仿盘。

第一个你可能想不到,圈内大家第一个想到收到冲击的,反而不是各类 Swap,而是 AAVE。作为 DeFi 界两大巨头之一,借代类扛把子的 AAVE,也一直致力于探索对资本效率的提升。

前段时间,AAVE 发布了基于 LP 的抵押,其本质就是提升资本的利用率。现在 Uniswap 这个最大的 LP Token 直接变成了类 NFT,那些 LP 做借代的应用直接路被堵上了大半。

AOFEX今日12:00上线UNISWAP(UNI)并开放交易:据官方消息,AOFEX交易所今日正式上线UNISWAP(UNI),将于12:00开放UNISWAP/AQ交易。UNI是Uniswap协议通证,Uniswap是去中心化金融平台,通过UNI(ERC-20)进行社区治理,积极引导该协议迈向未来。

AOFEX是数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2020/9/17]

更重要的是,因为有了这种粒度控制 LP 的机制,原先 LP 拿 100 万能赚 1 万的手续费,现在在判断准确的情况下用10 万做市资金就能赚 1 万的手续费,剩下 90 万去干别的。

这种资本效率的提升已经远远大过 LP 抵押借代的方式,于是显得后一种方案变得有些“鸡肋”。

1、Curve

除了粒度控制 LP 区间之外,Uniswap 还有分级费率,目前有0.05%、0.30%和1.00%三个档。

比如高风险的新山寨币/ETH对设置1%,中风险的 ETH/DAI 对上设置0.3%,低风险的 USDC/DAI?对上设置0.05%。

对于稳定币互换,Uniswap V3 因为有了粒度控制,可以用很小的资金量(比如USDC/DAI,相信绝大多数 LP 的区间都会设置在0.99-1.01)实现和 Curve 类似的滑点。

动态 | TokenMania宣布战略投资数字金融服务平台UniBank.pro:数字资管集团TokenMania宣布完成对数字金融服务平台UniBank的战略投资,投资金额为数百万美元。UniBank面向数字资产投资者,提供?险管控服务、数字资产投资理财、质押借贷、机构资金管理等服务。双方表示,未来会在产品、市场、生态等方面进行深入合作。[2018/10/18]

同时因为分级费率的原因,手续费比 Curve 便宜,再加上 Curve 原本那种调用合约的方式 Gas 费用就比 Uniswap 要贵不少。

所以可以遇见的是,如果 Curve 没有做出相应的调整,等到 V3 上线,稳定币互换这个市场,要被 Uniswap 啃下一大块肉来!

2、Sushi 等一些列 Uniswap 仿盘

除了技术层面的各种创新之外,Uniswap V3 还有个软件许可保护,即在两年内,商业或生产级应用是不可以直接使用 Uniswap V3 代码的。简单来说,两年之内,你不能以商业目的去 Fork。

这是一把明牌的护城河策略,虽然看上去有些“不那么区块链”,引起了一定的争议,但人家就是这么设置了,你也不能说人家“错”。于是留给 Sushi 等其他团队一个难题,等 V3 上线后,只有三个选择:

1、厚着脸皮无视协议硬抄。像是 Sushi 这些大的 DEX 交易平台估计干不出这事儿,毕竟人家那个软件许可是受法律保护的。

明牌大所抄的话,一是要吃官司,二是用户印象上会造成很不好的印象,原先没有约束时你拿就拿了,现在告诉你不许拿你还拿,就是“偷”。

一些匿名团队的小 DEX 也许会 Fork,反正团队匿名不怕官司,一开始没啥流量也是光脚的不怕穿鞋的。但是 Fork 之后,在 Uniswap V3 和 Sushi 的夹击下,恐怕不会有多少中小 DEX 生存的空间了。

2、不抄,什么也不干。现在 Uniswap 已经是统治地位了,想要占据一席之地的其他 DEX,面对新技术 V3 的 Uniswap 来袭,若是什么也不干,后果……

3.抄创意,但是不抄代码。这可能是唯一一条出路,甚至说在 V3 的基础之上做出更多的创新,这也是整个行业希望看到的。

然而这注定是最难的一条路,因为这条路意味着,你需要有比 Uniswap 团队更好的创意,对 AMM 更深的理解,以及更强大的工程能力,这些都太难了……

想想当初那些号称“6个月超越?Binance”,或者喊出类似口号的 CEX 创始人,我对此不甚乐观。

Uniswap V3 会毁掉一些东西又会造就一些新东西

Uniswap V3 可以预见性的会毁掉一些东西。

比如当前大火特火的流动性挖矿,到时候因为 LP Token 的彻底改头换面,要么玩不转,要么只能使用 V2 或者 Sushi 的 LP,V3 的 LP 可组合型收到破坏。

比如刚才提到的专做稳定币互换的项目,像是 Curve。甚至通过在 0.999 和 1.001 价格之间为 DAI/USDC 提供流动性,V3 的头寸可以完全取代 Makerdao 的锚定稳定模块。

Uniswap V3可以预见性的会造就一些新东西。

比如基于新的 LP Token 的 DeFi 组合方式或是玩法。比如 V3 里面强化的预言机功能,允许通过一次链上调用计算过去约 9 天内任何的 TWAP 价格,Uniswap 不需要预言机,而且本身便是更好的预言机。

比如,因为价格区间判断对于 LP 的收益影响极大,原先那种简单粗暴地把资金扔进去交易对吃手续费,或者挖矿的日子可能一去不复返。

市面上可能由此转向越来越多专业级的 Uniswap V3 LP,或是基于 LP 各项数据统计,调整之类的新项目。

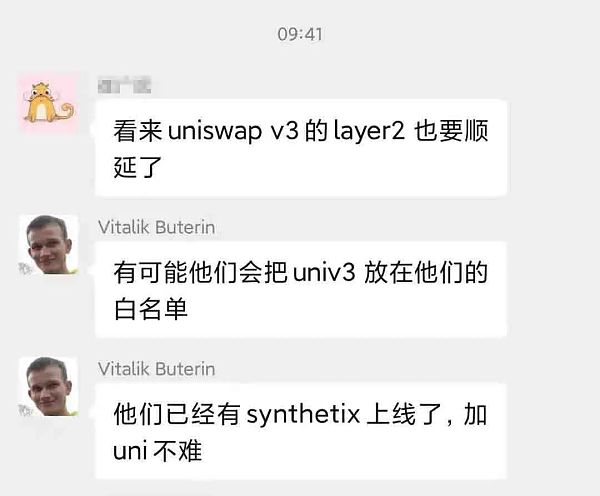

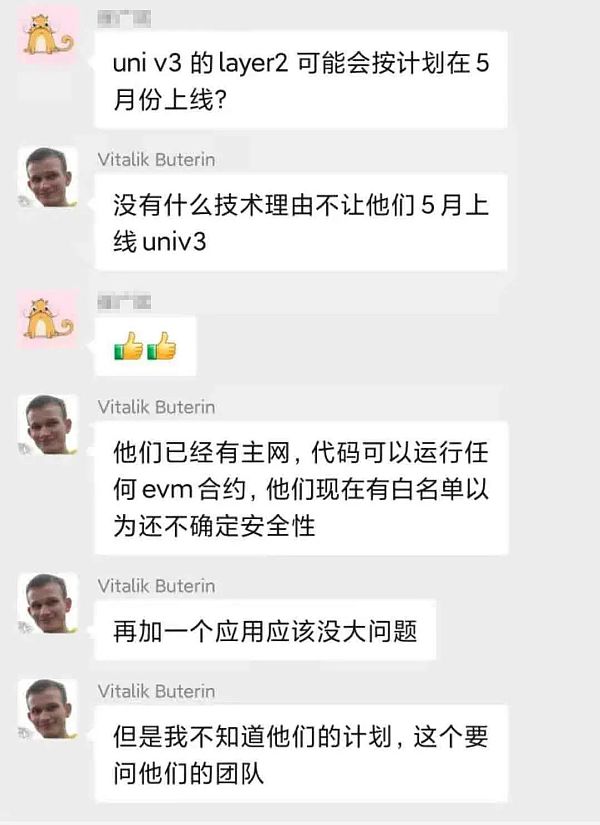

Optimism主网延期塞翁失马?

近期有个和 V3 关系比较密切的消息:原本计划 3 月上主网的明星 L2 项目,主打 Rollup 的 Optimism (以下简称OP)推迟到 7 月份了。

要知道,OP 的生态可是有 Uniswap、SNX 和 Compound 这几家顶级 DeFi 站台,所以大家纷纷对其予以厚望,而 SNX 已经在 OP 的测试网上跑了一段时间了,除了偶尔出过的小 Bug,整体反响不错。

一开始大家都觉得可能对 V3 是个利空,毕竟 V3 是 5 月上线,也说了顺利上线之后会开始部署 OP 的 Layer 2 ,现在 OP 直接推迟到 7 月份,Uniswap的 L2 在那之前是没戏了。

然而塞翁失马,焉知祸福。万一到时候,事情是这么个节奏发展呢?

V 神也没说一定如此,只是说技术上完全可行。

如果真的是这样,Uniswap 作为白名单项目 5 月率先登录 OP,届时除了原本作为龙头 Dex 最大的交易深度,再加上 V3 自身一大堆的技术创新,现在还有一个 L2 超低的 Gas 费用和超快的交易速度,而别的 DEX 在 OP 正式发布主网之前,依旧得跑在 ETHL1 上,忍受那几十美金又贵又慢的交易体验……

Uniswap 就真的碾压一切 Dex 了。当然,一切都是极其不负责任的推想或是猜测。

不得不说,Uniswap 与 Binance,在?DEX?与CEX 界,真的是一模一样的感觉:?“一直被模仿,从未被超越”。

标签:UNISWAPUniswapDEFUnirealchainValuedefi vSWAPUniswap Finance99DEFI币

本文由“Fairyproof Tech”原创,授权“金色财经”独家首发,转载请注明出处。一个数字货币、去中心化应用或服务(DAPP)和所有的商品一样都有它的用户,因此用户对它也有一个最基本、最底线的要求----那就是质量要过关.

1900/1/1 0:00:00如果比特币价格达到18.2万美元,中本聪可能会成为这个星球上最富有的人。据估计,如果比特币的价格达到18.2万美元左右,比特币的创始人中本聪将成为全球首富.

1900/1/1 0:00:00如果价格在一个缺乏流动性的市场暴跌,多久才会有人注意到呢?虽然在中心化和去中心化交易所交易的非同质化代币(NFT)在价格变动方面具有显著的透明度,但非同质化代币可能更难跟踪.

1900/1/1 0:00:00美国金融市场将增添一只比特币衍生品,它来自全球最大期货和期权交易所芝加哥商品交易所(CME)。CME美东时间30日周二公布,计划今年5月3日正式上线一款名为迷你比特币(Micro Bitcoin)的期货产品,只待监管审批即将推出.

1900/1/1 0:00:00头条 ▌英国已将权益证明Pos收入纳入税收范围3月30日消息,英国税务海关总署(HMRC)今日已更新了加密货币资产的税收指南,将权益证明(Pos)的收入纳入税收范围.

1900/1/1 0:00:00从爆款应用到坚固底层。 北京时间 3 月 30 日,链游《NBA Top Shot》开发团队 Dapper Labs 宣布完成 3.05 亿美元融资,投后估值升至 26 亿美元.

1900/1/1 0:00:00