在去年的大部分时间里,DeFi一直处于低迷状态。随着流动性挖矿逐渐淡出焦点,投资者和散户将注意力转移到其他地方。DeFi冬季开始于大盘抛售前几个月,大多数DeFi代币从历史高点下跌了90%以上。

随着更多资产上链,其他加密行业的增长将为DeFi提供催化剂。在短期内,2020/2021年的牛市帮助将数十亿美元投入到加密项目的资金中,这些资金将不可避免地进入DeFi。从中期来看,新兴的Web3类别,如DAO、NFT、游戏和物理网络,将成倍扩大链上经济活动。这些资产将把DeFi的潜在市场扩大一个数量级。押注DeFi就是押注加密货币的成功。

未来的DeFi看起来将与2020年夏季的DeFi大不相同。有耐心的受托人将取代冒险者。低风险的10%收益率将取代以垃圾币计价的四位数APY。未来的DeFi投资者将关心稳定币、ETH等L1代币及其原生代币的收益。这将为结构化产品提供催化剂。加密原生公司将需要营运资金,这将推动对信贷的需求。

DeFi熊市

GoPlus与Hamster达成战略合作伙伴关系:5 月 10 日,据 GoPlus 官方推文,Web3 安全基础设施提供商 GoPlus 与 Web3 SaaS 开发者工具集平台 Hamster 达成战略合作伙伴关系。Hamster 将整合 GoPlus 安全 API,帮助项目实现安全的 Web3 环境。[2023/5/10 14:54:25]

加密货币往往是一个极端的行业,向DeFi转变的市场情绪当然也不例外。2020年夏季见证了流动性挖矿的兴起,并在其白皮书中提到自反性的每个代币中引入了新颖的代币机制和大规模的价格上涨。事情显然发生了变化。DeFi的夏天已经被阿拉斯加的寒冬所取代。

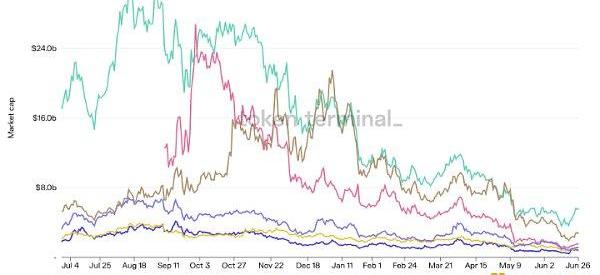

在过去的九个月里,DeFI一直处于持续的熊市中

是什么推动了这种情绪的转变?虽然DeFi基本面解释了其中的一部分,但我相信答案是:叙事驱动DeFi情绪转变:

推动这个市场的最初炒作浪潮——流动性挖矿——已经消退

其他地方有更闪亮的东西

Coinbase将MAGIC、RPL和ANT添加至资产上线路线图:12月5日消息,Coinbase宣布将Magic(MAGIC)、Rocket Pool(RPL)和Aragon(ANT)添加至资产上线路线图。[2022/12/5 21:23:02]

对流动性挖矿缺点的详细分析超出了本文的范围,但不用说,现在很明显,流动性挖矿本身并不能带来可持续增长。几个最大的问题:

被补贴的流动性是高度唯利是图,一旦激励结束,资金就会离开池子。

收益主要是通过代币奖励产生的——如果这些代币价格下跌,奖励就会下降。因此,DeFi价格的任何广泛下跌都会降低流动性挖矿活动的吸引力,从而产生负面的飞轮。

与加密货币中的大多数事物一样,很少有项目具有实际的产品市场契合度,零售参与者在经历了多次拉扯和黑客攻击后最终失去了兴趣。

另一个给DeFi带来阻力的因素是更闪亮的东西的出现。在高端收藏品和名人采用NFT的推动下,人们对NFT的兴趣激增。区块链游戏在2021/2022年也出现了大幅增长,并将散户注意力从DeFi上移开。

加密金库:隐藏在众目睽睽之下的催化剂

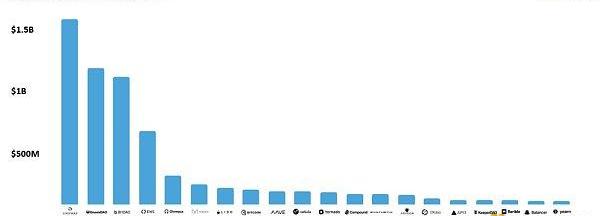

尽管业界已经浪费了很多脑细胞来争论众所周知的机构何时会进入DeFi,但很少有人关注已经上链的数十亿资产。在过去两年中,随着Uniswap等越来越多的项目推出治理代币,链上金库的价值也在膨胀。尽管市场严重萧条,但仍有大量项目拥有超过1亿美元的资金。还有越来越多的链上投资工具。拥有超过10亿美元资产的BitDAO是最大的。

SWIFT:央行数字货币可以快速大规模部署:金色财经报道,全球银行间金融电信协会 (SWIFT)宣布已通过两个独立的实验成功地将央行数字货币 (CBDC) 和代币化资产转移到现有金融基础设施上。据 SWIFT 称,结果表明“CBDC 可以快速大规模部署,以促进全球 200 多个国家和地区之间的贸易和投资。”据悉,包括法兰西银行、德意志联邦银行、汇丰银行、联合圣保罗银行、NatWest、SMBC、渣打银行、瑞银和富国银行在内的 14 家中央银行和商业银行现在正在SWIFT测试环境中进行合作,以加速全面部署央行数字货币。不仅如此,SWIFT还证明了其基础设施可以将代币化平台与不同类型的现金支付相结合,并且与 Citi、Clearstream、Northern Trust 和 SETL 合作探索了 70 个场景,包括模拟代币化债券、股票和现金的市场发行和二级市场转移。(cointelgraph)[2022/10/6 18:40:16]

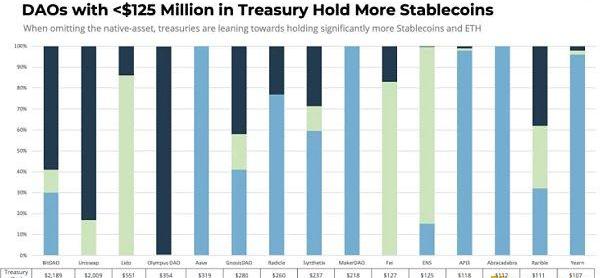

加密金库通常由项目的本地资产主导,但也经常持有稳定币和ETH。

比特币价格已接近蚂蚁S11、神马M10等主流矿机关机币价:5月12日消息,据f2pool数据显示,随着比特币下跌至27,000美元上下,按照0.4元电费计算,包括蚂蚁S9全系列在内的多款矿机已到达关机币价。此外,蚂蚁S11(关机币价25098.80美元)、神马M10(关机币价23306.03美元)、阿瓦隆A9(关机币价26813.63美元)等矿机目前已接近关机币价。[2022/5/12 3:10:26]

尽管在过去两年中筹集了创纪录的资金,但加密项目在DeFi中部署的资金却出人意料地少。部分原因是风险管理——DeFi是有风险的,上个月出现了Terra和3AC的大规模暴雷。拥有少量资金的私人初创公司当然应该对其资产高度保守。

Azuki创始人:会和CryptoZunks社区联系协商是否将合约交换社区:5月11日消息,Azuki创始人ZAGBOND与Andrew Wang的Twitter Space对话中,被问到过往项目筹集和销售赚取的钱将由谁管理时,ZAGBOND表示:在Azuki项目中,团队没有挪用过任何项目资金,会全部用于Azuki的长期运营,而对于之前被放弃的项目则无法提供更多信息。

被问到为什么每次创业使用不同的匿名身份时,ZAGBOND表示:每个项目的规划、创意、故事不同,我们展示的创始团队形象是根据每个项目的角色创造的。被问到是否愿意将CryptoZunks的合约交还社区时,ZAGBOND表示后续将和他们联系解决。[2022/5/11 3:05:27]

很少有DeFi金库有意义地拥抱DeFi

然而,已建立的链上金库协议是一个动态经济体,应该优化其金库的绩效。DeFi是他们这样做的明显方式。协议将通过将一部分部署到已建立的DeFi协议的多元化篮子中,合理地寻求每年3-5%的复合收益。鉴于即将到来的熊市总是将烧钱速度放在首位,这些金库可能迟早会开始关注收益率。

许多加密货币金库已经探索进入DeFi。早期采用者和讨论的一些例子

Synthetix财政部于2021年11月将500万美元的USDC部署到Maple

2月,PoolTogether开始探索使用Notional在其稳定币中赚取收益

今年3月Notional提议Angle应利用Notional赚取其金库的收益

IndexCoop拥有最复杂的资金管理策略之一,并且自2021年8月以来一直在稳定地赚取收益。IndexCoop的金融巢穴利用其资金来支持自己的产品并扩展其跑道。IndexCoop已部署近300万美元来支持其产品线的流动性。在财务方面,IndexCoop在Balancer、Aave和Uniswap的稳定收益超过500万美元。鉴于IndexCoop在使用DeFi扩展其跑道方面取得的成功,我预计许多其他金库也会效仿。

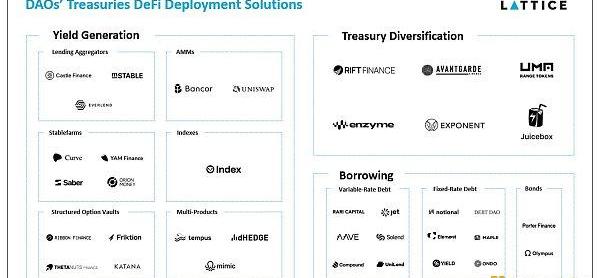

DAO资金管理工具的出现可能有助于促进这种采用,因为它使DAO更容易在链上部署资金和管理风险。在软件方面,Coinbooks和Coinshift让DAO更容易跟踪他们的财务状况。Llama还建立了一个加密本地会计,为DAO的财务管理提供建议。

Web3驱动DeFi

过去一年,游戏和DAO等新兴Web3类别的关注度呈爆炸式增长。随着AxieInfinity成为地球上讨论最多的游戏之一,资金充斥着这个空间,去年至少有100款区块链游戏筹集了资金。同样,ConstitutionDAO为DAO带来了主流关注,并帮助催化了数千万美元投入到链上众筹活动中。在我看来,这些类别是DeFi的明显催化剂。两者都带来了越来越多的链上资产,从而扩大了DeFi的潜在市场。

如果区块链游戏以任何形式成功,必然会带动更多的资产和用户进入DeFi。区块链游戏将扩大加密钱包的安装基础,并使用户熟悉稳定币等链上资产。区块链游戏还将创建虚拟经济,通过游戏内资产扩大链上资产的范围,并增加对信贷等经济原语的需求。

DAO的兴起也将扩大DeFi的潜在市场。像ConstitutionDAO这样的众筹活动将使更多用户加入Web3。他们还将通过将工资和财务管理等企业金融活动转移到公共区块链上来增加链上经济活动。

DeFi2.0:可持续收益

未来领先的DeFi协议将满足耐心和更保守的资本分配者的需求。这些分配者将希望通过稳定币、ETH等L1代币及其原生代币获得可持续的收益来增加他们的国债。项目国库和DAO将希望获得营运资金,而不必不断出售其国库。这为结构性产品和信贷提供了顺风。

结构性产品是预先打包的投资,利用衍生品使投资者更容易实现特定的风险回报目标,例如提高收益率。在DeFi环境中,结构化产品通常以单一资产金库的形式出现,以赚取收益。领先的结构化产品平台包括Ribbon和Friktion。Ribbon最受欢迎的产品是其ThetaVault,它通过运行自动期权销售策略来赚取收益。

结构化产品将随着DeFi的成熟而增长,因为它们可以为各种资产提供可持续的收益。结构性产品通过波动的自然市场力量和希望转移风险的参与者产生可持续的收益。它们还可以支持大多数流动代币的收益生成,这使得它们对于希望在其金库中复合原生代币的项目具有吸引力。例如,Ribbon支持$APE和$AAVE等长尾资产的金库。

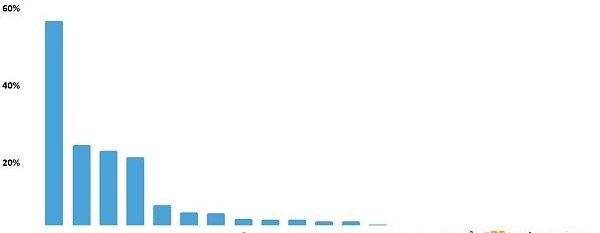

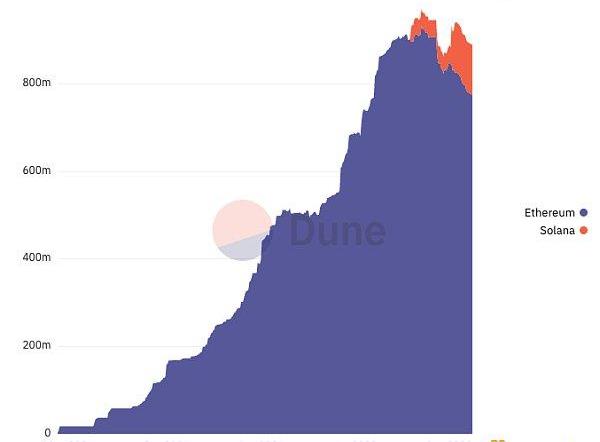

随着需要营运资金的Web3实体的范围扩大,去中心化信贷市场也将增长一个数量级。希望在不出售金库的情况下为其运营提供资金的加密项目将利用链上债券市场。就在本月,Ribbon通过利用Porter的债券平台筹集了300万美元。Maple已为加密原生机构提供了超过10亿美元的信贷服务。虽然他们今天的客户群主要由交易基金组成,但我预计未来将包括加密项目。

Maple的链上信贷产品快速增长

信贷也将增长,因为它将提供DeFi中唯一可持续的竞争收益之一。今天,Aave在USDC上提供<1%的收益率。Aave的收益率似乎很可能会成为“无风险”的DeFi利率并徘徊在低个位数。对于那些想要在稳定币上赚取5-15%APY的人来说,在风险曲线上走得更远,为Maple等真正的信用协议提供资金将是一个自然的选择。Notional等固定利率贷款平台也将从寻求更高收益的人们中受益。

超越DeFi低迷

当我们进入看似持续的熊市时,该行业不可避免地会寻求下一个拯救我们的故事:DeSci、NFT金融化、ETHL2。我认为答案就摆在我们面前——分散的金融产品每天处理数十亿美元的交易,并成功地经受住了极其动荡的市场。几乎所有的加密论文都涉及在链上移动的金融活动,从定义上讲,这增加了DeFi的潜在市场。这都是一个DeFi论点。

注意,本文内容不是投资建议。

来源:金色财经

标签:DEFEFIDEFIDAOBearn Defi ProtocolDeFi Wizarddefi币今日行情DAOs币

BTC早上8点左右一波暴拉从19000短时间内拉到20918,拉升超过1900点,10%以上涨幅!低位追空的高倍合约几乎被扫清。大饼走势再次完美诠释缠论买卖点定理:买点总在恐慌下跌中产生!别人恐慌我贪婪是亘古不变的真理.

1900/1/1 0:00:00来源:Bankless 作者:BenGiove 摘要:Layer1、CeFi银行、VCmen都开始飞速下降,所以......下一个是谁?熊市正在对整个加密货币领域造成严重破坏。价格下跌很糟糕。主要的行业参与者正在祭坛上自焚.

1900/1/1 0:00:00去中心化应用(dapp)行业,近期在经历最严重的长期熊市挣扎。加密货币市值自2020年以来首次跌破1万亿美元,同样dapp行业的活动也降至去年9月以来的最低点,每日唯一活跃的钱包(UAW)仅剩222万个.

1900/1/1 0:00:00近期,随着市场的剧烈波动,某算法稳定币的暴雷,我们注意到很多与之联系紧密的投资机构和交易所受到了不小的冲击。牛熊转换之下,谣言也就有了滋生的土壤.

1900/1/1 0:00:00背景 最近,像Solana和BNBChain这样流行的一层网络由于同时运行着DeFi协议、NFT市场和Web3游戏而导致网络宕机。同样,以太坊也因网络拥堵和困扰其网络的昂贵Gas费而饱受批评.

1900/1/1 0:00:00在现在的DeFi生态中,Curve是一个极其重要的基础设施。最早的时候,Curve仅仅被用户当成是稳定币之间互换交易的工具,其影响力也顶多被看作是一种类似Uniswap的去中心化交易所.

1900/1/1 0:00:00